Chad Tim Cook (Apple)

Tối thứ 6 tuần vừa qua có 1 sự kiện lịch sử đó là cố phiếu Amazon tiếp bước Meta (Facebook) bị bán tháo giảm 20% sau khi ra báo cáo tài chính Q3 và earning thấp hơn mong đợi.

- Amazon là công ty megacap, có vốn hoá hơn 1 ngàn tỉ là đứng top 5 thế giới, giảm 20% tương đương 200 tỉ bốc hơi.

- Nói qua về việc giảm 20%, cái này diễn ra sau khi đóng phiên giao dịch (After Hours) nên thanh khoản thường rất bé khi có news tác động thường giá sẽ đi rất mạnh, nó giống crypto vào cuối tuần hoặc crypto giật lên giật xuống lúc có những sự kiện lớn như CPI print, FOMC, đơn giản vì Market Maker rút bớt thanh khoản, MM không thích dao động mạnh (pls bớt blame CZ).

- Ngay sau đó 5 phút là đến báo cáo của Apple trùm cuối của thị trường, công ty lớn nhất thế giới. Nếu earning Apple tiếp bước flop (trước đó rất nhiều bài báo fud về ip14 plus của Apple) thì thị trường sẽ bán tháo cực mạnh. Vì vậy, trong vỏn vẹn 5 phút đó, nhà đầu tư bao gồm những người hold cổ phiếu cho đến crypto gần như panic và phải đưa ra quyết định chạy hay ở lại, hold hay bán trong vòng 5p.

- Kết quả ra, Apple chỉ hụt 1 xíu về tổng thể, nhưng doanh thu Mac tăng mạnh vượt mong đợi. Kèm thêm bình luận của CEO đó là nguồn cung sản phẩm có vấn đề vì nhu cầu quá cao. Chad Tim Cook 1 mình cứu cả market khỏi panic sell. Mình ở trong nhiều nhóm invest/trading khác nhau và mọi người thực sự panic trong 5 phút này, việc 1 megacap giảm 20% trong 1 phút rất hiếm xảy ra.

Quay trở lại crypto:

[Tất cả data/luận điểm bên dưới, đều đã được đăng vào thời gian thực trong Discord, bài này chỉ là phiên bản tổng hợp hoàn chỉnh khi mình có thời gian, nên nó có độ trễ nhất định so với những gì đang/đã diễn ra]

Ngày 24/10 mình quay lại bullpost liên tục từ Discord đến Fanpage về ETH @$1330 cho rằng nó ở 'support' và đã tích luỹ 'đủ lâu' sau 1 thời gian rất ít active trong thị trường.

Vì sao? Có 2 yếu tố:

Yếu tố macro chiếm 40%, yếu tố technical và structure của market chiếm 30% còn lại = tổng 70%. 30% còn lại là xác suất là idea trên sai.

Macroeconomics

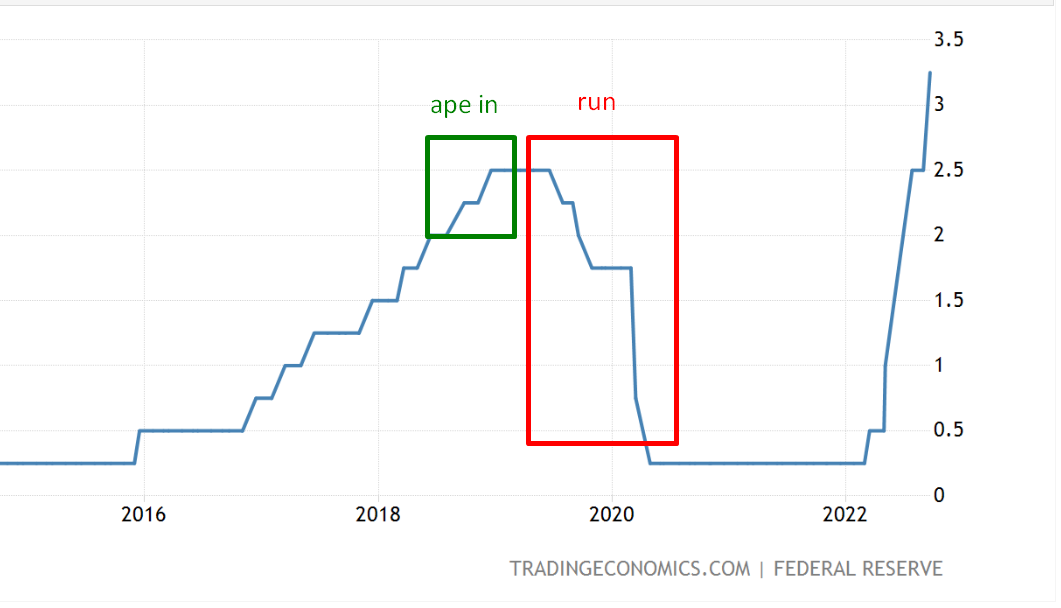

Dot plot hiện tại FED dự định ngừng tăng lãi đầu 2023

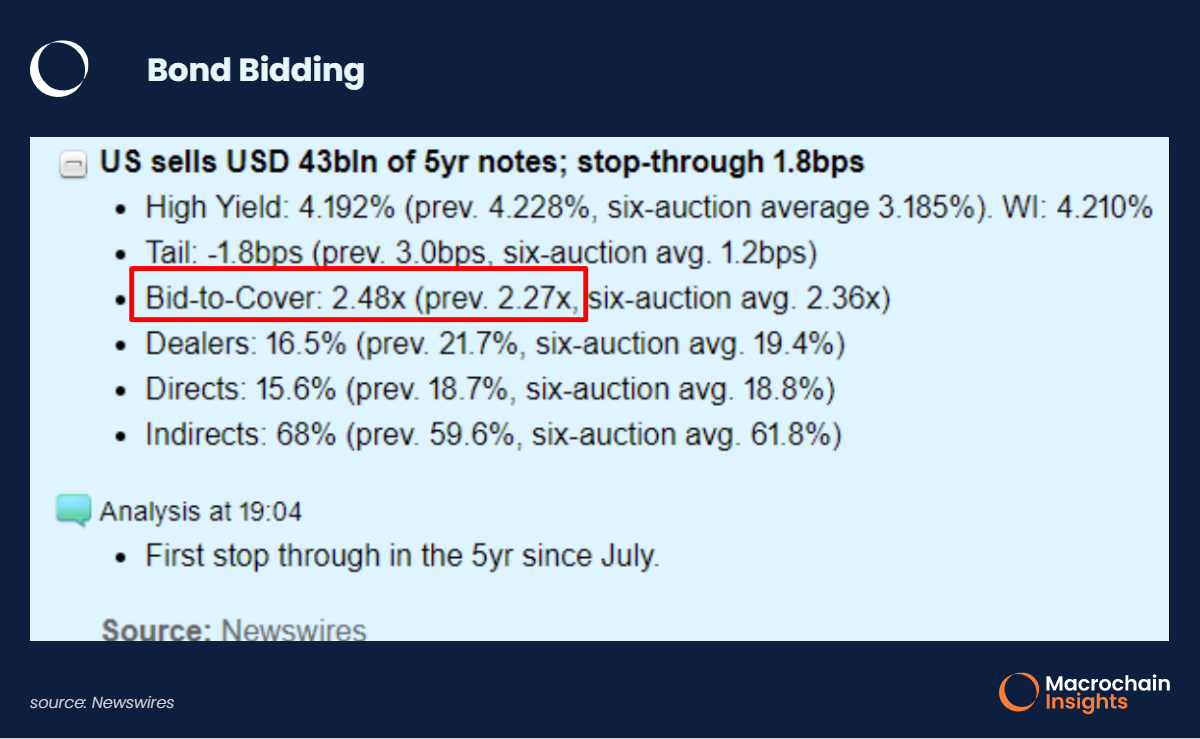

Thị trường trái phiếu (bond) ổn định trở lại

Bắt đầu xuất hiện tiền đổ vào bid bond mạnh:

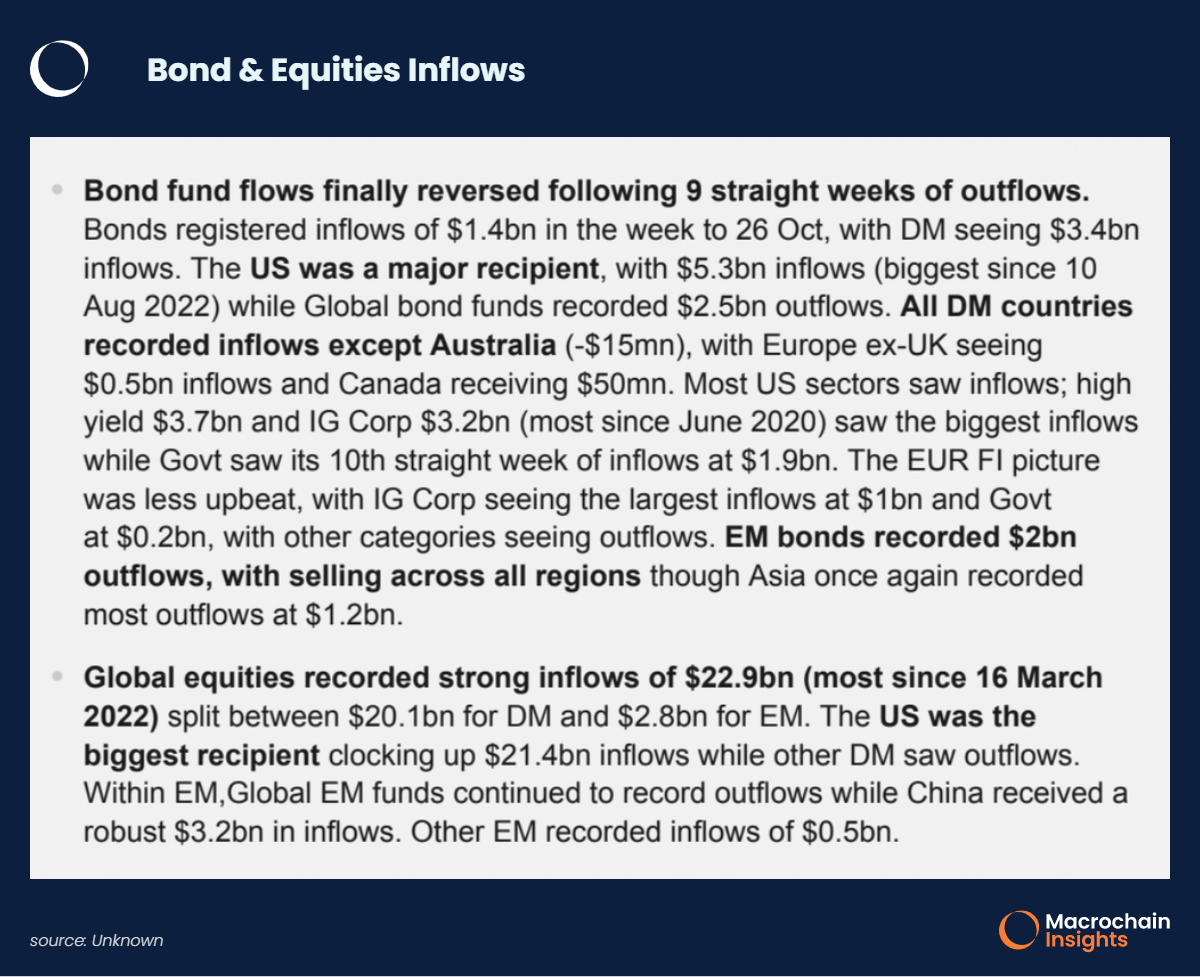

Trái phiếu bắt đầu có inflow mạnh trở lại:

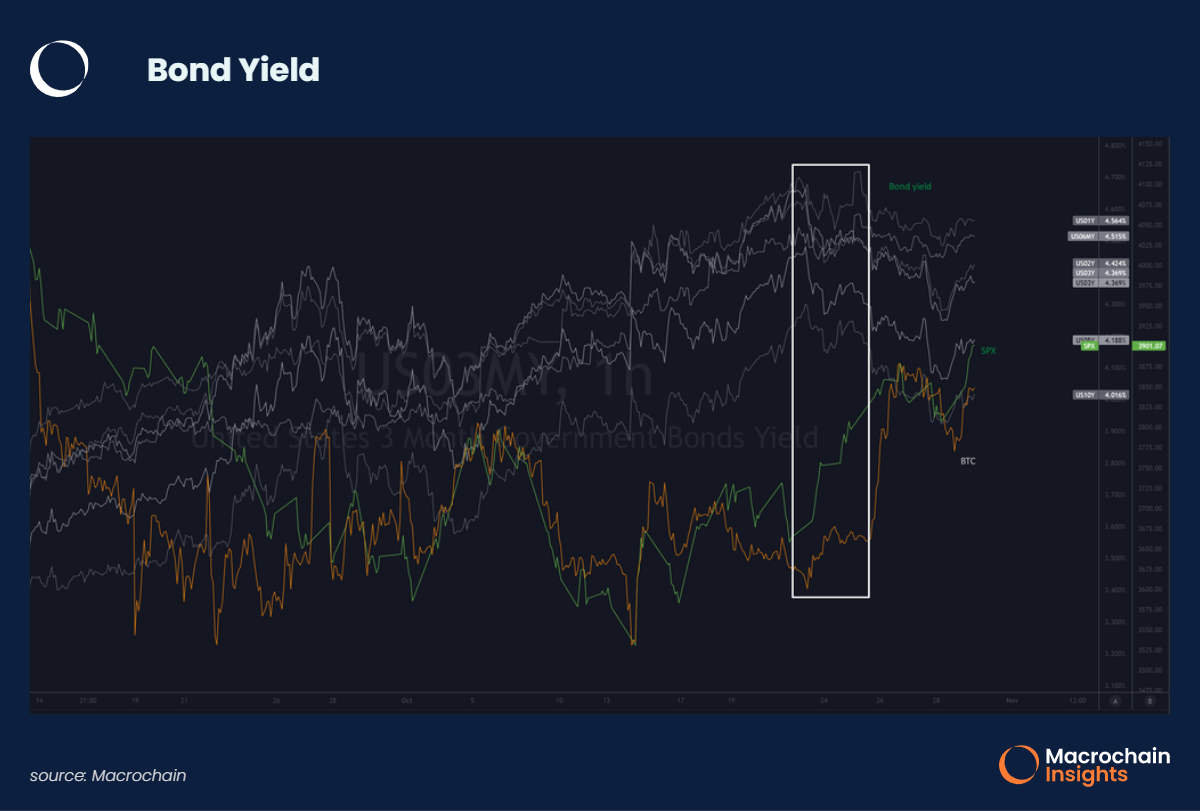

Bond yield giảm và sideway thường là tín hiệu cho risk assets:

Mối quan hệ của yield và giá bond thì đọc thêm bài này:

Tiền bắt đầu bơm mạnh vào các thị trường trở lại

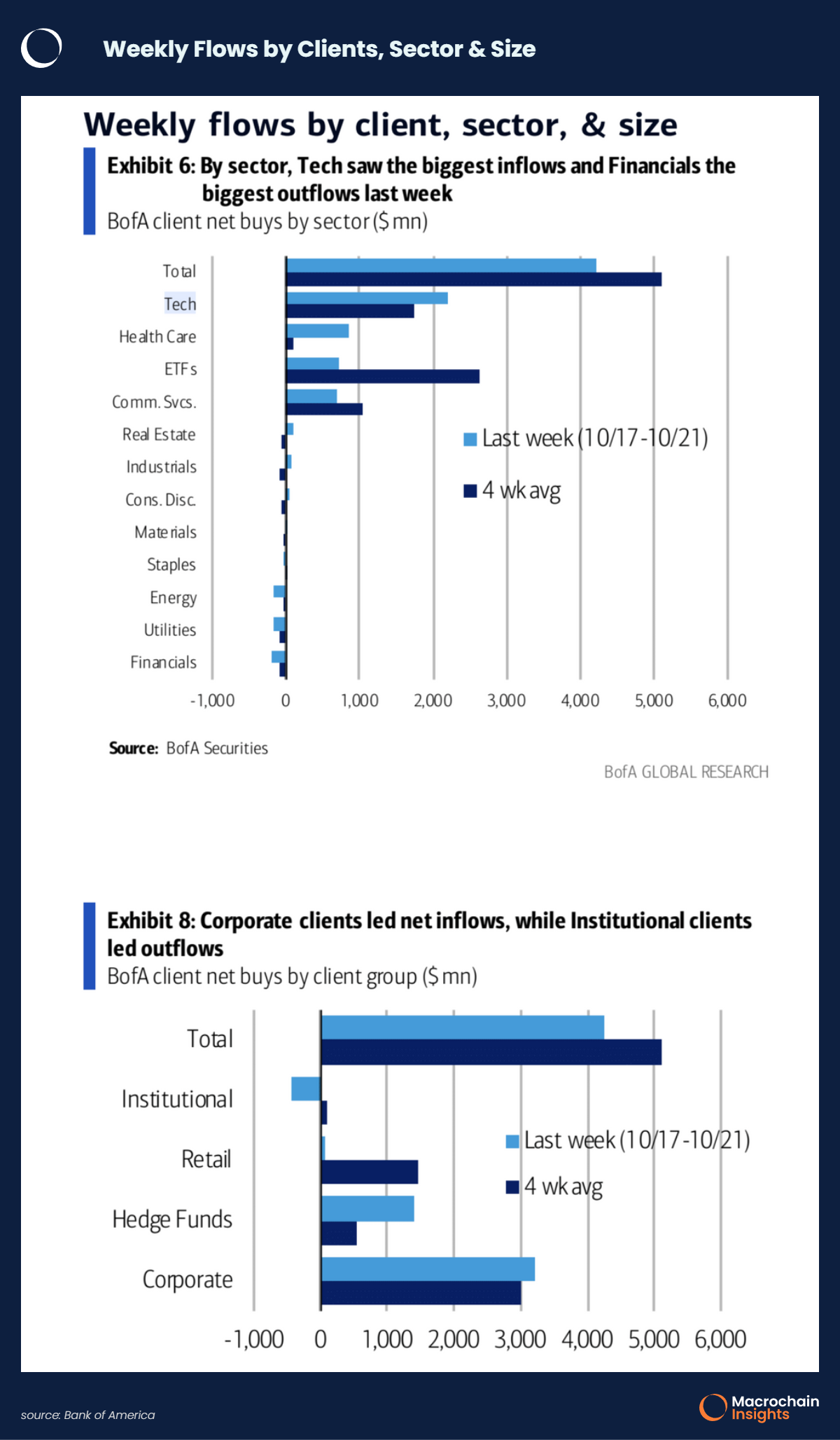

Bank of America thống kê cổ phiếu lẻ (không phải nguyên index) có lượng inflow lớn gần mức lịch sử, ở đây chúng ta thấy:

1/ Buyers lớn nhất là corporate và hedgefund

2/ Seller lớn nhất là Institutional Clients.

Ở đây chúng ta thấy được sự chuyển tay từ nhóm 2 sang nhóm 1. Nhóm 2 là những quỹ như mutual fund, quỹ hưu trí, công ty bảo hiểm, ngân hàng... Corporate là những công ty tập đoàn (tổ chức doanh thu từ kinh doanh, không phải đầu tư).

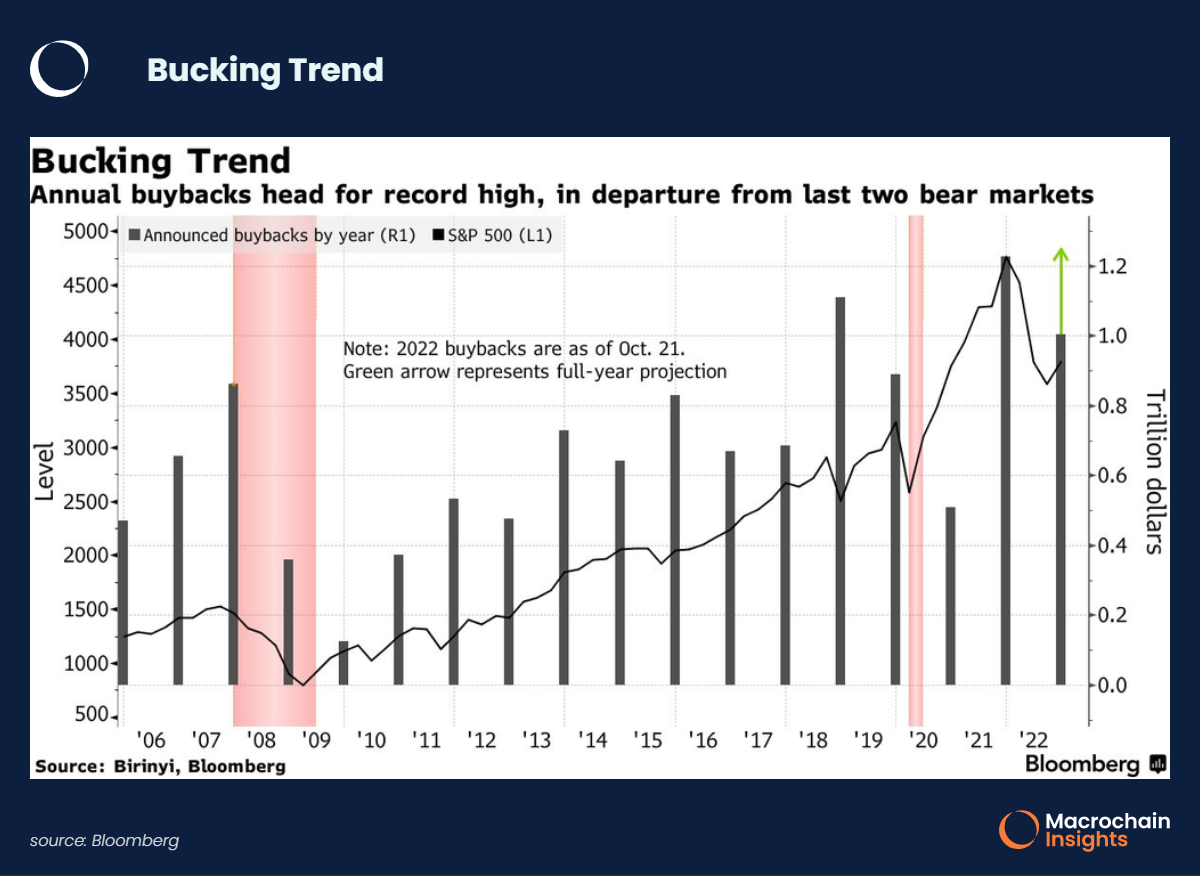

Corporate buy back

Từ đầu năm đến giờ, số liệu tổng cộng mà các công ty tuyên bố mua lại share của mình trị giá lên đến 1.2 ngàn tỉ. 1 phần trong số này đã phát sinh còn 1 số thì chưa, số liệu này mình chưa định lượng cụ thể ra được.

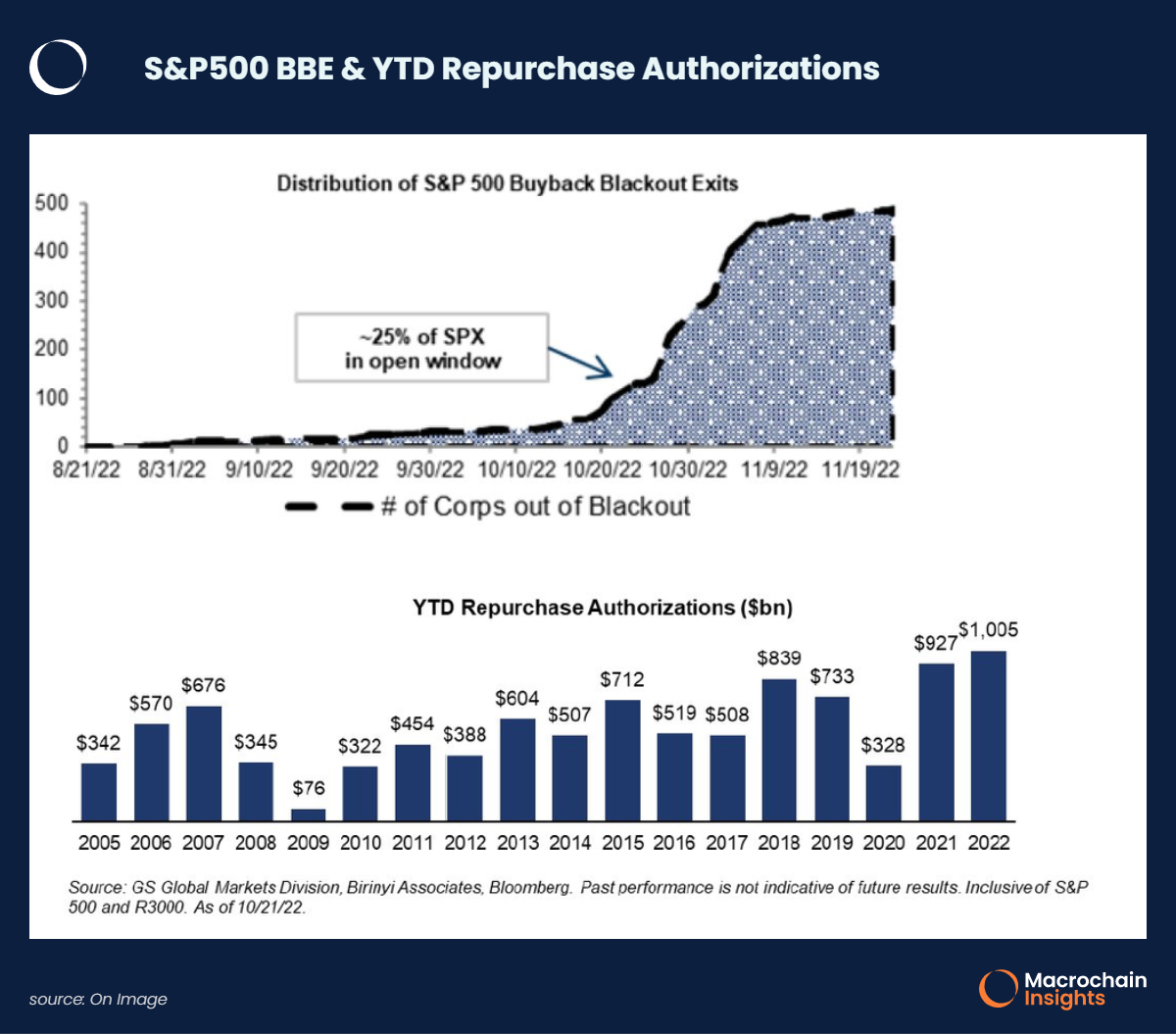

Các công ty không được buy back lại share mình liên tục, blackout là khoản thời gian đó (không được mua), và lượng kết thúc blackout của các công ty SP500 từ cuối tháng 10 đến 11 là rất lớn.

Tuy kinh tế và tài chính đang khó khăn, nhưng vẫn rất nhiều công ty làm ăn tốt, những công ty làm ăn không tốt cũng dùng nhiều tiền buy back luôn, điển hình như Facebook.

Data bên dưới là tiếp nối về việc lượng inflow vào mua single stock cao kỉ lục đã nói ở trên:

Phần lớn inflow là từ Corporate (có thể buy back) và Hedge Funds, có thể những fund này biết được việc này và gom hàng.

Technical & Market Structure:

Bài viết nhận định lần trước của mình vào tháng 8 nhận định tháng 9 thường là tháng rất xấu theo mùa (seasonality), chờ ETH break market structure ở 1k7 để short nếu muốn support lớn ở vùng gap 1k2 - 1k3.

Eth lúc này đang tạo higher low theo chart weekly, đang ở support tại điểm S/R flip đáy tháng 6, 7 và đặc biệt vì sau The Merge ETH ít lạm phát nên ít áp lực bán hơn trước.

Lúc đó tất cả mọi người đều cho PCE FOMC sắp đến là bearish hoặc uncertain event, nhưng đối với mình, trừ khi PCE tăng quá mạnh so với mong đợi, thì CPI tháng trước là không quá tệ nên FED nâng cao nhất 1 cách thực tế là 0.75%, điều này hầu như ai cũng đã biết.

Nếu nâng 0.75% là bearish không lẽ những người muốn bán cần phải chờ đến ngày đó để bán? sau 1 năm dài bán liên tục? và đây có thể là 1 trong 2 lần nâng lãi cuối cùng? 1 số công chức FED cũng đã phát biểu (nếu mọi người theo dõi) đó là FED sẽ cân nhắc giảm lãi từ từ thay vì cắt hẳn .75 về .5 và .25.

FED nâng lãi là để giảm lạm phát, nhưng nó bắt đầu ảnh hưởng xấu đến nền kinh tế động đến quyền lợi các chính trị gia nên bắt đầu những người này đã bắt đầu gây áp lực lên FED, họ cho rằng nếu FED tiếp tục nâng lãi thì sẽ khiến nhiều người mất việc:

Khi thị trường giảm sau 1 thời gian dài như thế này, thanh khoản sẽ cực kì mỏng, short sẽ cực kì rủi ro ở duới này. Nhìn vào chart dưới đây, giải thích vì sao bạn muốn bán ở đây? momentum giảm biến mất, tác động xấu của tin tức biến mất, bad news thành good news. Những người mua dưới này, bạn nghĩ bao nhiêu thì họ sẽ bán? mua 1300 bán 1350? Rất buồn cười khi twitter đòi take profit hoặc short cứ mỗi lần ETH tăng 50 điểm, và hiện tại ETH đã tăng 300 điểm. Trong 1 thị trường mà mọi thứ có thể bị overextend (tăng quá mức mong đợi của crypto), thì risk:reward để hold là rất đáng cho mỗi lần btc, eth breakout mạnh sau 1 thời gian dài consolidate như thế này. Trường hợp xấu nhất là chúng ta round trip, giá vòng về vùng 1k3 kia thì có thể bán ra ở hoà vốn và chờ cơ hội tiếp theo.

Microstructures

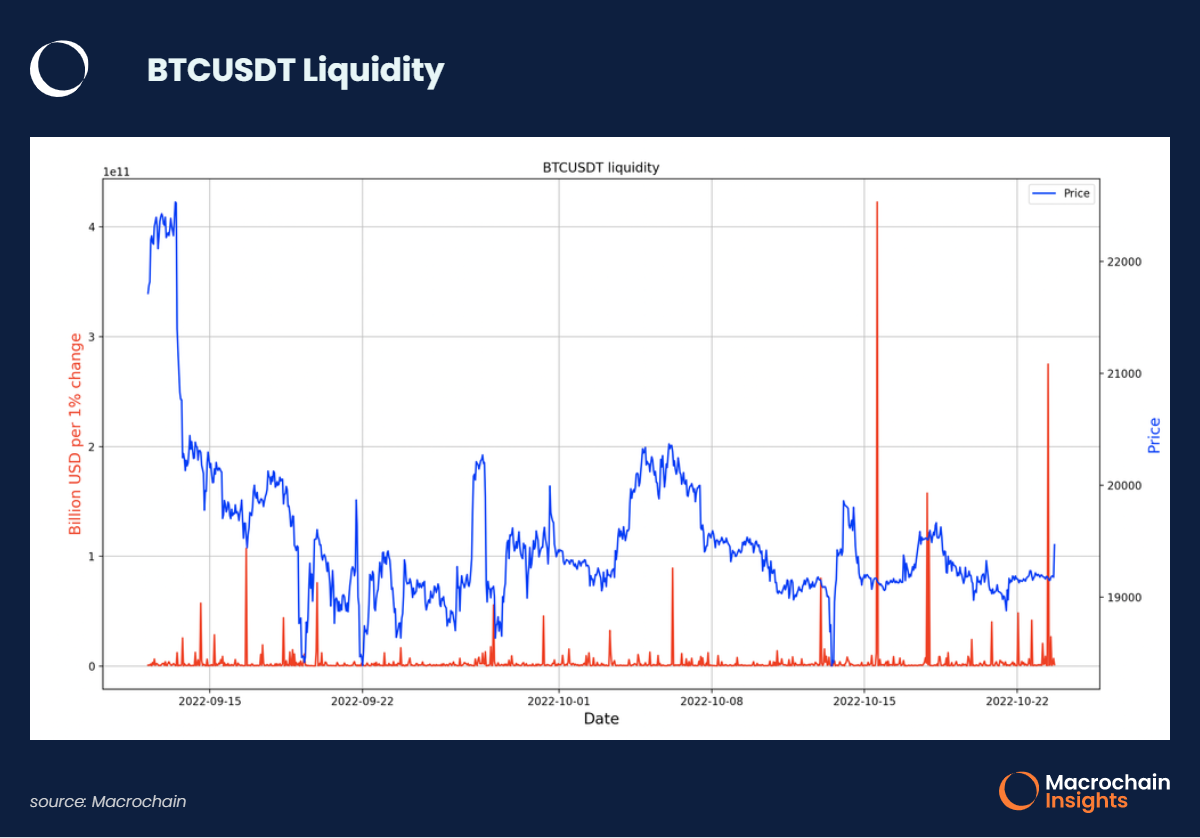

Về thanh khoản (liquidity):

Màu xanh: BTCUSDT, Đỏ: độ thanh khoản của thị trường, hay nói cách khác đó là độ lớn của volume để đẩy giá di chuyển % nhất định. Hãy nhìn những lần volume tăng mạnh và giá đang ở range low nhưng không thể breakdown (vỡ support), 1 lượng gom hàng nhất định ở phía dưới này. Khi chỉ số này spike lên, thường đi theo sau đó là đảo chiều.

(Loại data này hiện bọn mình đang sử dụng nội bộ nên sẽ không được tìm thấy trên mạng)

Fed rate & bull/bear

Bull

Thị trường sẽ front run việc ngừng tăng lãi, có 2 giả thiết dựa vào lịch sử:

1/ Thị trường tài chính tăng sau lần tăng lãi cuối cùng của FED.

2/ Thị trường tài chính bullrun khi FED bắt đầu nới lỏng (QE).

Tất nhiên là cả thế giới đều nhìn vào 2 cái trên vậy nên cũng bình thường khi các bạn thấy giá chạy trước tin, cái thứ 2 là điều gần như chắc chắn còn cái thứ nhất có thể bị front run (ngừng tăng không có nghĩa tương lai sẽ QE).

Thực ra macro vẫn xấu nên mọi thứ vẫn có thể giảm lại bất cứ lúc nào, cho nên nếu bạn đợi đến lúc đó => khả năng cao bạn là trâu chậm uống nước đục. Những thứ giúp tăng giá hiện tại cũng chỉ là tạm thời.

Bear

Thị trường priced in trước FOMC nâng lãi thì cũng có thể priced in trước FOMC ngừng tăng lãi, biến lần ngừng tăng lãi thành sự kiện sell the news. Không nhất thiết phải dump vào ngày này, nhưng nếu từ đây đến đó market tăng mạnh thì hãy cẩn thận và quan sát momentum. Lí do market không xuống mạnh hơn vừa qua là vì tin xấu quá rõ ràng và tất cả các quỹ đều hedge cho downside (có thể short hoặc mua put) và trade này trở thành crowded trade, khiến thị trường xuống không được mà lên cũng không xong, và khi những vị thế này unwind (đóng), thanh khoản không đủ sẽ khiến giá tăng rất mạnh như những ngày vừa qua. Chỉ trong vòng 24h từ lúc bắt đầu tăng, có hơn 700tr đô short bị cháy.

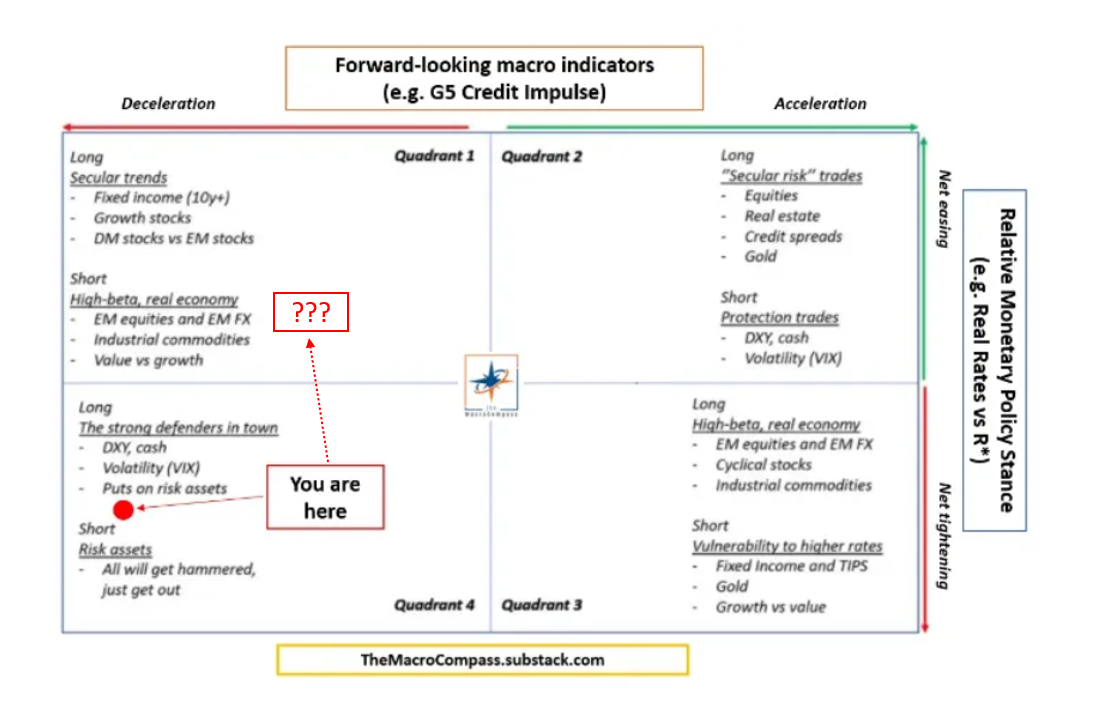

Hiện tại nếu mua vào chắc chắn rủi ro sẽ cao hơn, chúng ta đang trong môi trường giảm tốc độ siết chặt, mô hình chung tiền sẽ đổ về bond, không phải cổ phiếu hay risk asset. Tuy nhiên bias mình thì vẫn lean về bullish (ngắn hạn) bởi vì rất nhiều người bị sidelined và vẫn muốn short, trực tiếp cung cấp thanh khoản cho BTC, ETH đi lên, tới bao nhiêu thì chưa dám nói, phụ thuộc mọi thứ xung quanh như thế nào.

My cheatsheet:

Kết luận

Đây là relief rally có thể nó sẽ kéo dài khoảng 2-3 tháng, đây là lúc chúng ta hi sinh giấc ngủ, hi sinh các ngày cuối tuần để đào từng ngóc ngách thị trường, tìm những coin tiềm năng để vào. Mình gần như im lặng 1 khoảng thời gian tháng 9 và đầu tháng 10 trong việc trade vì cảm thấy nó không đáng, market chỉ sideway và chop, nhưng bây giờ volatility đã quay trở lại, thu hút nhiều người tham gia.

Lạm phát có dấu hiệu chững, vì inflation là thay đổi của CPI theo năm, CPI năm trước tăng thì năm sau cùng kì có dễ chững hoặc giảm lại (trừ khi hàng hoá tiếp tục tăng phi mã). Hiện chúng ta thấy nhu cầu bắt đầu suy giảm rất nhiều:

Các hãng vận tải biển vừa huỷ hàng loạt chuyến tàu bởi vì container... trống rỗng pic.twitter.com/EdXwMVtRPJ

— Macrochain 🇻🇳 (@Macrochain_VN) October 10, 2022

Thị trường trái phiếu đã ổn định trở lại, việc bán tháo vừa qua là 1 cơ hội buy dip khá lớn cho bond. Vấn đề vẫn sẽ nằm ở khoảng cuối 2023 và 2024 khi 1 lượng cực lớn trái phiếu đến kì đáo hạn. Hãy cân nhắc tránh nắm giữ các tài sản trước những thời điểm này nửa năm. Nếu thị trường tăng mạnh từ đây đến lúc FED chính thức ngừng tăng lãi, sẽ khá nhiều người hưng phấn và không hedge, lúc đó rủi ro downside sẽ rất lớn.

Crypto hiện mình không chắc chắn lắm nhưng hãy để ý những narratives xung quanh yield của ETH (staking và restaking), real yield [arbitrum (cái này thì mình nói nhiều cách đây 1 tháng rồi) và có thể các chain khác copy], coin chó mèo (doge & shib/bone), Aptos (entry đẹp có thể là sau 1 thời gian aptos giảm dần với low volume), Reddit NFT khả năng kéo được dòng tiền về lại NFT. Coin an toàn nhất thì chỉ có thể là ETH và BNB.

PS: tại thời điểm hiện tại, BTC đang ở vùng supply và 2 ngày tới là FOMC, market thường tăng và derisk trước đó, nên cẩn thận với đòn bẩy. Trừ khi FOMC sắp tới FED tăng bất ngờ 1% (rất khó) hoặc lạm phát tháng sau 9 10% thì mới có tác động tiêu cực lên thị trường. 0.75 trở xuống đều nằm trong mong đợi của số đông.