The Deflation Of Ethereum

Một vấn đề được mọi người quan tâm hiện nay chính là sự giảm phát của Ethereum. Về việc Ethereum giảm phát thì cũng đã có nhiều bài viết đưa tin rồi nên mình sẽ chọn một approach khác chính là so sánh Absolute New Production của Ethereum trước và sau The Merge.

Cơ bản thì cả trước và sau The Merge thì số lượng ETH tăng thêm tuyệt đối (Absolute New Production) tuân theo công thức chung sau:

Absolute New Production = Total New ETH Produced - ETH Burnt

Trước The Merge

Khi Ethereum còn là Proof of Work thì lượng ETH được sản sinh ra bao gồm 2 phần chính: Block Reward cho thợ đào và Staking Reward cho staker của Beacon Chain.

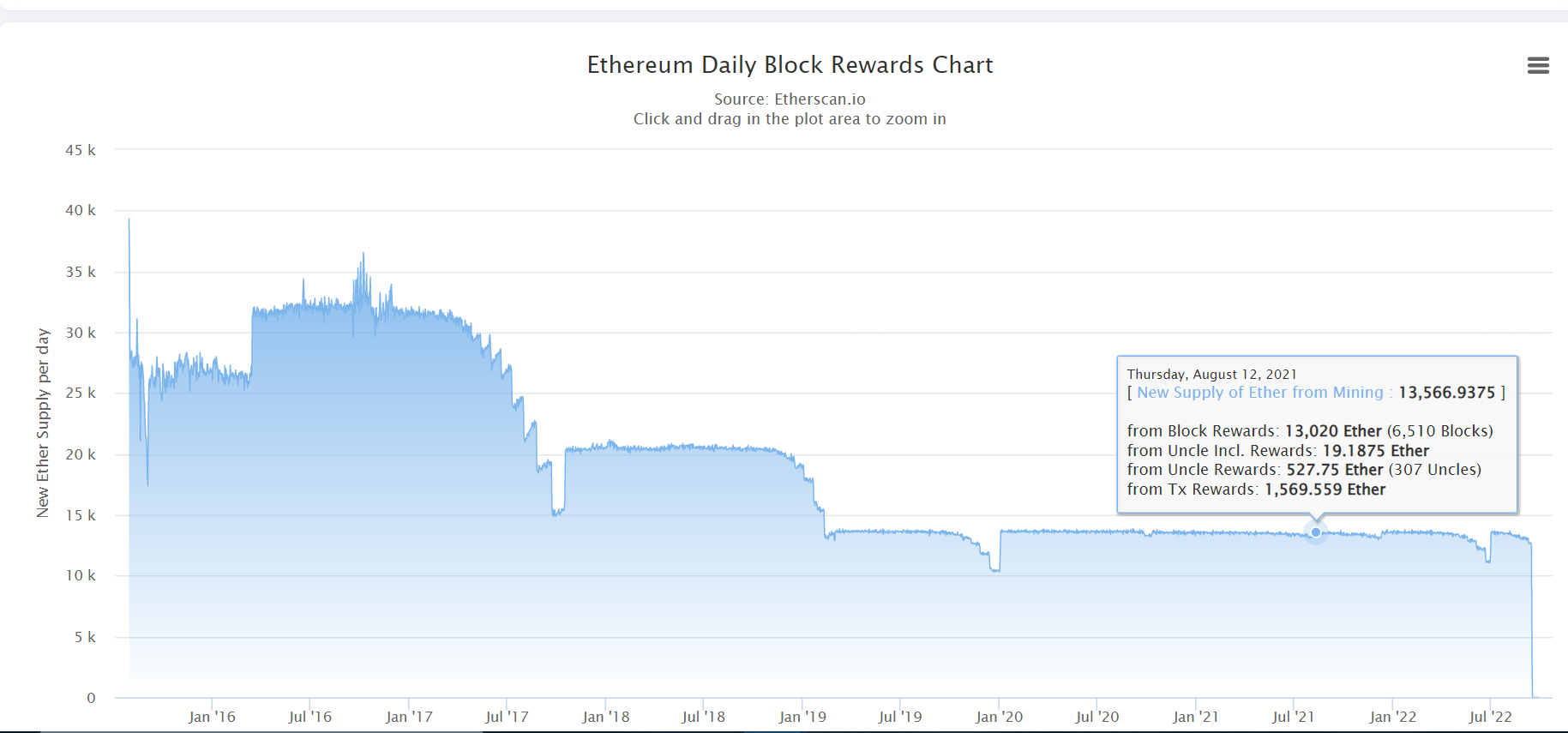

Theo số liệu từ Etherscan, trước khi chuyển sang Proof of Stake, số lượng ETH được các thợ đào mining ra mỗi ngày dao động khá ít, loanh quanh ở khoảng 13,000 ETH một ngày. Nếu ta nhân con số này lên 365 ngày thì Annual Block Reward của Ethereum sẽ rơi vào khoảng 4.745 triệu ETH được đào ra mỗi năm.

Trước đây, cụm từ Staking của Ethereum ám chỉ đến việc deposit 32 ETH vào Beacon Chain để trở thành Validator.

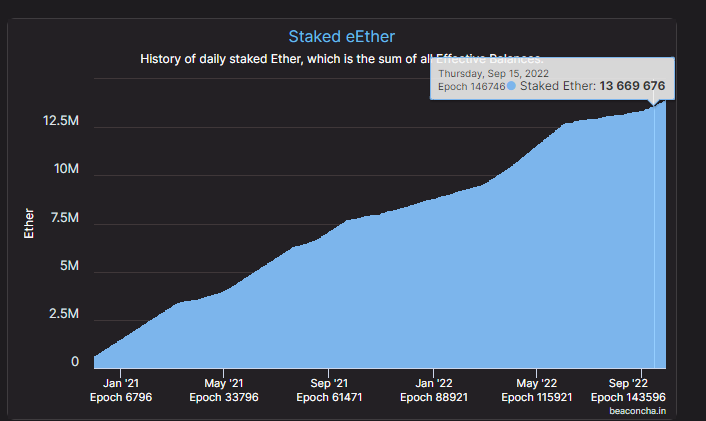

Vào ngày 15/9 (trước khi The Merge xảy ra), số lượng ETH staked vào Beacon Chain đạt mức 13.7 triệu, với APR cho việc stake ETH là 4.2% thì số lượng ETH staking reward được issue trong một năm rơi vào khoảng 13.7 triệu x 4.2% = 575,400 ETH.

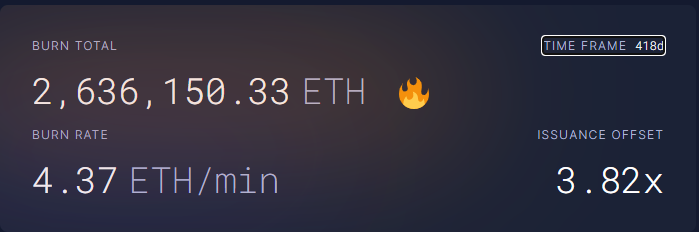

Bản đề xuất EIP-1559 của Ethereum đã có hiệu lực được 418 ngày tính đến thời điểm viết bài (từ ngày 5/8/2021 đến 28/09/2022). Kể từ đó đến nay, theo số liệu từ Ultrasound Money, EIP-1559 đã burn tổng cộng khoảng 2,636,000 ETH. Nếu quy đổi số liệu này sang annual thì mỗi năm, Ethereum burn khoảng 2.3 triệu ETH.

Với các dữ liệu đã tính toán ở trên, chúng ta có kết quả sau khi ghép vào công thức chung

Absolute New Production = Total New ETH Produced - ETH Burnt = (4.745 triệu + 0.575 triệu) - 2.3 triệu = 3.02 triệu ETH

Trước khi The Merge gần diễn ra thì supply của ETH rơi vào khoảng 120.52 triệu

Vậy tỉ lệ inflation của ETH trước The Merge sẽ là:

Absolute New Production/Total Supply = 2.5%

Sau The Merge

Sau khi Ethereum chuyển sang Proof Of Stake, ETH chỉ có thể được sản sinh ra thông qua cơ chế staking. Do đó, block reward từ các miners bằng 0.

Công thức của chúng ta sẽ được rút gọn thành:

Absolute New Production = ETH Staking Rewards - ETH Burnt

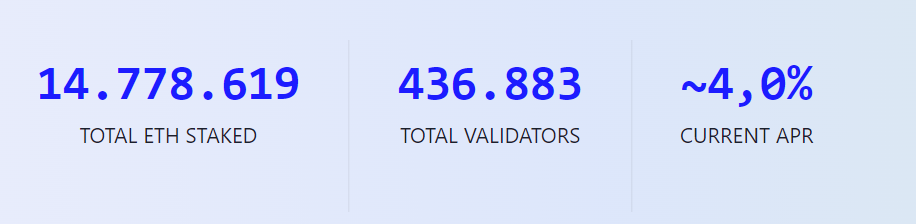

Số lượng ETH Staked sau the The Merge không thay đổi đáng kể, rơi vào khoảng 14.78 triệu vào thời điểm viết bài với APR ~4.0%

⇒ ETH Staking Reward = 14.78 x 4.0%=0.59 triệu ETH

Số lượng ETH được burn vào năm tiếp theo kể từ The Merge là một con số khá khó dự đoán vì nó còn phụ thuộc vào mức độ hoạt động cũng như lượng user sử dụng Ethereum, do đó chúng ta sẽ coi như số ETH được burn sẽ tương tự như trước The Merge tức là 2.3 triệu/năm.

Vậy chúng ta có kết quả:

Absolute New Production= ETH Staking Rewards - ETH Burnt = 0.59 - 2.3= -1.71 triệu ETH

Và thế là ETH giảm phát. Tỉ lệ deflation của Ethereum sẽ bằng:

Absolute New Production/ETH Supply = 1.71/120.53 = 1.41% (giảm 1.41%)

Welcome to the deflationary era, folks.

Ethereum Staking Yield

Some Of Us Are Perceiving The Matter The Wrong Way

Tâm lý của số đông mọi người khi nắm giữ một lượng lớn token là đem chúng đi stake để nhận về yield, nếu không thì sẽ rất lãng phí vì tiền ngồi yên là tiền “chết”. Trong nhiều trường hợp thì điều này không sai. Thế nhưng, mọi người dường như đang bỏ quên các yếu tố khác mà chúng ta nên quan tâm ngoài cái gọi là yield trên danh nghĩa ấy.

Ở tâm thế là một nhà đầu tư cá nhân, quyết định chọn staking hay không nên được cân bằng giữa các yếu tố yield, risk, liquidity và cost and effort.

Ta có công thức chung sau:

Actual Yield = Yield x (1- Discount Risk) - Liquidity Premium - Cost and Effort.

Trong đó

- Actual Yield: Là yield thực tế mà các staker nhận được sau khi trừ đi các yếu tố khác, nếu con số này dương thì câu trả lời là nên đi stake.

- Discount Risk: Là những rủi ro mà bạn phải gánh chịu khi stake ETH của mình ví dụ như slashing rate hay network downtime.

- Yield: Là con số được công bố bởi các nền tảng nhận stake, có thể là APR, APY or whatever, nói chung đây chỉ là yield trên danh nghĩa.

- Liquidity Premium: Là chi phí cơ hội khi các bạn lock token của mình. Ví dụ như khi lock token đó thì các bạn mất đi cơ hội dùng số token đó để đi flip NFT, đi trade hay đơn giản là panic sell khi token đó dump dài.

- Cost and Effort: Là các chi phí ví dụ như tiền máy móc, điện năng khi các bạn muốn trở thành validator hay công sức các bạn setup, theo dõi máy tính của mình.

Nếu sau khi tính toán con số actual yeild là số dương thì yes bạn nên stake mớ ETH của mình đi, còn nếu như ra kết quả là âm thì có vẻ bạn đang mất nhiều hơn là được nếu đem ETH đi stake.

Theo lẽ đó, chúng ta có bất đẳng thức sau để xác định việc nên stake ETH hay không.

Để staker thực sự hưởng lợi từ việc staking thì:

Yield x (1 - Discount Risk) > Liquidity Premium + Cost & Effort

Thực tế thì hiện nay có rất nhiều nhà đầu tư từ thị trường truyền thống đổ xô sang crypto sector và bảo rằng chính cái staking yield trên danh nghĩa mà các nền tảng offer đấy là risk free rate nhưng thực tế họ đang bỏ quên Discount Risk mà chúng ta đã bàn luận ở trên. Do đó, công thức đúng của Risk Free Rate phải là:

Risk Free Rate = Yield x (1-Discount Risk)

Khái niệm Risk Free Rate (RFR) làm dấy lên sự tranh cãi của 2 trường phái chính: quan điểm tài chính của những nhà đầu cơ và quan điểm kĩ thuật của các builder.

Những nhà đầu cơ cho rằng phải để chỉ số RFR thật cao để thu hút mọi người staking thật nhiều ETH ⇒ Tạo ra sự thiếu hụt trong nguồn cung ETH ⇒ Tăng giá ETH. Tư duy này khá giống thị trường tài chính truyền thống khi mọi người dùng mô hình dòng tiền chiết khấu để định giá cho một công ty. Yield cao ⇒ Giá token cao cũng tương tự như cổ tức cao ⇒ Giá cổ phiếu cao.

Những người còn lại phản đối việc set mức RFR quá cao với lí lẽ nếu để RFR quá cao thì những hoạt động DeFi, NFT, GameFi của hệ sinh thái sẽ khó lòng mà cạnh tranh được. Chẳng có lí do gì mà các ETH holder phải tham gia các hoạt động đó khi mà mức RFR khi staking quá hấp dẫn như vậy ⇒ Hệ sinh thái trì trệ, không phát triển được.

⇒ Để phát triển hệ sinh thái một cách vững chắc thì cần 2 yếu tố: Staking Ratio (Stake amount/total supply) phải không được quá cao và Staking Yield phải thấp.

Real And Nominal Ethereum Staking Yield

Như đã đề cập ở trên, hầu hết các chỉ số APR, APY mà các nền tảng cho phép bạn staking đưa ra thực chất chỉ là yield trên danh nghĩa (Nominal Yield). Các Layer 1 hiện nay đang đua nhau đưa ra những tỉ lệ Nomial Staking Yield hấp dẫn nhằm thu hút dòng tiền về mình. Điều này có vẻ đang có tác dụng khi mà các Layer 1 offer staking yield cao đều có Staking Ratio ấn tượng. Nhưng việc này là con dao hai lưỡi khi mà Staking Ratio cao đồng nghĩa với việc emission từ staking program cao ⇒ Lạm phát mạnh ⇒ Bạn có nhiều token hơn thông qua staking program nhưng giá trị token đó lại giảm mạnh ⇒ Hóa ra không lời.

Trường hợp của Cardano là một ví dụ điển hình, staking yield được thông báo bởi nền tảng staking của blockchain này hiện tại đang là 3.6% nhưng thực tế khi khấu trừ đi các yếu tố như fee, inflaltion thì yield mà các bạn nhận được khi stake Cardano là … -0.15%. Đọc tới đây thì có thể các bạn sẽ nghĩ thật nực cười khi stake đồng tiền của mình, chấp nhận nó bị lock trong một thời gian nhất định nhưng cuối cùng mình nhận lại một con số âm nhưng thực tế đó là điều đang diễn ra với Staking program của Cardano và Staking Ratio của nó đã chạm mức 71.6%.

Ethereum đang làm tốt hơn ở khoản staking này. Hai con số Real Yield và Nomial Yield của Ethereum chênh lệch không đáng kể. Điều này chủ yếu là do Ethereum có cơ chế burn từ EIP-1559 và Staking Ratio của Ethereum đang ở mức thấp (12.01%). Tuy nhiên, nhiều người dự đoán cho đến khi Proof of Stake bắt đầu ổn định và staker được phép rút phần ETH staked (làm giảm risk khi stake ETH) của mình thì Staking Ratio của Ethereum sẽ tăng mạnh, làm cho Staking Yield cũng vì đó mà giảm theo.

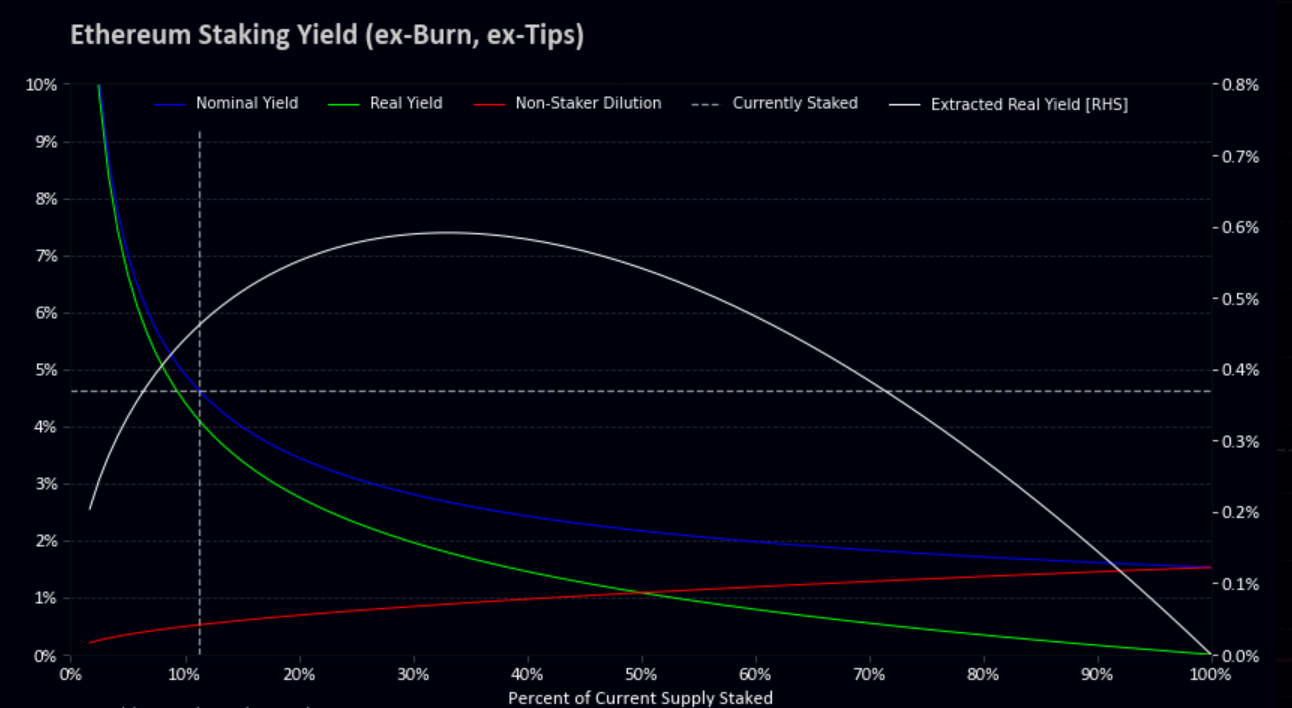

Biểu đồ ở dưới cho thấy sự tương quan giữa Staking Ratio, Nomial Yield và Real Yield của Ethereum (không tính burn và phí tip). Từ biểu đồ ta có thể thấy, khi Staking Ratio đạt ngưỡng 60% thì Nomial Yield của Ethereum chỉ còn 2% và Real Yield đã tụt xuống mốc 2% từ trước đó rất lâu (khi staking ratio đạt 30%). Khi staking ratio vượt ngưỡng 60% thì Real Yield cũng tụt xuống dưới mức 1%.

Do đó, hầu hết các mô hình staking công bố Nomial Yield lên đến 8% hiện nay đều chỉ là tạm thời. Con số Nomial Yield này chỉ có ý nghĩa ngắn hạn khi mà high yield làm nhiều người muốn stake ⇒ lượng token được stake tăng lên ⇒ staking ratio tăng ⇒ yield giảm. Điều này dường như là không thể tránh khỏi. Cách duy nhất để duy trì được real yield cao là phải burn thật nhiều token để bù đắp cho emission, tức là phải duy trì fee cao. Điều này lại vô tình cản trở mass adoption do fee cao là một rào cản tương đối lớn với các user bình thường.

Thêm một điều nữa, bạn có tự hỏi việc burn token có lợi cho ai nữa không? Đúng rồi đấy, những người không stake cũng được hưởng lợi tương đương stakers…

Thật sự thì cái ý tưởng staking không phải là xấu, thế nhưng thiết nghĩ nên cho user có nhiều sự lựa chọn bằng cách tạo ra nhiều utility cho blockchain. Hãy tạo ra cơ hội cho các hoạt động khác của blockchain để tạo ra mức lợi nhuận có thể cạnh tranh với hoạt động staking. Chẳng ai muốn một blockchain mà đến 70-90% supply của nó nằm yên bất động trong các staking program cả. Việc ủng hộ lock thật nhiều ETH để lấy yield khiến cho Ethereum chả khác gì Bitcoin cả - cổ súy cho việc crypto là một phương tiện lưu trữ giá trị hơn là tập trung cho use case của nó.