Let there be Alameda

Vào khoảng đầu năm 2019, Alameda Research bắt đầu gọi vốn từ các nhà đầu tư với mức yield hàng năm từ hoạt động đầu tư cho Alameda lên đến 15% và cam kết thương vụ đầu tư này là không có rủi ro và sẽ hoàn trả đầy đủ tiền cho khách hàng nếu Alameda thua lỗ 2% một tháng.

— Zhu Su 🔺 (@zhusu) January 22, 2019

Tại thời điểm đó, theo một số nguồn tin thì vốn chủ sở hữu của Alameda chỉ rơi vào khoảng $5 triệu đô. Với một quỹ đầu tư khá thống trị tại thời điểm đó thì con số này hơi “kì lạ”.

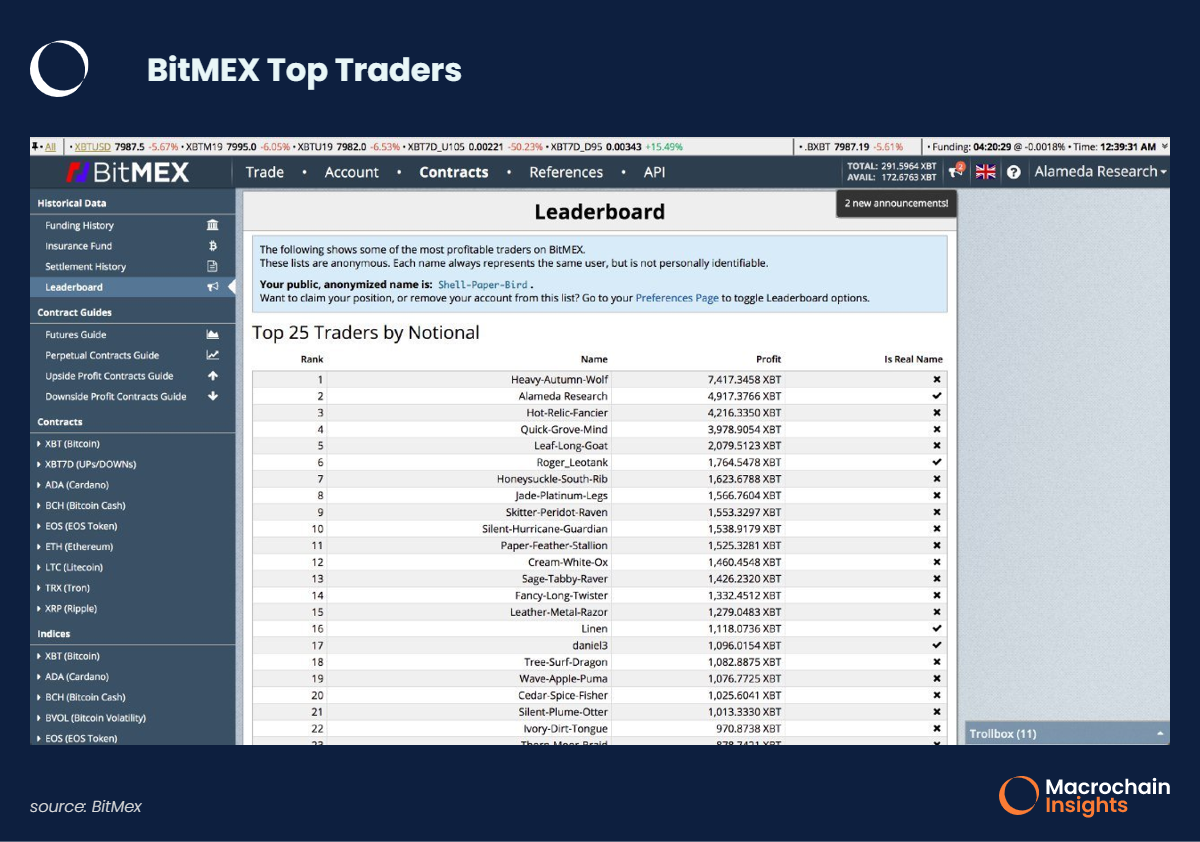

Fun fact: Alameda từng nằm trong top 2 bảng xếp hạng trader của Bitmex vào năm 2019.

Zhu Su (Founder của Three Arrows Capital) có lẽ cũng đã nhận ra điều gì đó chẳng lành. “Delete account” dưới đây được cho là tài khoản của Zhu Su.

Early pictures of Alameda 2019 Telegram chatter "Deleted account" confirmed to be Su Zhu. Reposted for exposure as original tweet was deleted. pic.twitter.com/Q5kCrgUopl

— sumfattytuna (@sumfattytuna) November 12, 2022

Mỉa mai thay, Zhu Su cùng với 3AC sau này lại trở thành một trong những trader lớn nhất của FTX. Ở một động thái gần đây, khi được hỏi nếu anh ta đã thấy có gì đó không ổn thì tại sao vẫn trade trên FTX, Zhu Su cũng đã xác nhận mình bị lừa.

Its a long story but we were scammed just like you guys, its ok --justice is coming

— Zhu Su 🔺 (@zhusu) November 13, 2022

Trở lại câu chuyện chính, vào tháng 7 năm 2019, FTX chính thức được ra mắt với vòng gọi vốn seed trị giá $8 triệu đô từ nhiều quỹ khác nhau. Nhiều người đồn đoán rằng thực chất FTX được gây dựng lên là để giải quyết vấn đề gọi vốn cho Alameda. Nếu những lời đồn đoán này có thể chỉ là thuyết âm mưu thì việc Alameda là market maker chính, đóng góp phần lớn volume cho FTX từ thuở sơ khai là một sự thật không thể chối bỏ.

From Market Making to Directional Betting

Như đã đề cập ở trên, Alameda khởi đầu là một market maker có năng lực và gặt hái được rất nhiều lợi nhuận trong ngành crypto. Khi nhắc đến Alameda chắc hẳn ai trong chúng ta cũng mường tượng đứng sau quỹ này hẳn là những bộ óc thiên tài, những người “tinh hoa” điều khiển bàn cờ. Thật sự thì có đúng như vậy?

Đầu tiên, chúng ta hãy xem xét thấu đáo bộ 3 nguyên tử của Alameda: SBF, Caroline và Sam Trabucco.

SBF và Caroline xuất phát từ Jane Street (một quantitative trading firm), Sam Trabucco có kinh nghiệm làm việc từ SIG (cũng là một quant trading firm). Okay mình không phủ nhận là bộ 3 này có background khá là ngầu thế nhưng họ cũng không hẳn là những người quá xuất chúng trong giới này. Hai công ty kể trên mỗi năm thuê thêm hàng ngàn nhân viên và cũng sa thải không ít nên vài năm kinh nghiệm làm việc ở đó không khiến 3 người họ trở thành thiên tài hay bất cứ thứ gì tương tự vậy.

Trong một podcast từ năm 2019, SBF có khoe khoang về khả năng predict market trong vòng 1-2 giây. Link podcast mình sẽ để ở đây cho bạn nào quan tâm.

Podcast khá dài nhưng đại khái Sam khẳng định là nhờ khả năng kể trên, Alameda đã trở thành top-tier trong giới cũng như việc dự đoán như vậy dù chỉ là giúp họ hưởng được 0.01% thôi nhưng với volume hàng ngày lên đến tỷ đô thì đó cũng là số tiền khá lớn. Alameda thời điểm này vận hành như là một market maker, đồng nghĩa với việc thu nhập của họ là từ Bid Ask Spread (Spread là mua và bán cùng lúc, ăn chênh lệch giữa bid và ask). Hoặc là từ các Delta Neutral Strategy (Neutral là khi vị thế của mình trung lập và không bị ảnh hưởng đến hướng đi của giá, ví dụ khi funding dương, tức long phải trả phí funding cho short, thì có thể buy spot và short future để ăn được doanh thu là từ funding rate fee).

Dù đúng là những điều Sam nói trong podcast là cực kì có lợi thế trong thị trường crypto năm 2019 nhưng mọi thứ luôn vận động đi lên. Ngày càng có nhiều pro market maker từ thị trường truyền thống đổ sang crypto. Alameda dần dần mất đi lợi thế của mình và tụt lại phía sau. Nếu bạn là Alameda thì bạn sẽ làm gì nếu thấy việc market making của mình dù chạy bằng mấy đoạn code siêu phức tạp nhưng chỉ đem lại vài đồng bạc lẻ. Trong khi một thằng random nào đấy lên mạng (chắc chắn không phải Macrochain) khoe long được con shitcoin random nào đấy (ví dụ: doge) và x100 tài khoản?

Chắc chắn nếu thấy vậy, bạn sẽ gia nhập hiệp hội nhà du hành thời gian (futurer) và chả thèm đoái hoài đến cái mớ code market making rách việc đó nữa. Well, Alameda thực tế nhiều khả năng đã hành động y như vậy…

Nhiều bằng chứng cho thấy Alameda đã chuyển dần hoạt động market make của mình sang gamble trực tiếp vào dự đoán lên xuống của thị trường.

And we realized that our improved understanding of news would not only stop us from losing -- it could enable us to *win*.

— Sam Trabucco (@AlamedaTrabucco) April 22, 2021

When all the news about U.S. firms getting into crypto was coming out? We heard about it, and we knew it might be *huge*. So we bought $20k and held. pic.twitter.com/9oXTGbxb8m

Như các bạn có thể thấy, Sam Trabucco sau khi nhận thấy narrative là sẽ có nhiều institution adopt crypto thì ngay lập tức leverage BTC ở $20k (errrr thì có retail investor nào mà không làm vậy khi có tin nổ ra).

Một ví dụ khác là Sam Trabucco đã giga long DOGE sau khi thấy Elon Musk tweet nhiều về memecoin này.

And even recently, this influenced how we bet on DOGE. We've held a long DOGE position for *months* and it's gone great -- all based on noticing how it goes up when Elon tweets:

— Sam Trabucco (@AlamedaTrabucco) April 22, 2021

- likely some bullish impetuses (Elon, TikTok, ETFs, etc.)

- more upside potential from liquidations pic.twitter.com/PChKs60xbr

Nếu che tên Sam Trabucco đi thì có lẽ các bạn cũng sẽ nghĩ đây chỉ là một lời nói của một tay amateur nào đó vì thực sự nó nghe chả khác gì lời của một ông grab mới vào thị trường được vài tuần và khoe mình lời được x3 từ việc long DOGE. Again, bull market thì làm gì mà chả đúng…

Mình không phủ nhận là việc long BTC hay DOGE kể trên đã tạo ra rất nhiều lợi nhuận cho Alameda. Tuy nhiên, điều mình muốn chỉ ra là thực sự Alameda đang làm gì vậy? Lĩnh vực sở trường của họ là quantitative trading, việc long hay short một token không phải là những gì mà họ chuyên làm hay thực sự giỏi hơn người khác.

Câu chuyện đối với Caroline cũng tương tự như vậy. Tháng 3 năm ngoái, Caroline thú nhận rằng mình đã chán với việc kiếm vài đồng lẻ thông qua market making mà thay vào đó khá hứng thú với directional betting. “he” ở đây rất có thể chính là SBF.

also relatable is the point where he realizes he's been wasting time trying to trade back and forth for a few points of edge and the way to really make money is figure out when the market is going to go up and get balls long before that

— Caroline (@carolinecapital) March 7, 2021

Không lâu sau đó Sam Trabucco cũng đã thông báo rằng Alameda không còn tha thiết với delta neutral strategy nữa.

2 years ago, Alameda maintained pretty strict delta neutrality most of the time, generally trying quite hard to make sure our PNL was from spreads and arbs. Today, not so much -- we got ... uh, really long in winter 2020, for instance. What changed?

— Sam Trabucco (@AlamedaTrabucco) April 22, 2021

A thread about super powers. pic.twitter.com/0Qo2DEAAYf

Vậy tổng kết lại hoạt động của Alameda gồm 2 phần chính: market making (hầu như không tạo ra nhiều lợi nhuận nếu không muốn nói là lỗ, nhiều khả năng Alameda vẫn giữ lại mảng này là để tạo volume cho FTX ⇒ gọi được nhiều vốn hơn cho FTX) và directional trading (hoạt động rất tốt trong bull market 2020-2021).

The Illiquid Symphony

Để thực hiện thực hiện những vụ gamble dùng đòn bẩy lớn như kể trên thì tất nhiên Alameda cần tài sản đảm bảo.

Sau vụ sụp đổ của FTX vừa qua thì chắc hẳn các bạn không còn lạ lẫm với 3 token: Serum, MAPS và OXY. Điểm chung của chúng là lượng cung lưu hành chỉ chiếm phần nhỏ so với tổng cung tối đa ⇒ FDV (vốn hóa pha loãng hoàn toàn) lớn gấp nhiều lần so với market cap của token đó. Tại sao lại có điểm chung này?

Hãy lấy một ví dụ đơn giản, một dự án XYZ có định giá 5 triệu đô. Alameda sẽ đầu tư 1 triệu đô vào đó và sau đó FTX sẽ list token XYZ này lên sàn nhưng chỉ cho lượng cung lưu hành chiếm 1% tổng cung tối đa.

Vì số lượng token được mở bán trên thị trường là quá ít nên Alameda có thể dễ dàng lái giá token này lên và cho market cap của nó đạt đến ngưỡng chẳng hạn là 20 triệu đô ⇒ FDV của dự án này là 20*100= 2 tỉ đô.

Và thế là khoản đầu tư 1 triệu đô ban đầu của Alameda giờ được định giá trên giấy tờ là 400 triệu đô. Bằng cách tạo ra những dự án có FDV quá lớn so với market cap như thế này, Alameda đã có thể đem những đồng token của mình thoải mái đi thế chấp với giá trị trên giấy tờ cực kì cao so với khoản tiền bỏ ra ban đầu. Những người trong ngành đã đặt tên cho những dự án này với cái tên “mĩ miều” là Sam coins.

Ngay khi có bất kì nhân viên nào dưới trướng FTX và Alameda tỏ ra nghi ngờ mô hình này thì Sam ngay lập tức lấn át và đe dọa.

My story working under SBF

— 211lp (@211lp) November 14, 2022

Main points:

-Tyranny of SBF

-Projects like OXY, MAPS, and LQID were 100% sus and not bussin.

Fresh with a business diploma and a horrible GPA, I sent Sam a cold DM on Twitter looking to get *any* job in Crypto. pic.twitter.com/IZpFCaH0QE

Sẵn tiện đây chúng ta sẽ nói thêm về Sam Bankman Fried.

The Portrait of Sam Bankman Fried

Sam Bankman Fried được mô tả là một người cực kì thích take risk. Điều này có thể do bản chất con người nhưng liệu còn lí do nào khác?

Nếu các bạn để ý thì trong một cuộc phỏng vấn với Bankless về vấn đề regulation của crypto ta có thể quan sát thấy người Sam run cầm cập

Quay ngược lại thời gian xa hơn trước đó một chút ta có thể bắt gặp tweet của Sam khá là cổ súy cho việc sử dụng chất kích thích. Theo đó, Sam có thói quen sử dụng chất kích thích khi ngủ dậy.

a) stimulants when you wake up, sleeping pills if you need them when you sleep.

— SBF (@SBF_FTX) September 15, 2019

b) be mindful of where your headspace is: I often nap in the office so that my mind doesn't leave work mode in between shifts.

Từ chỉ một khung hình quang cảnh làm việc của SBF, Autism Capital đã chỉ ra loại thuốc mà Sam thường sử dụng chính là EMSAM. Đây là loại thuốc dùng để trị chứng trầm cảm và bệnh Parkinson.

Loại thuốc này có tác dụng tăng lượng dopamine lên não nhưng theo nhiều nghiên cứu, nó có tác dụng phụ là làm cho người dùng có khuynh hướng muốn gamble nhiều hơn. (coincidence? I think not).

Is There a Link Between Drugs for Parkinson Disease and Gambling Disorders? - Psychiatry Advisor

Một tác dụng phụ khác của việc dùng loại thuốc này là mua sắm vô tội vạ (compulsive shopping). Cùng điểm lại một số thương vụ mua sắm của Sam nhé:

- Mua lại tên của Team Solo Mid và đổi thành TSM FTX (ngốn 210 triệu đô - kỉ lục của giới eSport)

- Chi 12 triệu đô cho chiến dịch quảng cáo kéo dài 1 ngày với một đội bóng chày nổi tiếng của Nhật Bản.

- Chi 139 triệu đô để đổi tên sân vận động của đội bóng rổ Miami Heat thành FTX

- Cùng với đó là vô số các thương vụ mua sắm bất động sản ở Bahamas (đáng chú ý là căn penthouse 40 triệu đô).

Nhiều bằng chứng còn cho thấy Sam thực sự có vấn đề về nhận thức và không hẳn là thiên tài như mọi người vẫn nghĩ:

- Kẹt ở rank đồng của LOL hơn vài ngàn trận đấu.

- Dù đang làm cả thị trường phải điêu đứng nhưng vẫn tweet dòng chữ WHAT HAPPENED ngắt quãng (he really thought that was funny?)

- Viết ra bảng cân đối kế toán cho FTX đơn giản đến ngớ ngẩn. Nếu bạn đến bất kì trường đại học kinh tế nào ở Việt Nam và chọn một bạn sinh viên kế toán thì chắc chắn bạn đó sẽ bảo đó còn chẳng phải một bảng cân đối kế toán.

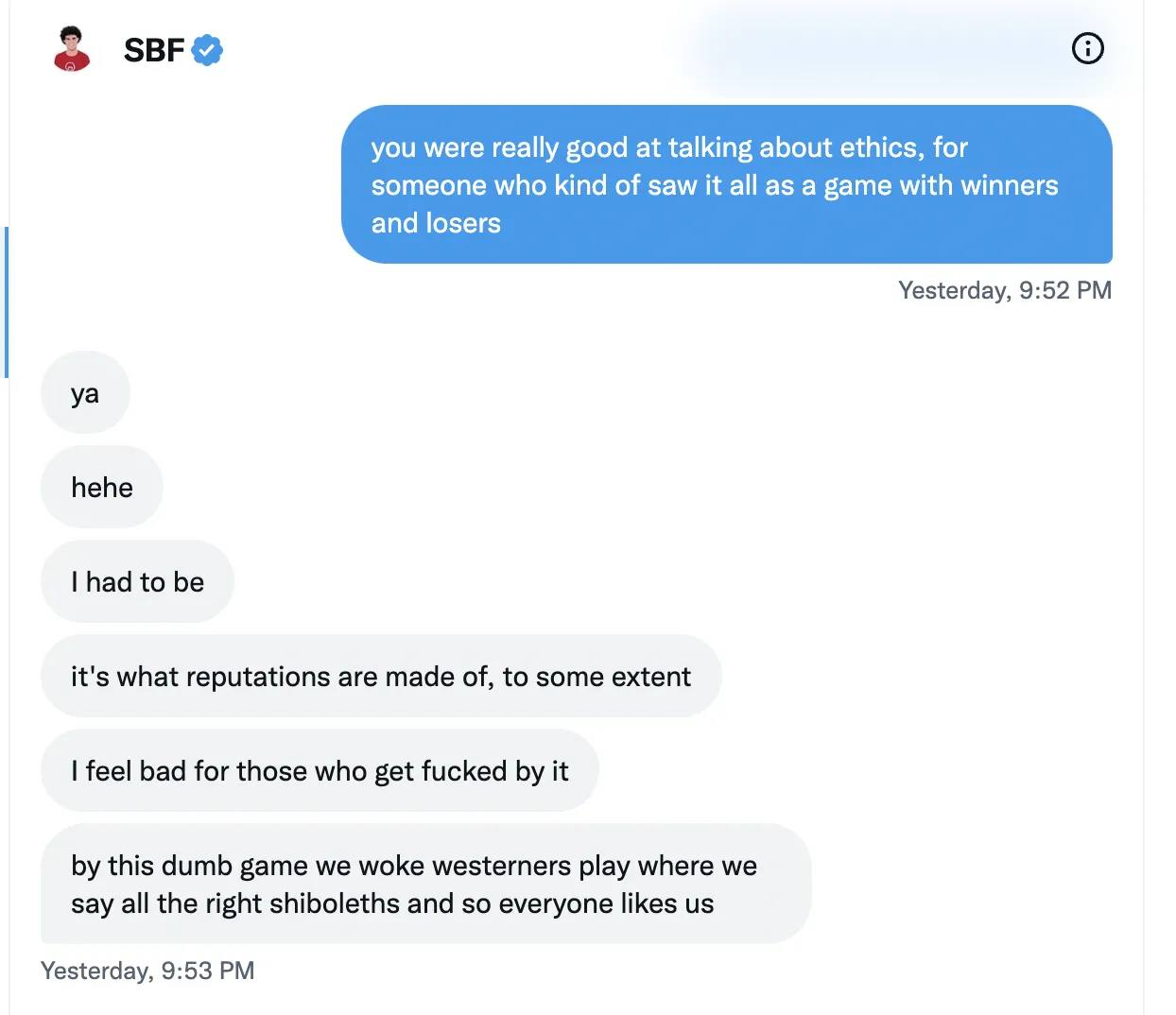

Cuối cùng, có vẻ như cựu CEO FTX đáng kính của chúng ta còn là một tên đạo đức giả. Dưới đây là một phần trong đoạn tin nhắn giữa Sam và bạn của anh ta, cũng là kí giả của vox dot com.

Khi đọc xong những lời này từ Sam, mình nhận ra rằng những hoạt động từ thiện trước đây của anh chàng này hay dòng chữ altrusim mà anh ta nhắc đi nhắc lại chỉ là những nỗ lực dối trá nhằm đánh bóng tên tuổi của bản thân và để errr… xuất hiện trên Youtube của Nas Daily với tiêu đề “The most generous billionaire”?

Phần còn lại của cuộc đối thoại này là những lời biện hộ của Sam về hành vi của mình, anh ta liên tục đổ lỗi cho người khác và không một lần thể hiện rằng mình đã sai khi sử dụng tiền của user đi gamble. Đây chính là biểu hiện rõ nhất của chứng rối loạn nhân cách chống đối xã hội (sociopath).

A Trading Firm run by Kids

Hầu như ai trong chúng ta cũng từng nghe về câu chuyện Sam đã nghĩ ra trò arbitrage Bitcoin từ sàn Mỹ sang sàn Nhật Bản để hưởng 1000$ chênh lệch trên mỗi Bitcoin và kiếm hàng chục triệu đô. Vậy thực hư câu chuyện này là thế nào?

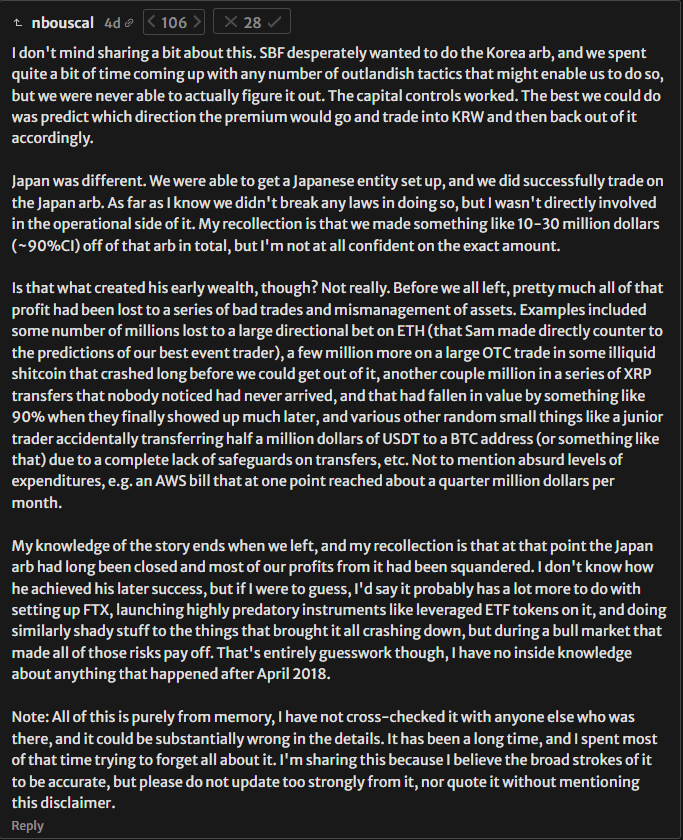

Dưới đây là một mẩu chia sẻ của một nhân viên (tự nhận mình) từng làm việc cho Alameda được đăng tải trên Effective Altruism Forum.

Tóm tắt: Đầu tiên Sam muốn arbitrage ở Hàn nhưng không thành công vì một số lí do. Sau đó Sam chuyển hướng sang Nhật và thu được khoảng 10-30 triệu đô lợi nhuận nhưng đây không phải lí do Sam giàu có vì theo lời người này, đống lợi nhuận đó đã tiêu tan vì một số lí do sau:

- Sam counter trade người giỏi nhất trong team và lỗ vài triệu đô.

- Mua shitcoin OTC và chưa kịp dump đống token này thì nó đã mất gần hết giá trị.

- Không có một khung quản lý cụ thể nên các khoản thanh toán dù đến hay chưa cũng chả biết (khoản XRP khi tới thì đã mất 90% giá trị).

- Mắc các sai lầm nghiệp dư như chuyển nhầm USDT vào contract của BTC (?????).

- Không kiểm soát được các khoản chi tiêu (có khi nếu bạn gửi một hóa đơn khống đến Alameda thì họ vẫn trả tiền cho bạn mà không double check vì có thể họ cũng không có gì để đối chiếu).

Trên đây chỉ là từ trí nhớ của một nhân viên cũ của Alameda, nó có thể không chính xác hoàn toàn nhưng phần nào cũng đã phản ảnh được tình trạng lúc bấy giờ của trading firm này: Đầu tư vô tội vạ, quản lý nghèo nàn và không có quy tắc đối với chi tiêu ngân sách.

Một công ty mà như vậy thì khả năng họ kiểm soát được PnL của mình là bao nhiêu phần trăm? Khả năng họ biết được tài sản và nợ phải trả của mình là bao nhiêu? Đến cả người có hàng chục năm kinh nghiệm trong việc giải quyết các vụ phá sản của các công ty như John Ray III (CEO hiện tại của FTX) còn phải thốt lên rằng ông chưa từng thấy một công ty nào thất bại trong việc quản lý và thiếu hụt trầm trọng thông tin tài chính như FTX. Điều này có nghĩa mớ hỗn độn của FTX còn tệ hơn cả của Enron.

Khi mà Alameda hoàn toàn mù mờ về tài chính của doanh nghiệp mình, khả năng rất cao là chỉ đến khi sau Luna crash, giá trị tài sản thế chấp cắm đầu xuống đất, các chủ nợ bắt đầu ráo riết yêu cầu Alameda trả nợ thì họ mới nhận ra mình đang ở tình huống xấu thế nào. Và giải pháp thì mọi người cũng đã biết: FTX chuyển tiền của customer sang Alameda để trả những khoản nợ này.

Some bottom lines

Những điều mình nói ở trên có thể chỉ là hindsight khi mà mọi chuyện đã vỡ lở thì chúng ta mới đem Alameda và SBF ra mổ xẻ. Thế nhưng có một điều chúng ta có thể đồng ý với nhau rằng với bộ sậu lãnh đạo như thế, sự sụp đổ của FTX/Alameda là không thể tránh khỏi. Ít nhất chúng ta có thể an ủi nhau rằng quả bóng này đã vỡ trước khi nó đủ lớn để crypto không thể gượng lại.