Về SVB:

Tóm tắt

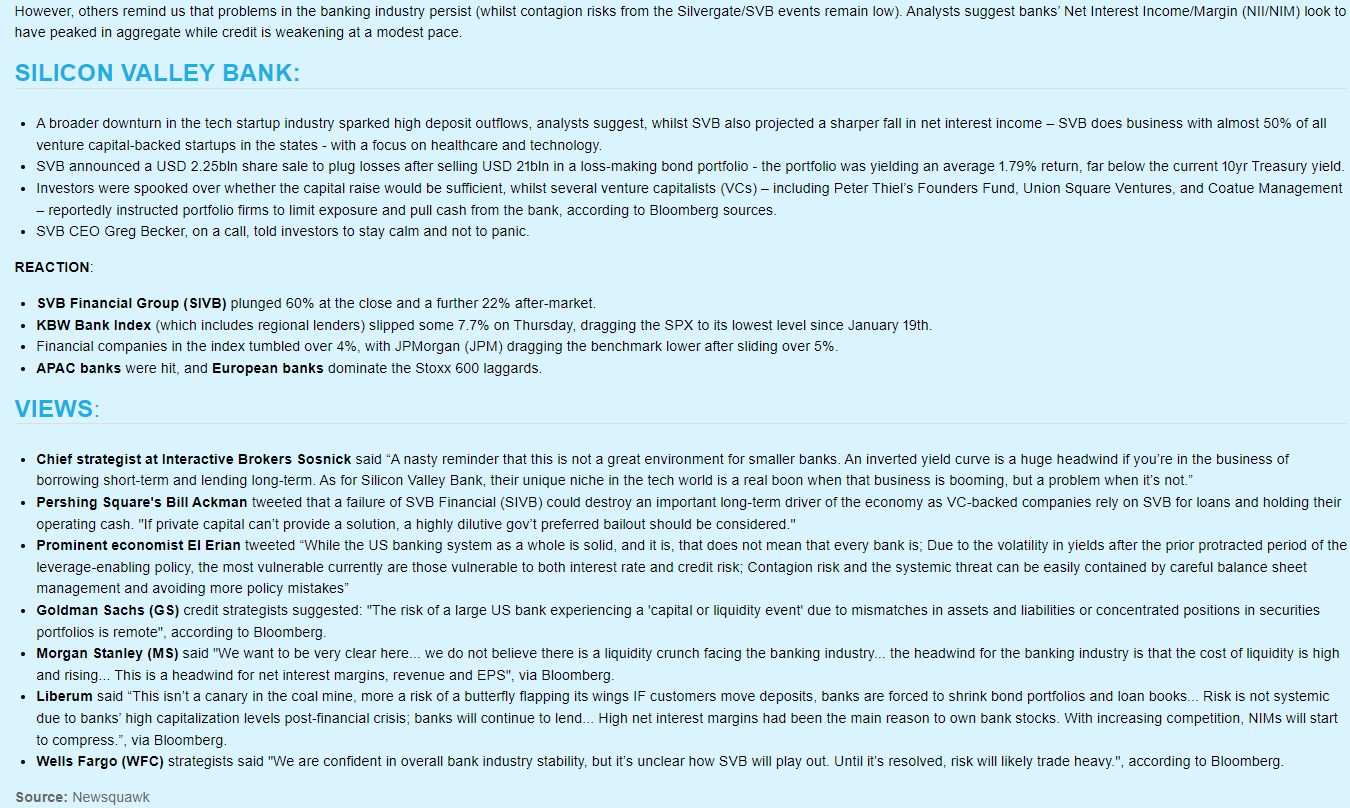

SVB là đối tác với rất nhiều startup công nghệ

- SVB lấy tiền gửi ngắn hạn đi mua trái phiếu dài hạn

- Số trái phiếu này giảm giá mạnh vì lãi suất tăng

- Bối cảnh chung là thị trường tài chính liên quan đến công nghệ giảm mạnh trong 2022 (tech stock + crypto), dẫn đến du cầu khách hàng rút tiền nhiều, SVB buộc bán 1 phần trái phiếu này với và ghi nhận lỗ hơn 2 tỉ, báo cáo tài chính ra kết quả lỗ cao, khách hàng rút thêm tiền gây ra bankrun.

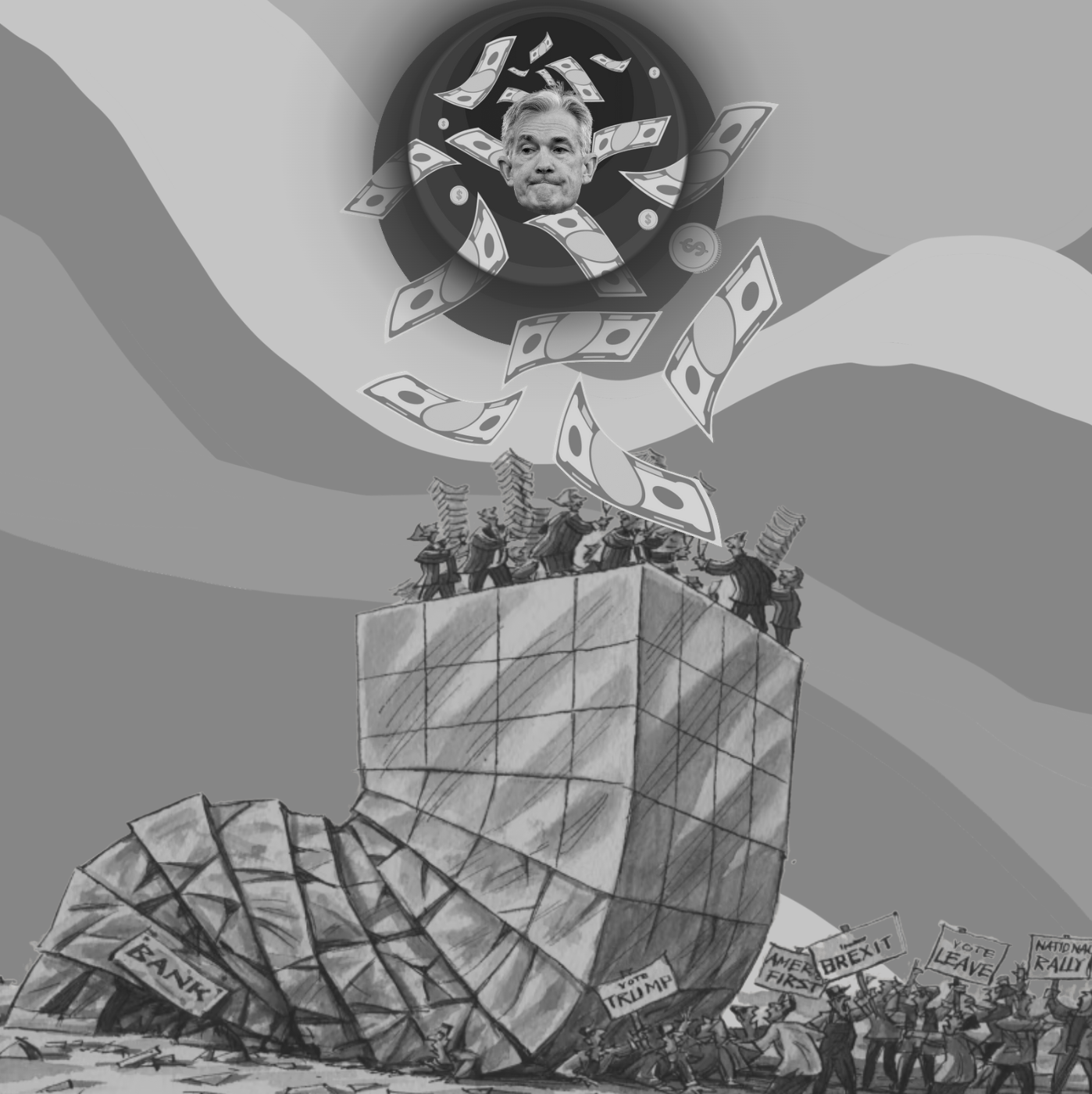

Silicon Valley Bank là 1 ngân hàng làm việc với cực nhiều các tech startups ở US, bản chất vấn đề khá giống với sự việc của quỹ lương hưu đã xảy ra tại UK cách đây vài tháng, đều là hệ luỵ từ việc ngân hàng trung ương QT. Trong trường hợp này, phần lớn lí do nằm từ việc ngân hàng này dùng tiền để đầu tư trái phiếu rất tệ, đó là:

“Đem tiền vay ngắn hạn để cho vay dài hạn”

SVB dùng tiền gửi khách hàng (có thể rút bất kì lúc nào) để đi mua trái phiếu dài hạn, và đã bị FED dạy cho 1 bài nhớ đời về “Convexity”.

Convexity

Nhắc lại bản chất của trái phiếu: Mệnh giá trái phiếu phụ thuộc vào lãi, vì lãi vay ảnh hưởng lên trái tức (yield), thời gian đến ngày đáo hạn (duration).

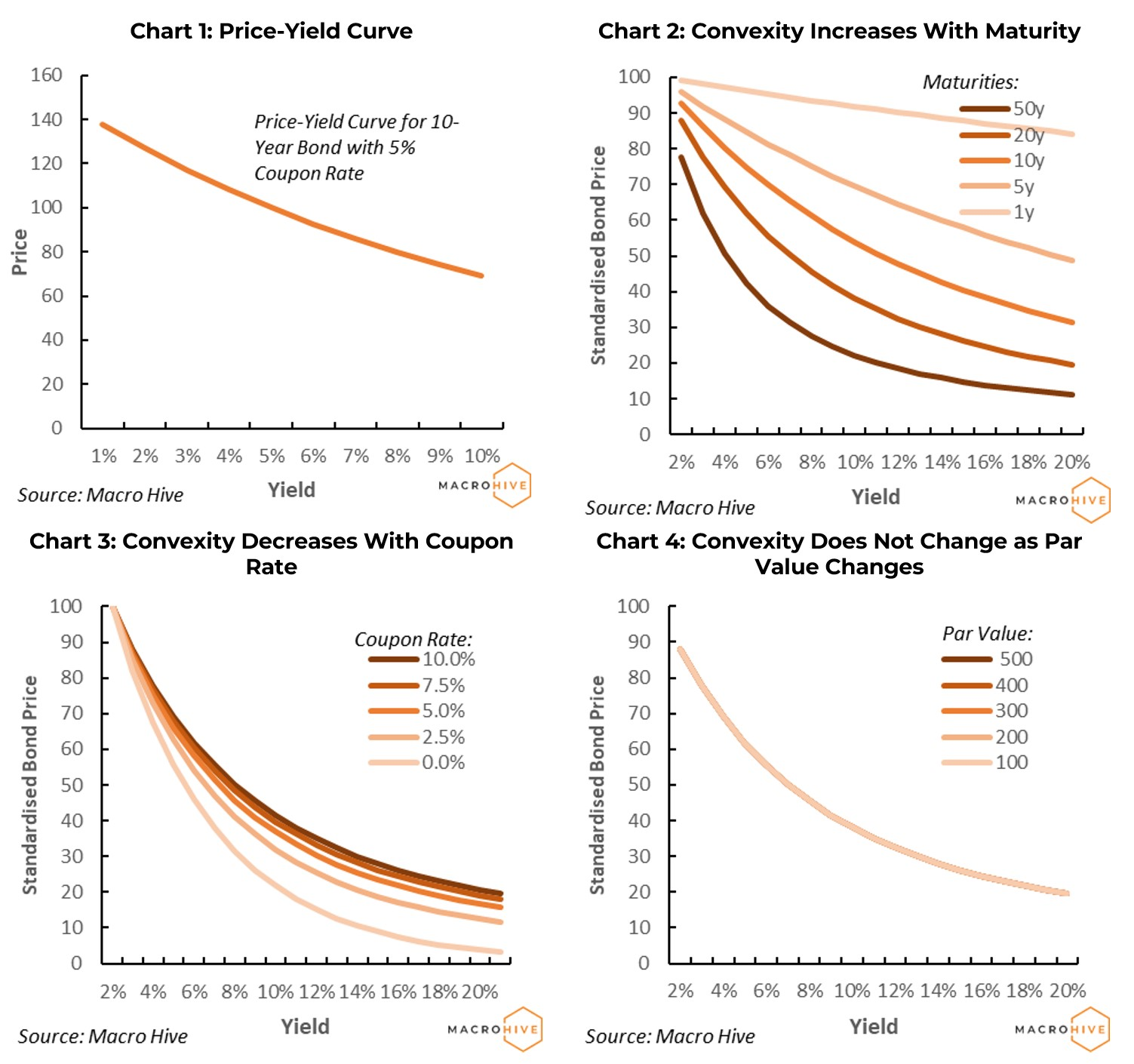

Yield tăng thì giá trái phiếu sẽ giảm, nhưng chúng ta còn thêm 1 biến đó là Duration, cái này càng cao thì ảnh hưởng lên giá càng mạnh. Ví dụ: giả sử lãi suất cứ tăng 1%, thì trái phiếu đáo hạn 1 năm sẽ giảm 1% giá trị, nhưng trái phiếu đáo hạn trong 2 năm sẽ giảm ~2% giá trị, đáo hạn 9 năm sẽ giảm đến ~9% giá trị. Đây là thứ người ta gọi là Convexity của trái phiếu, giá của trái phiếu sẽ không đi theo 1 đường thẳng mà nó sẽ là 1 đường cong, phụ thuộc vào các biến kể trên:

Source:

Đồ thị góc trên bên phải minh hoạ rất rõ, yield càng tăng (cột hoành), đối với trái phiếu đáo hạn càng xa (… 20 năm 50 năm), mệnh giá (cột tung) càng giảm mạnh.

Ngân hàng này mua vào cực nhiều trái phiếu dài hạn từ số tiền gửi mình nắm:

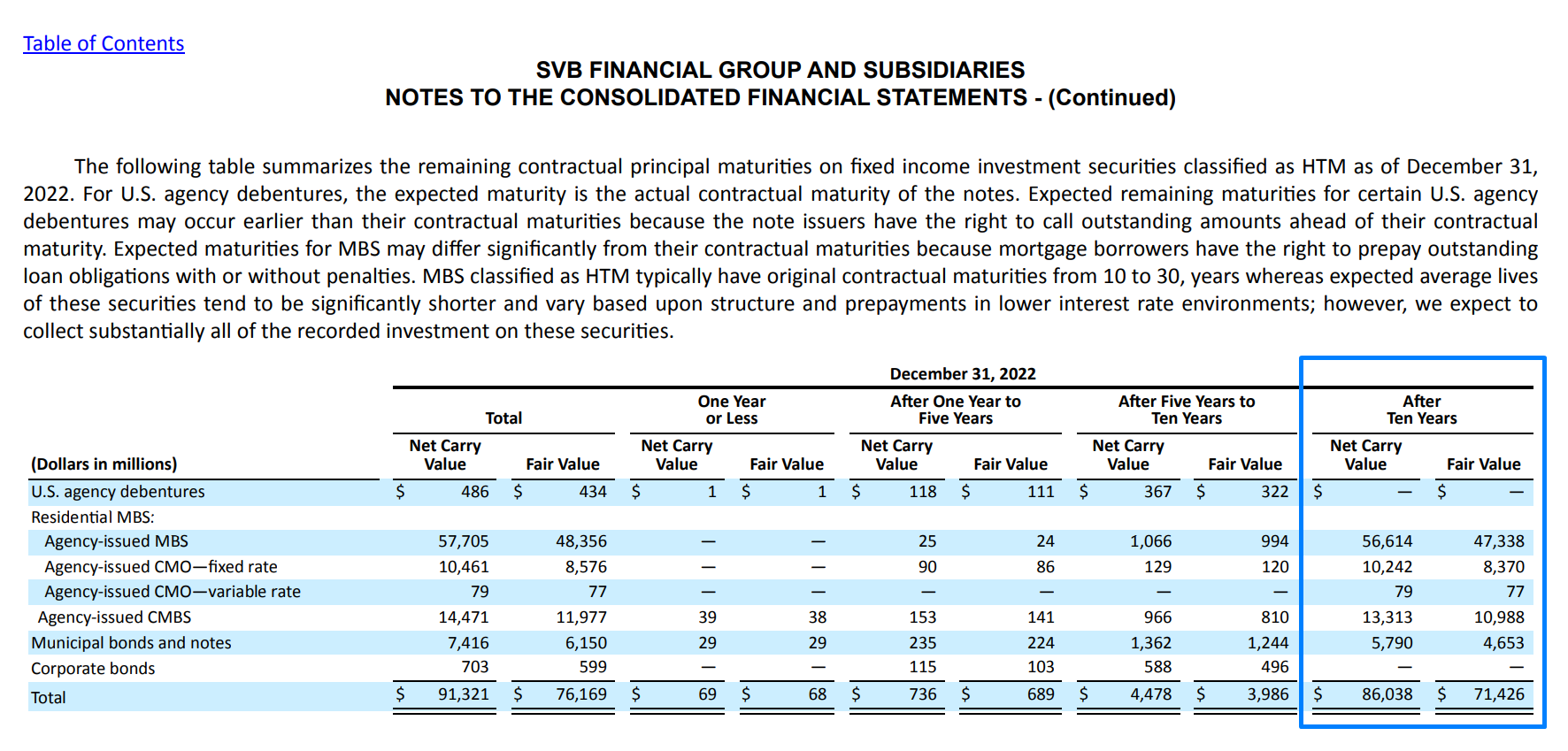

Total Net Carry Value 91 tỉ nhưng “After ten years” chiếm đến tận 86 tỉ! Số trái phiếu này được SVB mua vào trong Q4 2021, ngay thời điểm trước khi FED QT, lãi suất đang ở mức thấp nhất lịch sử, hay còn nói cách khác: All in ngay cái đỉnh của trái phiếu. Sau đó là liên tục 1 năm FED tăng lãi, tới đây mọi người có thể hiểu, giá trị số trái phiếu này giảm cực mạnh trong năm 2022 qua.

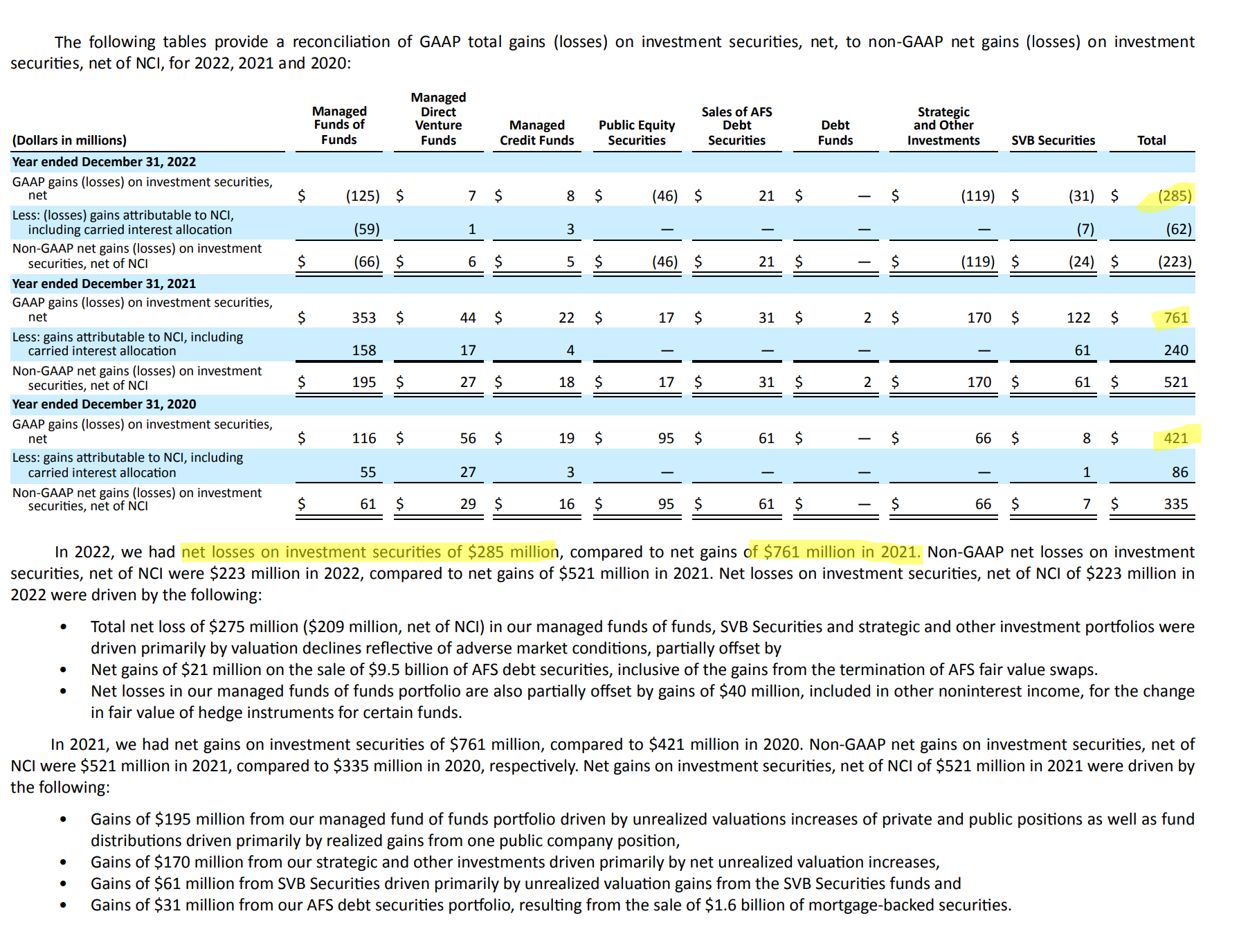

Năm 2020, 2021 SVB lời (net gain/loss on investment securities) từ 421 triệu lên 761 triệu và cắm đầu về lỗ 285tr trong năm 2022:

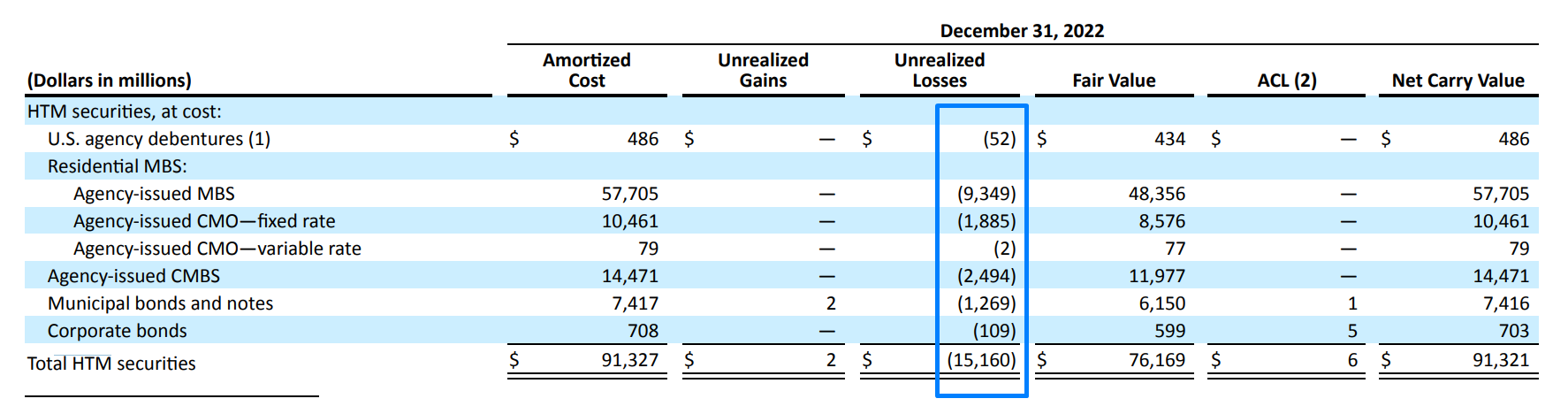

Số lỗ chưa được ghi nhận (unrealized losses) từ số trái phiếu trên là 15 tỉ!

Chú ý: Bản chất vấn đề SVB không giống FTX đó là cầm tiền user đi cờ bạc, mà chỉ là đầu tư cực kì sai cách, “vay ngắn đầu tư dài” gây ra sự chênh lệch giữa thời gian đáo hạn (duration mismatch) kèm với việc FED QT (bán trái phiếu, nâng lãi) gây ra vấn đề thanh khoản cho ngân hàng. Bản chất trái phiếu là chúng ta nhận lại được số tiền gốc + với lãi ở cuối kì, nên nếu đáo hạn, số tiền gửi của khách hàng vẫn còn nguyên vẹn, tuy nhiên, điều đó xảy ra trong 10+ năm nữa.

Nói chung các ngân hàng hoặc quỹ khi đầu tư hạng mục như thế này cần cân nhắc việc hedge rủi ro lãi suất (interest risk) có thể thông qua interest rate swap, mọi người có thể đọc lại bài viết về BOE nếu muốn hiểu kĩ hơn phần này.

Đọc thêm:

Hệ quả:

Circle cũng kẹt 3.3 tỉ ở SVB

Gây ra panic ở nhà đầu tư và traders, 1 người không cẩn thận đã swap 2tr về 0.5 lo ngại rủi ro usdc mất peg

Wow. A user swapped 2M 3CRV (expected to be worth ~$2M) to USDT on @KyberNetwork setting slippage to 0.5, but got 0.5 USDT in return. Possibly a front end bug? pic.twitter.com/VAkCoTnQMQ

— pashov (@pashovkrum) March 11, 2023

Trong ngắn hạn khả năng cao khá bearish cho altcoin vì rất nhiều quỹ bị kẹt tiền ở SVB sẽ cần phải tái cấu trúc lại danh mục đầu tư. Số tiền để ở đây khá quan trọng vì những quỹ và công ty này sẽ cần để chi trả lương và chi phí vận hành

Tuy nhiên, sự việc này nếu bình tĩnh suy xét, nó không quá tệ (so với FTX hay 3AC) vì không dính đến đòn bẩy và việc tài sản bị buộc thanh lý (forced selling/liquidation), quy mô vẫn khá bé so với Lehman Brother 2008, lúc đó đa phần ngân hàng đều dính đến chung 1 rủi ro, không ai biết ai đang có nguy cơ vỡ nợ, người cho vay không biết người cần vay có khả năng chi trả không, dẫn đến thanh khoản trong nợ vay qua đêm biến mất, nhiều ngân hàng gặp khó khăn vì mất thanh khoản. Hiện tại, SVB khá bé, và những ngân hàng khác khả năng đã biết hedge rủi ro lãi suất tăng này qua các công cụ phái sinh khác, khả năng sự kiện cũng 1 phần làm cho việc cho vay trở nên khó khăn hơn.

1 số quỹ đầu tư đã offer mua lại tài sản với giá 0.6 cents cho 1 $. (60%) vì suy cho cùng, ngân hàng này không mất tiền qua việc cờ bạc thua lỗ, nếu lãi suất giảm hoặc hold đến đáo hạn thì số tài sản của khách hàng kia vẫn còn đó.

(Bloomberg) --Hedge funds including Oaktree are offering to buy startups’ deposits that they are unable to access at Silicon Valley Bank for as little as 60 cents on the dollar, Semafor reported, citing people familiar with the matter

— FSMN - Unusual Whales (@faststocknewss) March 11, 2023

Một số người đã bắt đầu đặt câu hỏi liệu FED có giải cứu không?

Kể từ 2008, FED không còn được can thiệp giải cứu 1 tổ chức đơn lẻ nào, trừ khi sự việc kéo theo 1 loạt tổ chức khác trong thị trường:

Ok, the Fed. It rescued Bear and AIG. But, it can't anymore.

— Steven Kelly (@StevenKelly49) March 11, 2023

The Dodd-Frank Act changes require all Fed interventions to be "broad-based" and not for the benefit a single institution.

FED cũng đã lên lịch cho 1 cuộc họp khẩn vào khoảng 23:30pm theo giờ Việt Nam.

Bắt đầu của một sự kết thúc

Đây rất có thể là sự bắt đầu của việc kết thúc 1 chu kì tăng lãi của FED

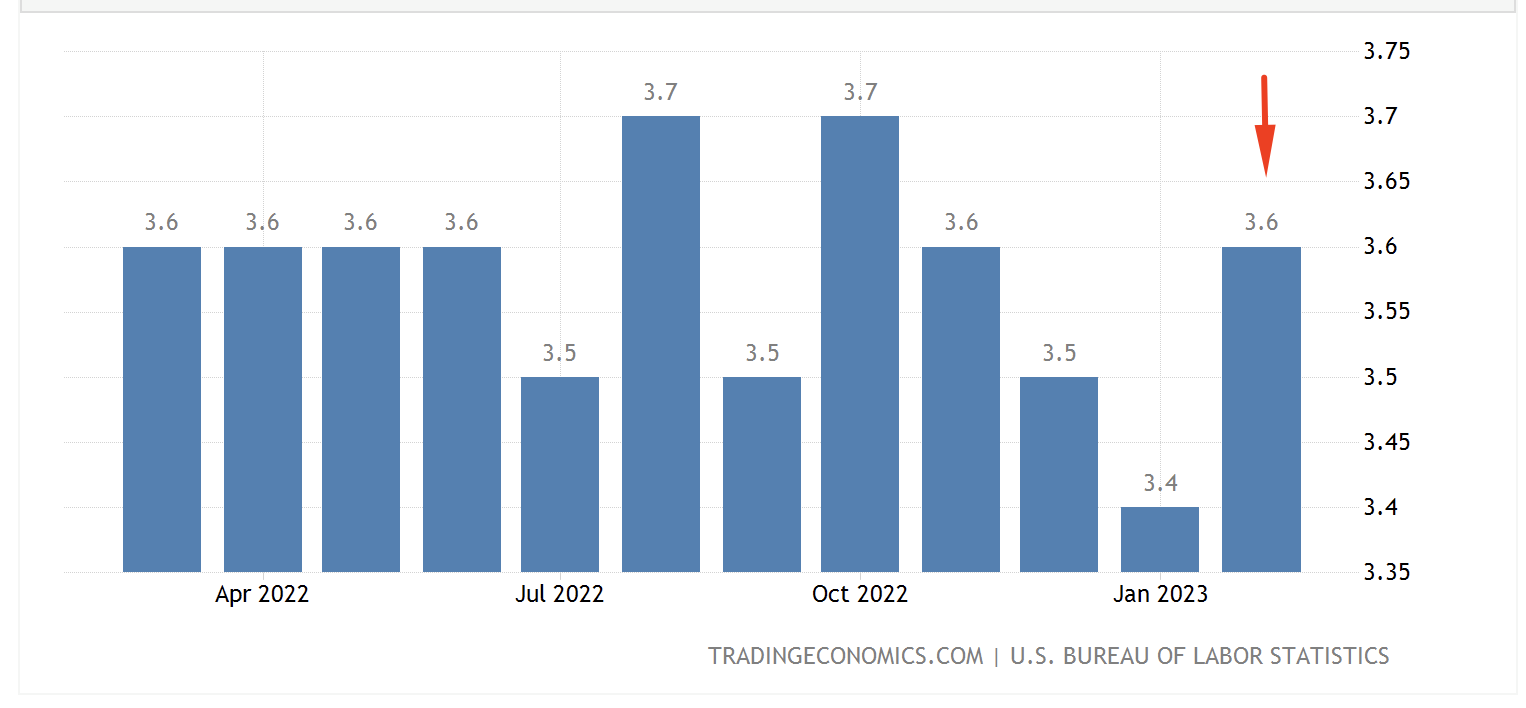

Trùng hợp chỉ khoảng vài ngày nữa chúng ta có data lạm phát của tháng 2, những tháng trở lại đây lạm phát đã có dấu hiệu đạt đỉnh, kết hợp với việc Trung Quốc mở cửa trở lại khiến nguồn cung hàng hóa trong tương lai tăng ổn định trở lại ⇒ giá cả ổn định trở lại. Hiện tại lạm phát vẫn cao đa phần vì nhóm dịch vụ. Tỉ lệ thất nghiệp đã bắt đầu tăng vào tháng 2 vừa qua:

Những gì chúng ta có hiện tại là lạm phát đã giảm liên tục nửa năm, tỉ lệ thất nghiệp bắt đầu tăng, 1 số thứ bắt đầu có dấu hiệu đổ vỡ (something breaking) như trường hợp SVB ở trên.

Khả năng FED nhảy vào cứu là rất thấp, về khía cạnh của khách hàng gửi tiền, số tiền không được bảo hiểm ở đây là rất lớn, khả năng họ sẽ phải chịu thiệt nhận lại số tiền, ví dụ chỉ nhận lại được 70 80% số tiền gửi. Đây có thể là sức ép khiến FED ngừng bán trái phiếu và bắt đầu giảm lãi, thực ra điều này khá là có lý vì FED dường như đang nắm phần thắng trong cuộc chiến với lạm phát.

Lạm phát có tiếp tục giảm được về con số lí tưởng 2% hay không thì cần quan sát, hay chỉ về được ở mức 6%, chững và tăng lại như những năm từ 1960-1980, FED về sau phải tăng lãi lên tận gần 20% để có thể giảm lạm phát về lại mức 2-4%. Nguồn tham khảo thêm về lịch sử những chu kì lạm phát:

Update quan trọng từ Circle

Bên cạnh đó: Circle cho biết họ đã rút số tiền này, hi vọng được thông qua vào thứ 2

$3.3bn of USDC’s cash reserves remain with SVB. As of Thursday, we had initiated transfers of these funds to other banking partners. Though these transfers had not yet been settled as of close of business Friday, we remain confident in the FDIC’s management of the SVB situation and stand ready to receive these funds.

Circle đã cho biết, họ đã yêu cầu chuyển hết số tiền trên ra ngoài SVB vào thứ 5, tuy nhiên thứ 6 đã bị đóng cửa khiến giao dịch chưa được dàn xếp, nên khả năng cao sẽ được FDIC ưu tiên thông qua và có thể giao dịch này được thông qua vào thứ 2.

Quan điểm cá nhân:

- Về USDC, sau thông báo của Circle thì tình hình đã lạc quan hơn rất nhiều, trong trường hợp xấu nhất không được thông qua giao dịch, Circle có hơn 40 tỉ, trong đó hơn 3 tỉ bị kẹt ở SVB, chưa đến 10%, về mặt lý thuyết, USDC sẽ có giá trị >$0.9, điều này mặc dù xấu nhưng không phải là tệ nhất, như đã nói, không có áp lực bán từ thanh lí tài sản nào.

- Những ngày qua giá giảm 1 phần là Voyager đã và đang tiến hành quá trình thanh lí tài sản, bán hàng trăm triệu altcoin ra thị trường.

- Hiện tại cả BTC và ETH 1 năm tới sẽ phải đối mặt với áp lực từ 1 lượng cung được unlock ra thị trường (Mt Gox) và Shanghai, áp lực bán vẫn chưa biết, nhưng điều này ít nhiều sẽ ảnh hưởng tới độ tự tin trong sức mua trước khi sự việc diễn ra. Sau khi sự kiện này diễn ra, nếu giá không gãy mạnh, volume tăng, chứng tỏ nhu cầu đã hấp thụ tốt sức bán. Tiếp sau đó chúng ta sẽ có BTC halving là 1 catalyst trong 2024.

Altcoin watchlist:

- LSD: Càng gần Shanghai update, và thực tế giá đã giảm mạnh trong 2 tuần vừa qua, DCA altcoin LSD khá ổn, vì fundamental không thay đổi (tỉ lệ lượng ETH rút ra để stake vào các LSD tiềm năng vẫn giữ nguyên dẫn đến định giá của các protocol này tăng), $FXS bị ảnh hưởng mạnh từ USDC vì FRAX được bảo lãnh bởi 1 lượng lớn USDC đằng sau, nên room để tăng trưởng cho $LDO trở nên tiềm năng hơn rất nhiều.

- Narrative LSD còn có $STRD ở hệ Cosmos theo mình thấy cũng đang khá undervalued, làm LSD cho đa số các chain trên Cosmos (yield từ Atom, LUNA, OSMO tương lai còn có thể có INJ và DYDX, staking rate của 1 mình ATOM cũng đã >70% rất cao so với ETH ⇒ lượng revenue Stride nhận lại là khá lớn, và đó chỉ riêng mỗi từ ATOM). Multicoin và North Island cách đây vài tuần đã đề xuất mua lại $STRD từ treasury với giá $0.5 long-term holding, lock 1 năm và vest 36 tháng theo quý, sự kiện này chưa được chú ý bởi nhiều người, team quỹ cũng chưa ra thông báo. Hãy xem lại hiệu ứng lên giá của LDO khi Dragonfly propose mua LDO từ treasury trước đây.

- Curve ecosystem: Curve sắp ra stablecoin ($crvUSD) những altcoin liên quan đến hệ sinh thái Curve cũng tiềm năng và đã giảm mạnh thời gian qua ($CNC, $CLEV), ngoài ra còn có $AURA…

Các mốc thời gian quan trọng:

14/3: Data lạm phát

Tuần trading kết thúc ngày 17/3 này sẽ có đáo hạn option, nhưng số option đáo hạn lớn hơn vẫn là theo kì quý, ngày 31/3 này. Nếu từ đây đến 31/3 giảm mạnh, khả năng đảo chiều bắt đầu từ tháng 4 là rất lớn. Trong lúc giảm, rất nhiều lực mua put xảy ra, khiến Option market maker short tài sản trên để hedge, sau khi đáo hạn MM đóng short dẫn đến sóng hồi.

Vậy chúng ta có yếu tố ảnh hưởng từ structure của market (flow và đáo hạn), yếu tố từ macro (lạm phát) và yếu tố từ quyết định từ cuộc họp FED.

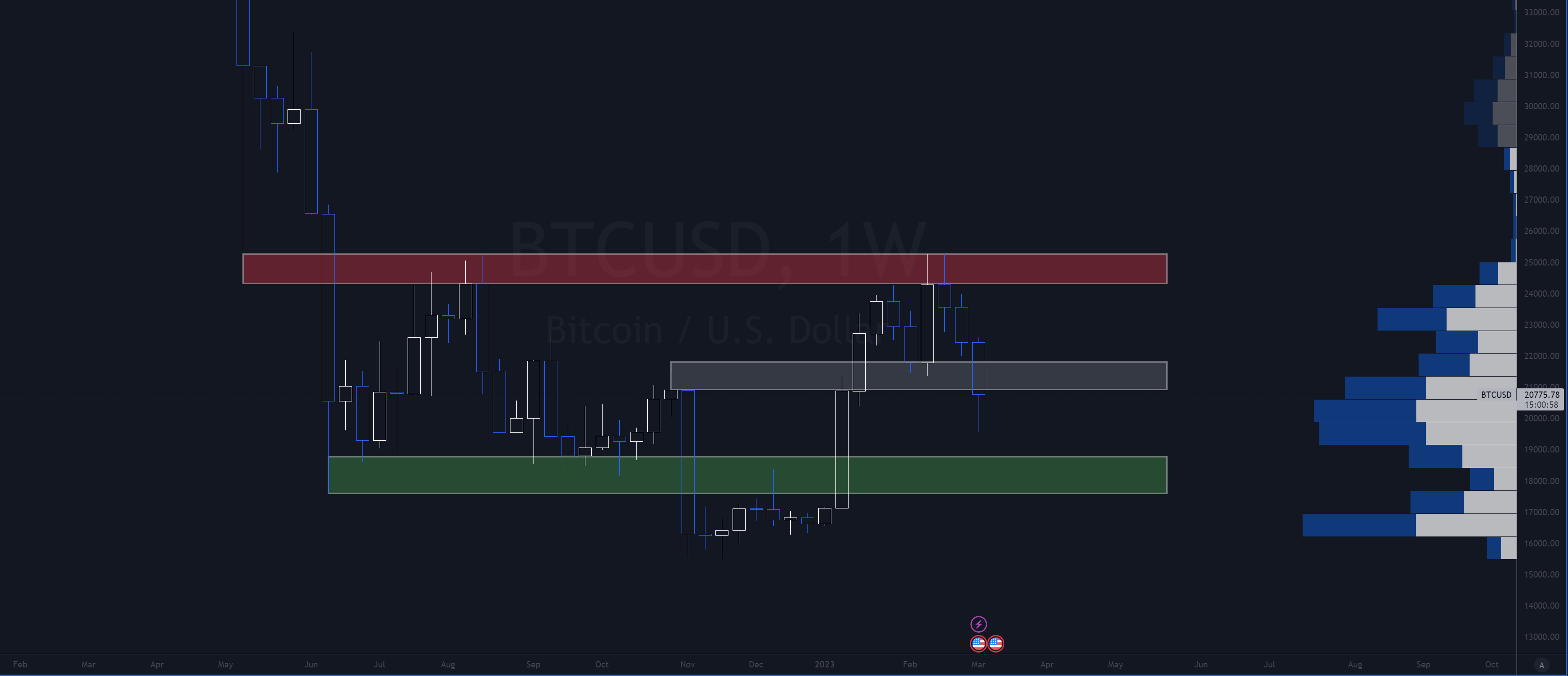

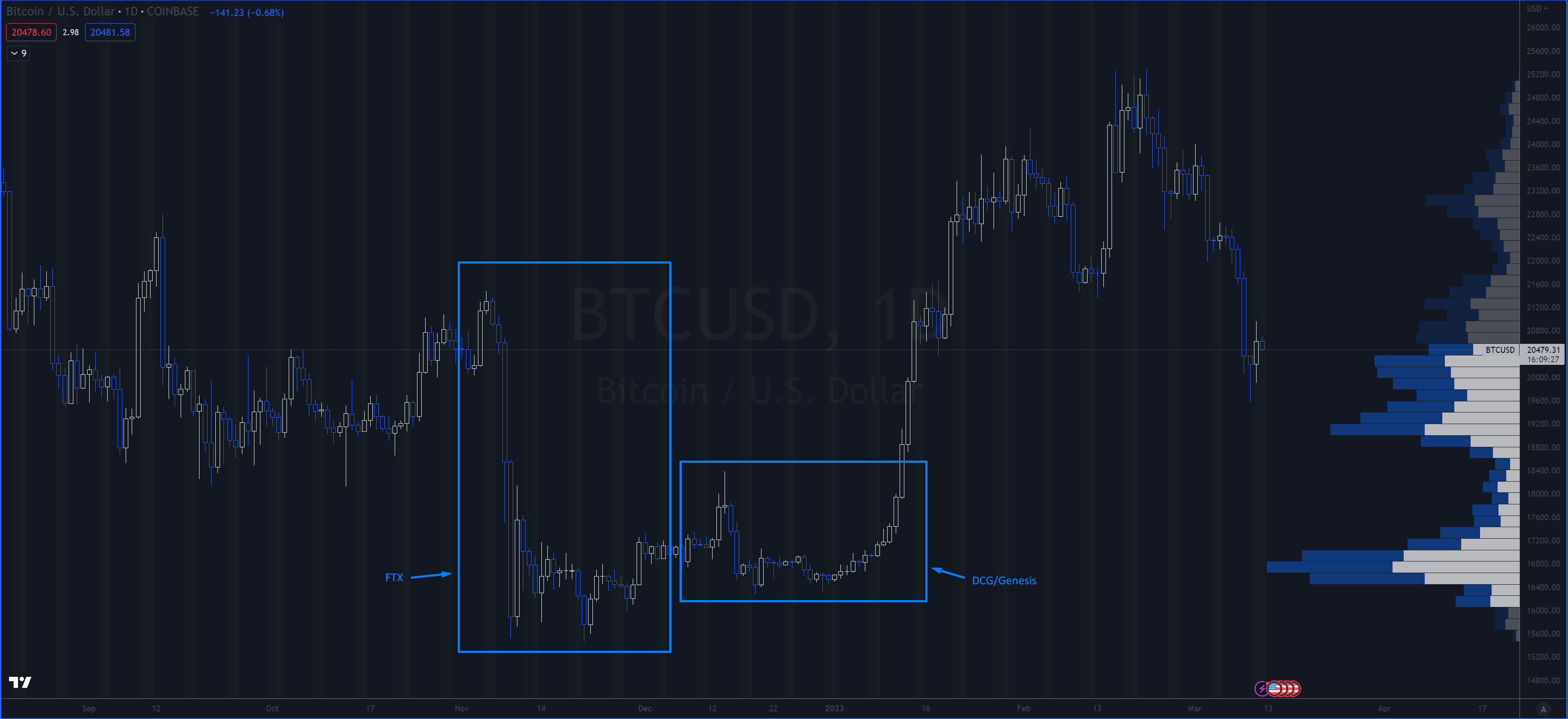

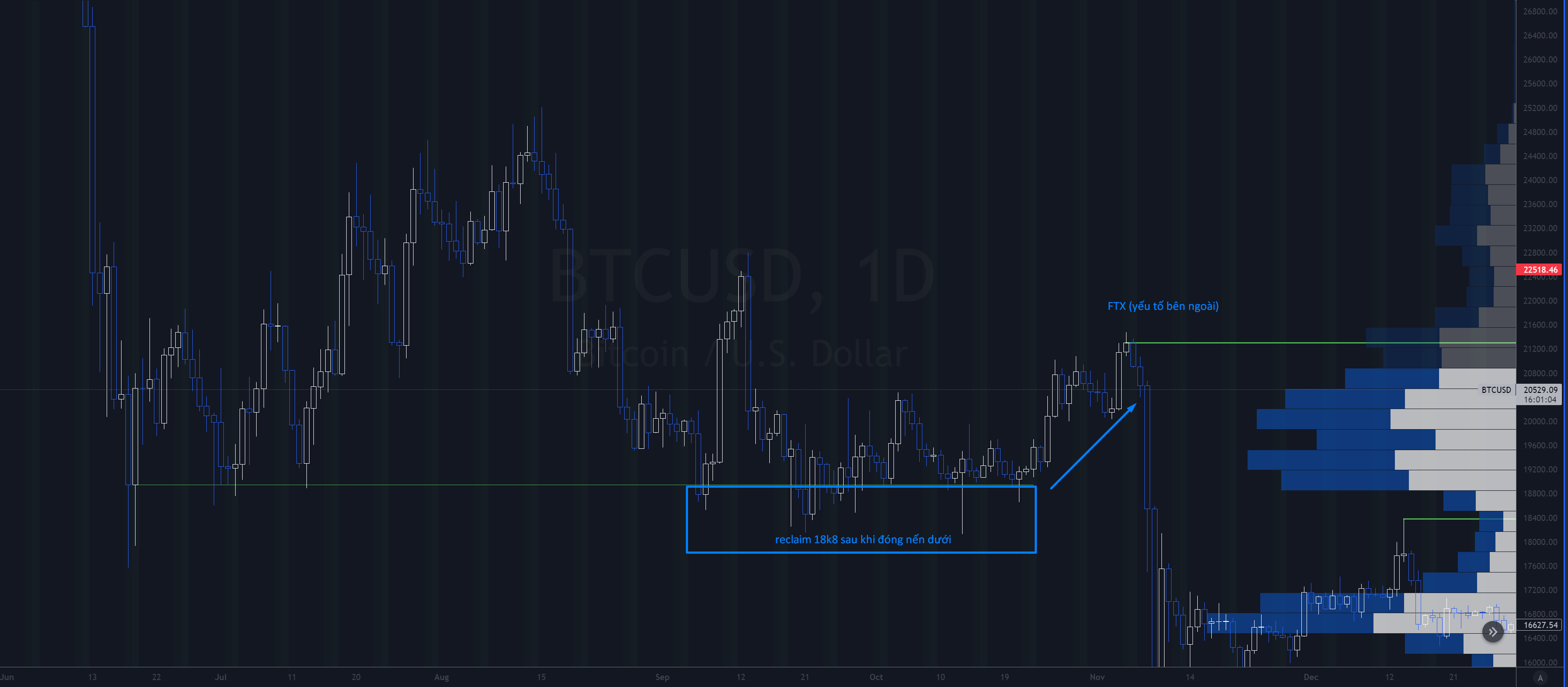

Cần chú ý: ảnh hưởng của những tin xấu xảy ra trong những ngày/tuần tới đối với phản ứng của giá, cái này sẽ chỉ ra rất rõ momentum giảm. Để dễ hiểu, nhìn vào chart bên dưới, bên trái là giá BTC khi xảy ra khi FTX phá sản và bên phải là đến lượt Genesis mất khả năng chi trả, có thể thấy rõ BTC giảm nhưng không về lại vùng đáy tạo bởi FTX, đây là dấu hiệu cho momentum giảm biến mất, chúng ta nên ưu tiên mua trước khi giá tăng (17-18k lên 25k), thay vì liều mình bắt dao rơi (21k giảm về đáy 15k). Nếu bạn mua bây giờ hoặc trade trong những ngày tới, khả năng cao sẽ khá là choppy, vì BTC cần thời gian để tích luỹ và dòng tiền cần thời gian để tự tin trở lại.

Những ‘dấu hiệu’ đáy khác tự kĩ thuật:

Những thời gian như thế này nên ưu tiên sử dụng chart daily thay vì 1h 4h.

Reclaim

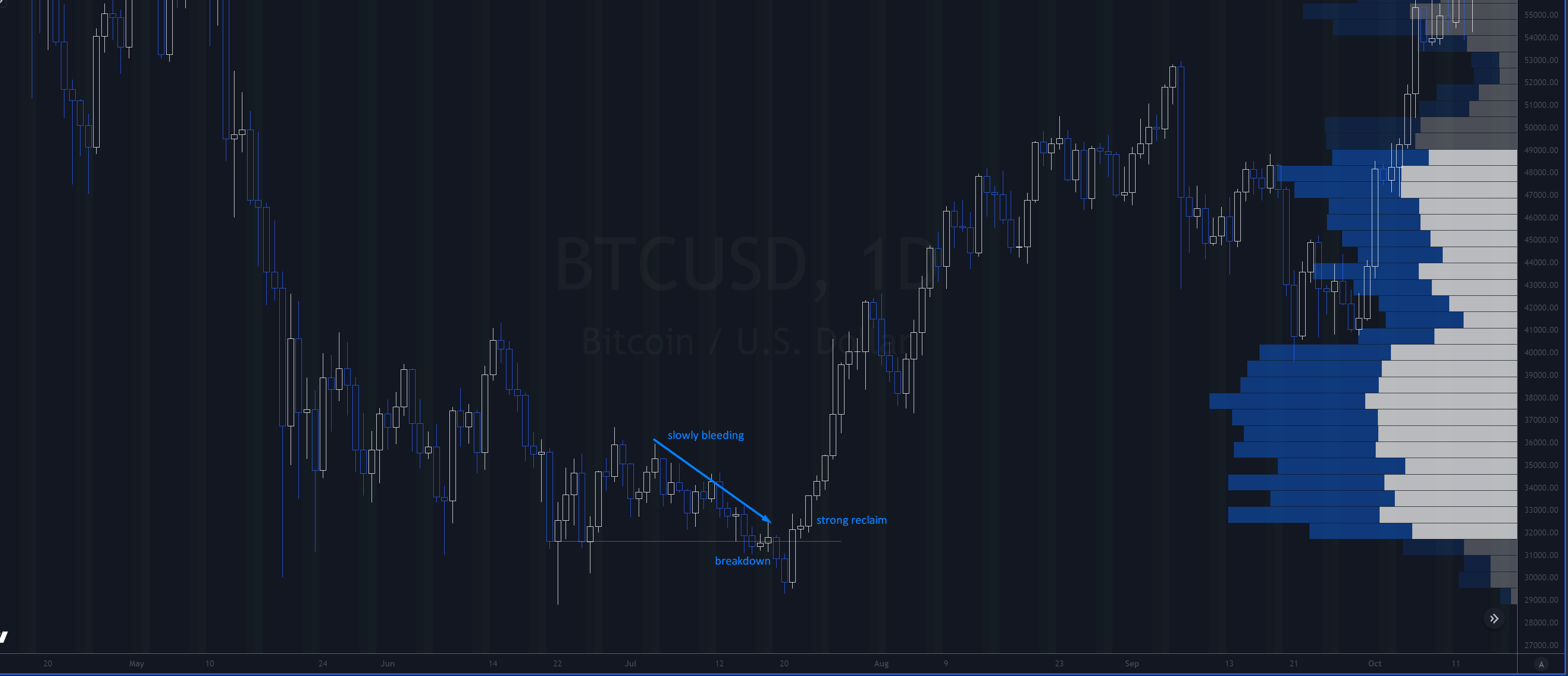

Reclaim là việc tài sản trade lại 1 mức giá đã bị mất trước đó vào nến ngày (nến ngày đóng dưới vùng support) nhưng hôm sau lại tăng trở lại ví dụ:

Slowly bleeding, breakdown (đi kèm sentiment max bearish) dưới level support và reclaim mạnh mẽ là 1 setup rất tốt:

HIện tại market vẫn đang tranh chấp ở vùng ô xám (support hiện tại), vùng mua tiếp theo là ô xanh bên dưới, khả năng trong tuần tới BTC consolidate trong ô xám, diễn biến sau đó sẽ tuỳ thuộc vào những yếu tố kể trên.