Gần đây có một số tin xấu xung quanh sàn giao dịch FTX và Alameda.

Bắt nguồn từ bài viết của Coindesk

02/11/2022: Coindesk đưa tin về bảng cân đối kế toán của Alameda có khoảng 14.6 tỷ đô tài sản dựa vào 1 nguồn tài liệu không công khai. Trong đó:

- Holding lớn nhất: $3.66 tỷ token $FTT.

- Khoảng $2.16 tỷ FTT nằm bên tài sản với vai trò "thế chấp" (Collateral).

- Khoảng $8 tỷ nợ (liability), trong đó cũng có $292 triệu $FTT bị khoá.

- Khoảng $3.37 tỷ crypto gồm: $292 triệu $SOL, $863 triệu vẫn đang locked, $41 triệu $SOL thế chấp và một số token khác như $SRM, $MAPS, $OXY, $FIDA.

- Khoảng $134 triệu cash và khoảng $2 tỷ đô khoản đầu tư vào cổ phiếu.

- Token bị locked được ghi lại theo giá chiết khấu 50% so với giá thị trường.

- Trong khi đó vốn hoá lưu hành $FTT hiện tại chỉ khoảng $5.1 tỷ.

Assets:

- 3,600tr $FTT

- 2,160tr $FTT Collateral

- 292tr $SOL

- 863tr Locked $SOL

- 41tr $SOL Collaterals

- 2174tr other crypto (3.37 tỉ - 292tr - 863tr - 41tr)

- 134tr Cash

- 2,000tr equity investment

Liabilities (Nợ phải trả): 8,000tr

- 292tr Locked $FTT

- 7,400tr các khoản nợ khác

=> Tài sản khoảng 11.264 tỷ. Net Asset (Tổng tài sản - nợ) khoảng 3.264 tỷ

FTT giảm 11% kể từ bài báo trên ra và tăng gần 10% sau tweet này của Caroline (CEO Alameda):

Caroline (FTX/Alameda) lên tiếng

Có khoảng hơn $10 tỷ tài sản chưa được phản ánh lại.

- Con số trên là từ 1 vị thế Long lớn của Alameda lúc bây giờ, phần lớn số nợ này đã được trả.

A few notes on the balance sheet info that has been circulating recently:

— Caroline (@carolinecapital) November 6, 2022

- that specific balance sheet is for a subset of our corporate entities, we have > $10b of assets that aren’t reflected there

- the balance sheet breaks out a few of our biggest long positions; we obviously have hedges that aren’t listed

— Caroline (@carolinecapital) November 6, 2022

- given the tightening in the crypto credit space this year we’ve returned most of our loans by now

Con số này được report vào cuối tháng 6. Đây là thời điểm đáy thị trường trước khi BTC hồi 25% lên gần $25k và cách đây hơn 4 tháng, đến hôm nay mới được công bố (vì FTX vốn không phải public company, không cần công bố báo cáo tài chính mỗi quý). Nên không ai biết được thực sự con số này hiện tại là như thế nào, nhưng nếu đúng con số này là lúc FTX Long mạnh thì khả năng cao đã có lời được khá nhiều từ sóng hồi của thị trường vào tháng 7.

Giá trị tài sản của Alameda phần lớn đến từ $2 tỷ hold crypto và $2 tỷ cổ phiếu. Nếu xảy ra trường hợp buộc phải thanh lí thì đây có thể là áp lực bán tiềm năng. Tuy nhiên hiện chúng ta cũng chưa biết rõ 2 tỷ crypto này có tính cả stable coin không? Vì FTX/Alameda hoạt động theo mô hình Market Making nhiều hơn nên tài sản nằm trong crypto vs. stable coin có thể 50-50 hoặc tương tự (không 90-100% hold 1 loại coin nào).

FTX và Alameda là 2 tổ chức riêng biệt trên giấy tờ. Vì vậy có thể số liệu đưa ra bên trên chỉ là từ 1 trong 2 công ty, có thể đây là nguyên nhân thiếu đi hơn $10 tỷ tài sản mà Caroline nói.

CZ lên tiếng

Sau đó FTT bán tháo mạnh, giảm khoảng 10% sau tweet này của CZ, thông báo rằng họ sẽ bán số FTT đầu tư Private Sale:

As part of Binance’s exit from FTX equity last year, Binance received roughly $2.1 billion USD equivalent in cash (BUSD and FTT). Due to recent revelations that have came to light, we have decided to liquidate any remaining FTT on our books. 1/4

— CZ 🔶 Binance (@cz_binance) November 6, 2022

Hiện mình chưa có data về việc Binance nắm giữ bao nhiêu FTT, chỉ biết tổng tiền đầu tư hiện khoảng $2.1 tỷ bao gồm BUSD và FTT.

Nguồn gốc căng thẳng có thể xuất phát từ việc Binance cho rằng FTX đã 'chơi xấu' đưa tin không đúng sự thật về Binance lên giới truyền thông và pháp luật của Mỹ:

I oversee comms at @binance and will reiterate that we DO NOT target other platforms. Transparently, this has been frustrating, especially after learning that a competitor was spreading misinformation to media and US policymakers. But @cz_binance refused to abandon the high road.

— Patrick Hillmann (@PRHillmann) November 6, 2022

Hiện mình không biết cụ thể Binance đầu tư vào FTX bao nhiêu FTT. CZ nói rằng giá trị $2.1 tỷ bao gồm BUSD và FTT.

This is "part" of it.

584tr $FTT là "một phần" số đó.

Mình nghĩ có thể số này nhiều hơn, và cũng chính CZ nói rằng vì lượng giá trị lớn nên họ sẽ bán trong khoảng thời gian dài, có thể mất vài tháng. Nên khả năng cao FTT chưa priced in áp lực này.

Yes, this is part of it. https://t.co/TnMSqRTutr

— CZ 🔶 Binance (@cz_binance) November 6, 2022

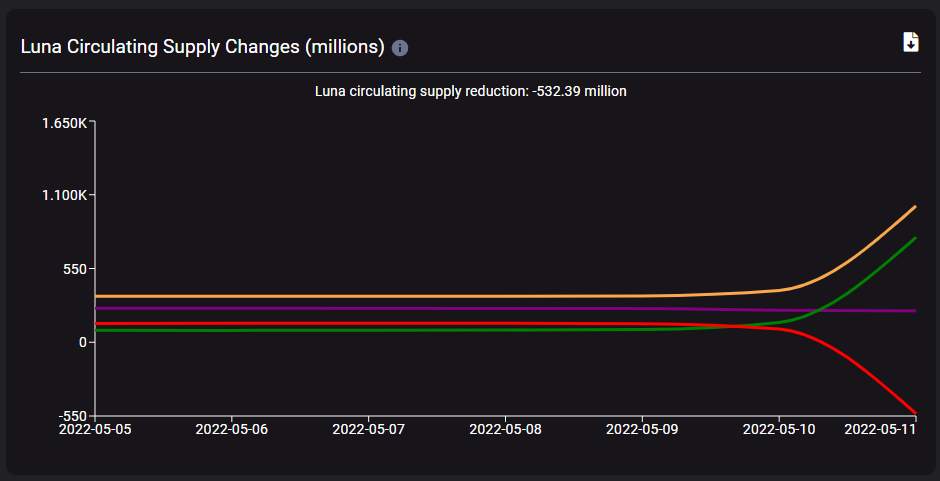

Một số người cho rằng việc này giống với Luna:

Cái này không đúng.

Cơ chế Luna tự tạo ra 'death spiral' riêng của nó kèm thêm đòn bẩy từ việc mua BTC. Bài giải thích mình đã đăng:

FTX là trading firm, mình nghĩ lượng crypto họ hold sẽ ít hơn những quỹ đầu tư khác.

Một số coin Alameda nắm giữ + đã/đang bán

They're also dumping a lot of other tokens on their Binance deposit address and depositing directly from FTX.

— Larry Cermak 🫡 (@lawmaster) November 7, 2022

- CHZ, LOOM, SHIB, LINK, DYDX pic.twitter.com/SwTCkQ6MVN

Lượng BTC nạp lên sàn tăng bất thường:

JUST IN: 152,000 $BTC ($3.15 billion) has been added to exchanges in the last 24 hours.

— Watcher.Guru (@WatcherGuru) November 7, 2022

Lượng stable coin bị rút ra khỏi FTX tăng:

5/ Currently, FTX’s stablecoin reserves are at a year-low.

— Kyle Chassé (@kyle_chasse) November 7, 2022

The stablecoin reserves are down 93% and are currently at $51 million 🚨 pic.twitter.com/cTFNFFr27X

Nếu những ngày tới có tin từ 1 trong 2 bên (CZ hoặc FTX) thông báo đã dàn xếp được deal OTC, khả năng FTT sẽ hồi mạnh vì short dưới này đóng và cháy. Nhưng về dài hạn mình vẫn nghĩ là bearish vì 1 bên hấp thụ lực bán của Binance thì họ cũng sẽ phân bổ lại trên thị trường, không phải cứ OTC là bên mua đảm bảo sẽ hold lâu dài.

FTT trước giờ cũng perform rất yếu, nên nếu tin này ra mình nghĩ là cơ hội cho những ai muốn short. Dù sau này, phần thưởng cho việc mua/long FTT cũng vốn rất ít, nên mình khuyên mọi người tránh xa những token nằm trong list trên và SOL + FTT. Nếu deal OTC không được giải quyết, thì FTT vẫn sẽ chịu áp lực bán của Binance.

Kết luận

Crypto hiện tại sẽ rất ít bid vì thị trường lo sợ:

1, SPX vừa mất support từ điểm S/R flip như hình (box đỏ). Nếu hôm nay hoặc mai reclaim được bên trên thì mọi thứ bullish lại như cũ.

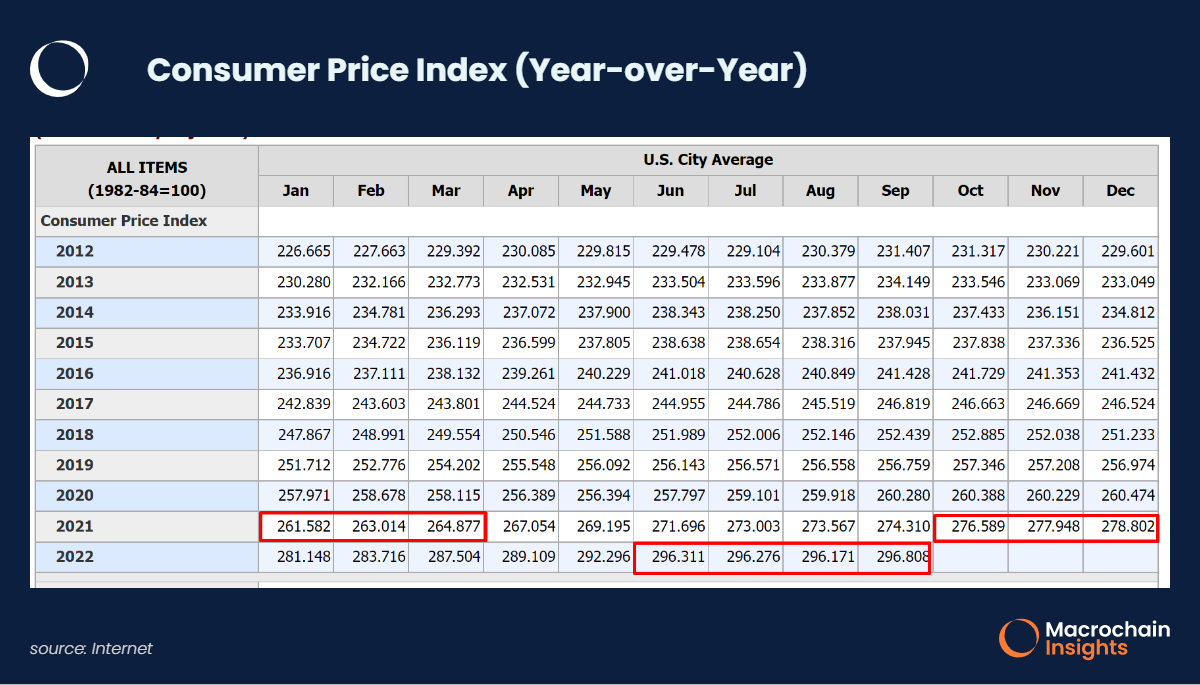

2, Ngày 10/11 chúng ta có data CPI, lạm phát, vì vậy thành phần tham gia thị trường thường không muốn risk on từ đây đến đó. Nếu thị trường bán tháo liên tục từ đây đến ngày 10 thì đó có thể là cơ hội buy dip (ngày 9, 10, 11, 12) ngoại trừ trường hợp lạm phát tăng cao bất ngờ (trên 8.3%). Lạm phát tháng trước là 8.2%, dự báo hiện tại khoảng 8.1% cho kết quả sắp tới. Bất cứ con số nào dưới 8.1% đều là bullish vì narratives FED pivot sẽ lại xuất hiện.

Con số sẽ lên tiêu đề nhiều nhất khi CPI ra đó là Inflation (YoY - year over year) đo lường bằng mức độ tăng CPI tháng này so với cùng kì năm ngoái. Ba tháng cuối 2021 lạm phát đã tăng, vì vậy khả năng lạm phát sẽ chững hoặc giảm nhẹ trong 3 tháng tới.

Hãy chú ý, giá cả hàng hoá sẽ tăng dần theo thời gian, nó sẽ tăng và chững (đi ngang) trước khi tăng tiếp và rất ít khi giảm. Ví dụ: Giá đồng loạt tăng vào Q4 năm nay khiến lạm phát Q4 tăng cao và nếu tiếp tục đi ngang duy trì đến Q4 năm sau thì nó sẽ khiến lạm phát giảm.

Các công ty sản xuất thường sẽ ít giảm giá đồng loạt để có thể tác động lên lạm phát trực tiếp. Họ sẽ giữ giá và thay vào đó cắt giảm chi phí (nhân sự, quy trình, tồn kho...). Vì vậy thesis về lạm phát <> lãi suất của chúng ta sẽ dựa vào dữ liệu của thời điểm này, vào năm ngoái.

Short vào thời điểm này sẽ không hấp dẫn với nhiều người, vì vậy mình nghĩ market sẽ canh mua (để ăn sóng hồi) thay vì canh bán. Khi lạm phát có dấu hiệu chững, market sẽ lại trade với expectation là FED sẽ pivot. Tuy nhiên khoảng cách từ QT sang QE (pivot) là rất xa.

Quy trình sẽ là nâng lãi chậm và ngừng tăng lãi trước khi có gì đó buộc FED phải giảm lãi, và sau khi lãi đã giảm đến một mức độ đáng kể thì dòng thanh khoản mới hoạt động mạnh lại. Vì vậy tất cả những đợt tăng sắp tới nếu có đều là sóng hồi ngắn hạn. Mặc dù chỉ là sóng hồi nhưng với thị trường thanh khoản thấp nó sẽ tăng khá mạnh nên cá nhân mình khuyên không nên short cản tàu. Cuộc suy thoái 1970s mất gần 10 tháng tỉ lệ thất nghiệp tăng liên tục để FED có thể pivot. Nên nếu muốn buy dip, hãy cân nhắc phân bổ vốn, tránh hiện tượng "chưa đến chợ đã hết tiền". Giảm size và đòn bẩy sẽ là theme trade từ đây đến 2023.

PS: Về việc TQ mở cửa trở lại từ Zero Covid, khả năng hiệu ứng đầu tiên sẽ là lên hàng hoá (commodity). Như chúng ta đã thấy đã có một số loại hàng hóa tăng 10% trong cuối tuần qua, nhưng hiệu ứng về sau (3-6 tháng sau đó sẽ là về supply - phương diện hàng hoá được sản xuất số lượng ổn định trở lại sau khoảng thời gian cung ứng bị gãy đoạn, giúp lạm phát ổn hơn (?), điều này cần chú ý thêm.