Intro

Khoảng 2 giờ chiều giờ London, nỗi sợ bao trùm cả thị trường trái phiếu Anh, một số quỹ hưu trí (pension funds) có nguy cơ vỡ nợ nếu như ngân hàng trung ương Anh (BoE/Bank of England) không vào cuộc can thiệp, bởi vì chỉ mới cách đây 1 tuần BoE vừa tuyên bố QT, nhưng bây giờ đã phải hoãn lại và can thiệp với 1 hình thức tương tự QE. Đây là 1 sự kiện khá lớn mà chúng ta nên nghe và hiểu.

Dành cho ai chưa hiểu về QE/QT:

Mô hình hoạt động truyền thống của quỹ hưu trí:

- Quỹ nhận về tiền hiện tại chúng ta đóng lương hưu - tạm gọi là tiền để đầu tư.

- Số tiền quỹ cần chi ra cho người lao động về hưu sau này coi là 1 khoản nợ phải trả trong tương lai.

- Quỹ sẽ dùng số tiền đầu tư để mua trái phiếu (bond) thời hạn 10 năm và 15 năm nhờ vậy quỹ 'match' được 2 dòng tiền này với nhau, cứ tới năm thì đáo hạn bond nhận tiền về trả lương hưu.

Context

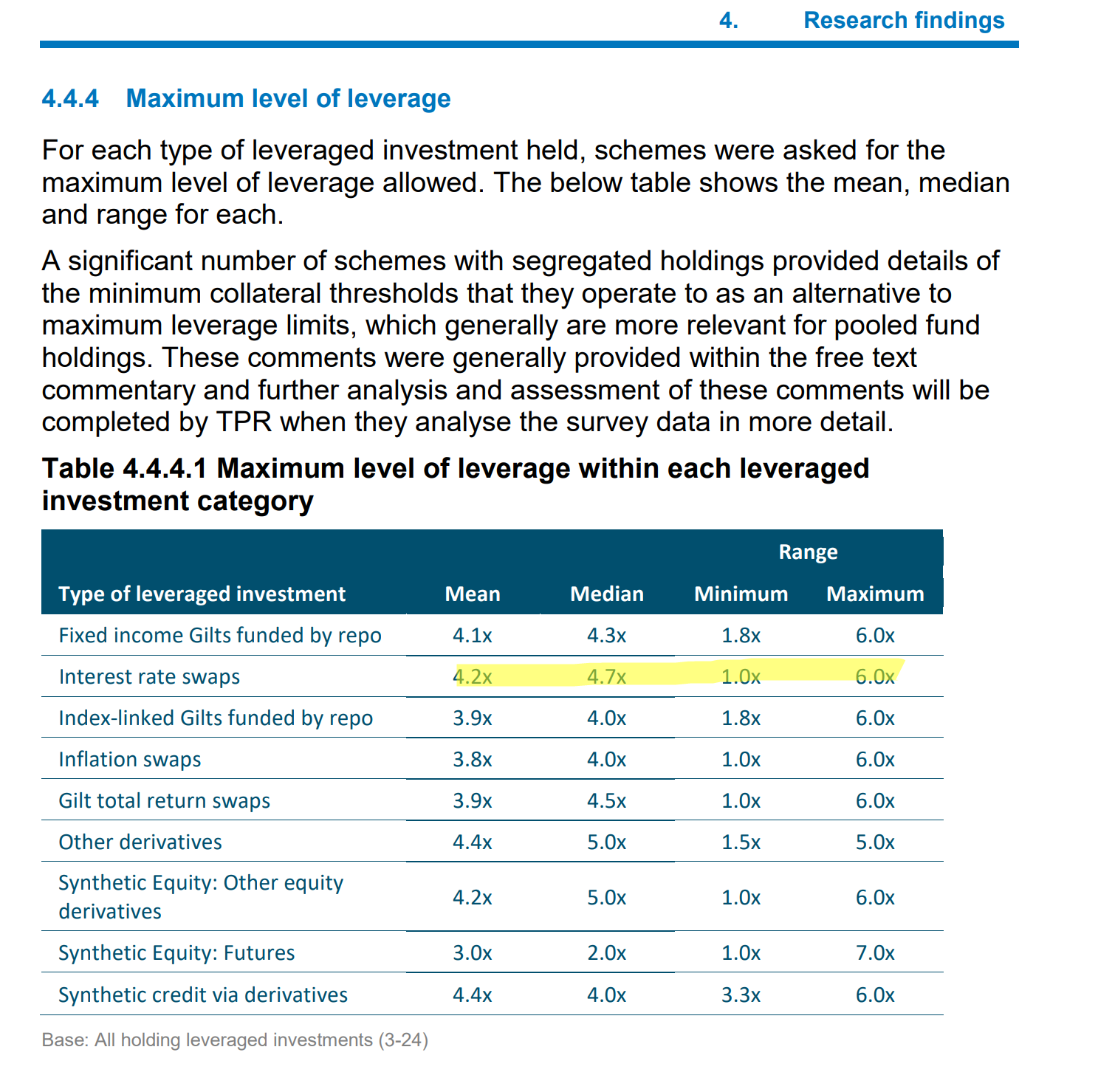

Thị trường trái phiếu UK (Gilts) là 1 thị trường siêu buồn chán, vì giá không không bao giờ dao động mà trái tức (yield) có thì cũng không đáng kể. Vì vậy để những quỹ hưu trí (Pension fund) có thể tạo ra dòng tiền để đảm bảo cho mức chi lương hưu sau này, họ cần đòn bẩy (leverage), từ đó trở đi, thị trường trái phiểu này là 1 nơi được sử dụng đòn bẩy rất cao. Các quỹ áp dụng đòn bẩy thông qua 1 công cụ gọi là LDI - Liability Driven Investment.

LDI

Với LDI strategy, các quỹ này sẽ cầm tiền đầu tư vào những growth asset (những tài sản tăng trưởng mạnh hơn trong long-term ví dụ như hoặc cổ phiếu hoặc các loại trái phiếu doanh nghiệp). Phần còn lại của LDI là 1 vị thế phái sinh: Interest Rate Swap:

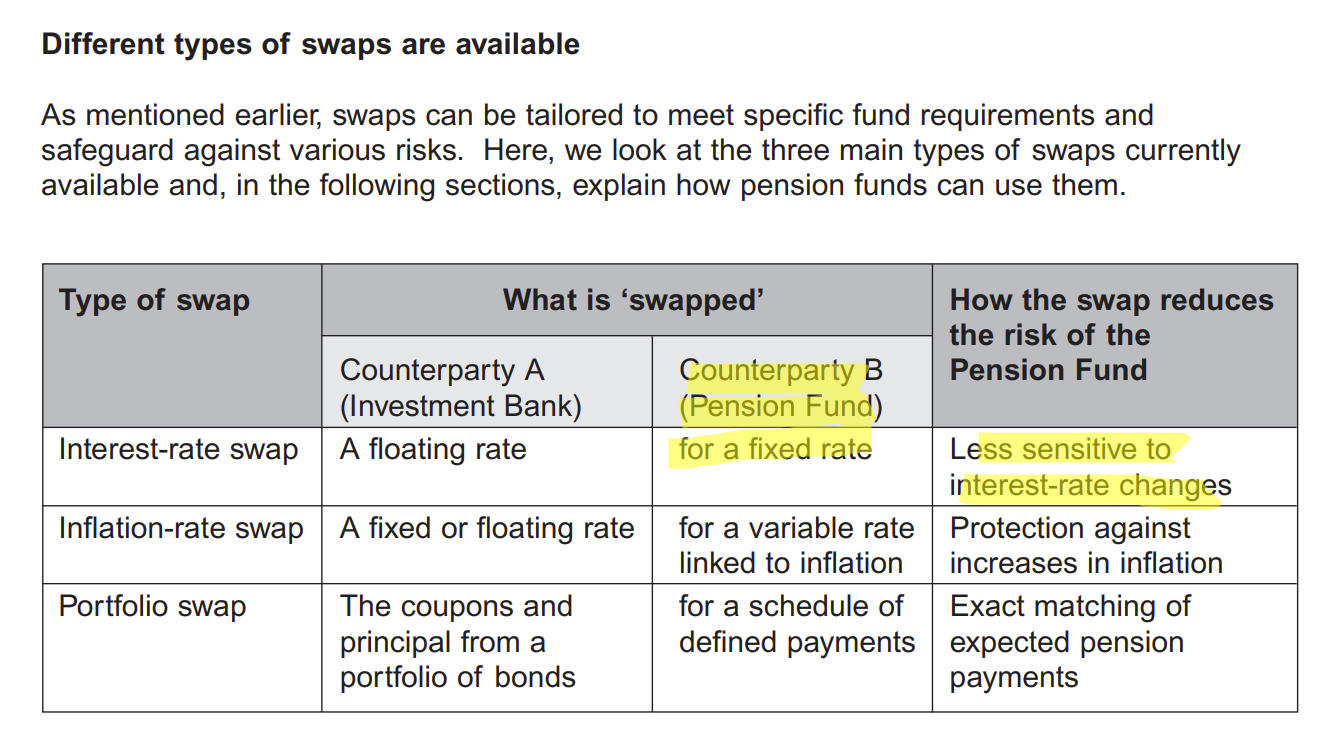

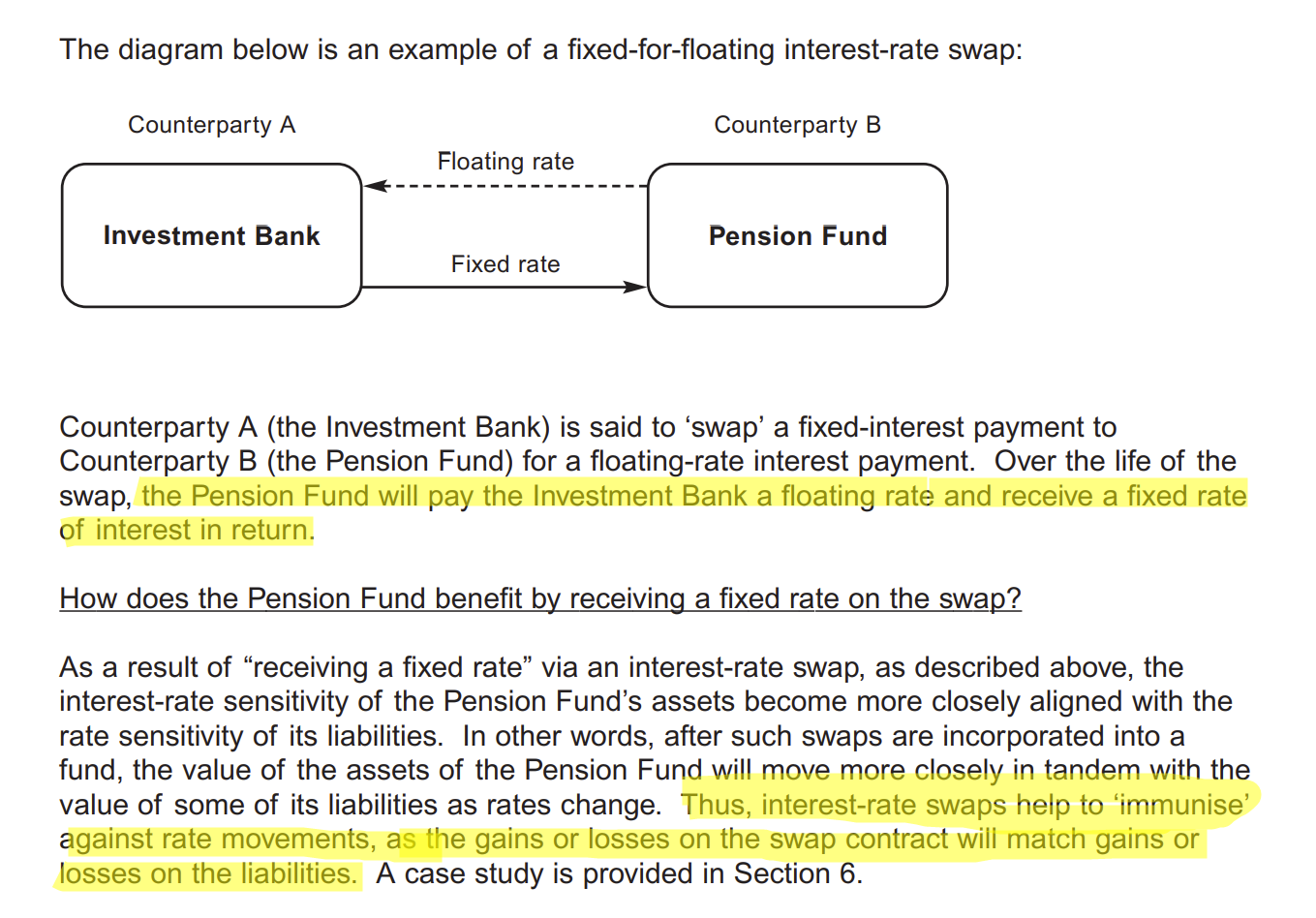

Interest Rate Swap

Interest swap là 2 bên trao đổi khoản vay cho nhau, ví dụ:

Bên A (thường là ngân hàng đầu tư): có 1 khoản lãi vay cố định (fixed rate)

Bên B (thường là quỹ hưu - pension fund): có 1 khoản lãi vay dao động (floating rate)

Bên A sẽ swap với bên B:

Vậy là quỹ sẽ nhận lãi cố định và bank thì nhận lãi dao động.

Đầu tiên là yield của trái phiếu sẽ có mối liên hệ chặt với lãi suất của ngân hàng trung ương, lãi NHTW tăng thì yield trái phiếu cũng sẽ tăng và ngược lại. Hiểu đơn giản, nó đều là lãi vay, bond yield là lãi chúng ta cho chỉnh phủ vay, interest rate là lãi NHTW cho ngân hàng thương mại vay.

Formulas

Giải thích các thuật ngữ và công thức liên quan:

Như đã nói, liability là số tiền quỹ phải trả cho người lao động trong tương lai (lương hưu).

Khi chúng ta nói giá trị liability giảm hay tăng là đang nhắc đến giá trị hiện tại: Present value (PV) của 1 khoản nợ, còn giá trị tương lai là: Future Value (FV)

Ví dụ: Trong 10 năm (n) nữa, bạn cần trả nợ $1000 (FV), lãi suất giả sử mỗi năm cố định sẽ là 10% (i).

Công thức: PV = FV/((1+i)^n) = 1000/((1+10%)^10) = $385

=> giá trị hiện tại của khoản nợ trên: PV = $385

Đơn giản vì nếu chúng ta đem gửi tiết kiệm với lãi kép hằng năm 10% thì sau 10 năm số $385 đó sẽ thành $1000.

Vì vậy i càng tăng, thì PV sẽ càng giảm và ngược lại (lãi càng cao thì PV sẽ sinh ra FV càng lớn)

Tuy trái phiếu sẽ có công thức định giá khác vì có thêm coupon (không đi sâu trong bài này) chủ yếu mình làm rõ được mối quan hệ giữa lãi và giá này cho trái phiếu: yield tăng thì giá bond giảm, yield giảm thì giá bond tăng.

Pension Fund Liability

Vậy liability tạm hiểu đơn giản đó là tổng số tiền hiện tại để có thể đem đầu tư và trả lương hưu cho người lao động trong tương lai.

- Khi lãi suất giảm: liability sẽ tăng nhưng việc này bù trừ phần lời từ việc swap nhận lãi cố định (không bị tác động bởi lãi mới thấp hơn).

- Khi lãi suất tăng: liability sẽ giảm (lợi cho quỹ) nhưng bù lại thì bị lỗ khoảng swap (vẫn nhận lãi cũ thấp hơn lãi mới).

Điều quan trọng ở đây đó là: đây là 1 công cụ phái sinh hay còn nói là đòn bẩy, các quỹ này không cần phải nộp vào 100% giá trị hợp đồng, mà có thể chỉ thể chấp 1 phần giá trị bé. Cái này rất giống margin ở trading chắc các bạn đã biết qua, mua khống $100tr khi chúng ta chỉ có $10tr là đòn bẩy x10, vậy khi giá coin mình mua giảm 10%, tài khoản sẽ âm $10tr, và cần nạp thêm tiền để không bị cháy tài khoản. Điều này đã xảy ra tại thị trường trái phiếu UK (Gilts) vào ngày 28/09 vừa qua, chỉ có thêm vài điểm nổi bật đó là:

- Bằng cách đầu tư vào những tài sản tăng trưởng (growth asset) như kể trên và công cụ phái sinh interest rate swap, những quỹ này thực sự sở hữu 1 lượng bond rất thấp.

- Lâu nay, central banks là buyers lớn nhất nếu không phải là duy nhất, vì vậy khi các ngân hàng trung ương tuyên bố QT (bán trái phiếu + nâng lãi), trên thị trường này thực sự không đủ thanh khoản để có thể hấp thụ áp lực bán đó khiến việc rớt giá của trái phiếu càng mạnh.

- Interest rate swap là hedge có thể bù trừ được 2 hướng up and down của yield, nhưng khi lãi suất tăng quá nhanh thì mọi thứ sẽ trở nên rất xấu vì lỗ từ swap và phần thế chấp giảm mạnh giá trị. Một số quỹ đã chuẩn bị cash để cho trường hợp này, nhưng lãi tăng cao hơn dự tính, trái phiếu 30 năm vừa qua yield đã tăng lên tận gần 4%.

- Các quỹ hưu trí này ngoài việc mua ít bond hơn trước, họ còn dùng bond làm tài sản thế chấp cho nghiệp vụ phái sinh trên, vì vậy khi bị margin call, họ bị buộc phải bán trái phiếu ra 1 thị trường vốn đã không có nhiều thanh khoản. Đây là lí do chính khiến thị trường này vừa qua rất hoảng loạn và BoE buộc phải can thiệp để giải cứu. BoE sẽ dùng hơn 50 tỉ GBP để mua lại trái phiếu 30 năm giúp đẩy giá này lên giúp các quỹ hưu trí này không vỡ nợ.

Khá thú vị đó là ngân hàng trung ương QT cũng như là gián tiếp thanh lí luôn mấy tổ chức long bond như thế này, vì xưa giờ chỉ có mỗi central banks mua nhiều nhất trái phiếu chính phủ, giờ thằng mua nhiều nhất lại quay lưng ra bán thì khó có demand nào hứng nổi.

Market react ngay sau khi sự kiện này xảy ra, stock và risk asset (btc) đều tăng, mình nghĩ đa phần là speculate cho narratives các central banks phải ngừng QT hoặc cho rằng FED cũng phải sắp đi cứu UST (US treasury/trái phiếu chính phủ mỹ)

Bài tiếp theo mình nói về UST.