Tản mạn về đòn bẩy

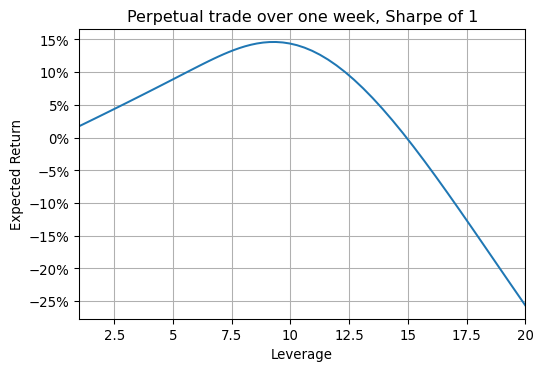

Trong nhiều năm qua, chúng ta có thể thấy các CT trên twitter luôn ra rả cố gắng thuyết phục những người theo dõi họ không sử dụng đòn bẩy. Hóa ra, họ đã đúng một phần. Cho dù bạn có là một trader đại tài đi chăng nữa thì nghiên cứu chỉ ra rằng, phần lợi nhuận kì vọng sẽ sụt giảm đáng kể khi bạn tăng thanh leverage quá 10x. Khi bạn đòn bẩy từ 15x trở lên thì bạn nhiều khả năng sẽ lỗ sau một tuần cho dù bạn có đoán đúng hướng long hay short đi chăng nữa.

Mặc dù vậy, sự thật là đòn bẩy là vẫn rất cần thiết. Như một nhà hiền triết mà mình không tiện nhắc tên đã từng nói:"Phía sau cây nến là gia đình". Đòn bẩy là cần câu cơm với rất nhiều các trader.

Nghiêm túc mà nói, chúng ta phải thừa nhận rằng đầu tư chỉ xứng đáng với thời gian của bản thân nếu chúng ta thu lại được lợi nhuận đủ cao. Nếu không có đòn bẩy thì đối với các nhà đầu tư nhỏ lẻ, có lẽ cách duy nhất để giàu nhanh (hoặc trắng tay nhanh) chính là đầu tư vào các dự án low cap (vốn hóa nhỏ) ví dụ như các đồng shitcoin. Điều này vô tình hạn chế các cơ hội đầu tư và các loại hình mạo hiểm có thể nhận được nguồn vốn.

Và cũng thật không may, hầu hết các nền tảng cung cấp đòn bẩy hiện nay có đều bị hạn chế và thường dẫn đến kết quả không mong muốn cho các g̶a̶m̶b̶l̶e̶r̶ trader (ví dụ: thanh lý trong thời gian quá ngắn, biến động giá lớn). Ok, mình cũng khá chắc rằng nhiều người trong số các bạn vẫn nhớ về LUNA và cũng không ít người cũng đã nhìn ra cơ hội để short LUNA khi nó rơi vào death spiral. Và mình cũng khá chắc rằng nhiều người trong số các bạn cũng đã ôm hận khi đang short thì LUNA giật lên làm cho các bạn bị thanh lý rồi lại tiếp tục giảm. Vậy vấn đề của các perp hiện tại chính là việc user dễ bị thanh lý nhỉ?

Để hiểu tại sao các perp hiện nay lại đem lại trải nghiệm khá tệ cho người dùng và đôi khi làm họ phải ức chế, trước tiên chúng ta cần hiểu những hạn chế về rủi ro của chúng.

Thị trường perps chỉ hoạt động khi việc thanh lý tài sản của trader được thực hiện đủ hiệu quả. Tất nhiên điều này là không hề dễ dàng. Do đó tài sản của các trader thường bị thanh lý trước khi một ngưỡng nhất định để quá trình thanh lý không phát sinh nợ xấu cho nền tảng. Tuy nhiên, ngay cả ở những thị trường có tính thanh khoản cao, đôi khi hình phạt thanh lý cũng không đủ lớn: khi người dùng tăng volume giao dịch của họ, đòn bẩy do các sàn giao dịch cung cấp sẽ giảm đi.

Thanh lý các position cho các tài sản thanh khoản tốt như BTC và ETH đã đủ khó, vậy điều gì xảy ra khi các các sàn giao dịch phải thanh lý một position cho một tài sản kém thanh khoản (e hèm shitcoin)? Sàn giao dịch phải tăng quy mô hình phạt thanh lý hoặc cần đặt giới hạn chặt chẽ hơn cho volume giao dịch. Từ một góc nhìn của một trader, những điều này chả mấy vui vẻ gì.

Cơ chế của Infinitypools

Uniswap v3

Trước khi đi vào cơ chế của InfinityPools thì chúng ta hãy cùng ôn lại cách hoạt động của Uniswap V3.

Khác với Uniswap V2, Uniswap V3 cho phép các LP tùy ý chọn khoảng giá mà họ muốn cung cấp liquidity. Nếu giá của tài sản trong pool vượt ra khỏi khoảng giá mà các LP đồng ý cung cấp liquidity thì phần vốn của LP sẽ bị vô hiệu tức là không thể bị swap và cũng không thể kiếm được yield.

Thêm một điều nữa, nếu giá hiện tại của tài sản không nằm trong khoảng cung cấp liquidity kể trên thì LP token sẽ đại diện cho loại tài sản có giá trị thấp hơn. Ví dụ: Ở một pool ETH/USDC, nếu LP đồng ý cung cấp thanh khoản ở vùng giá của ETH là 700-900 và giá của ETH hiện tại là 1200 thì tất cả LP token sẽ đại diện hoàn toàn cho USDC.

InfinityPools

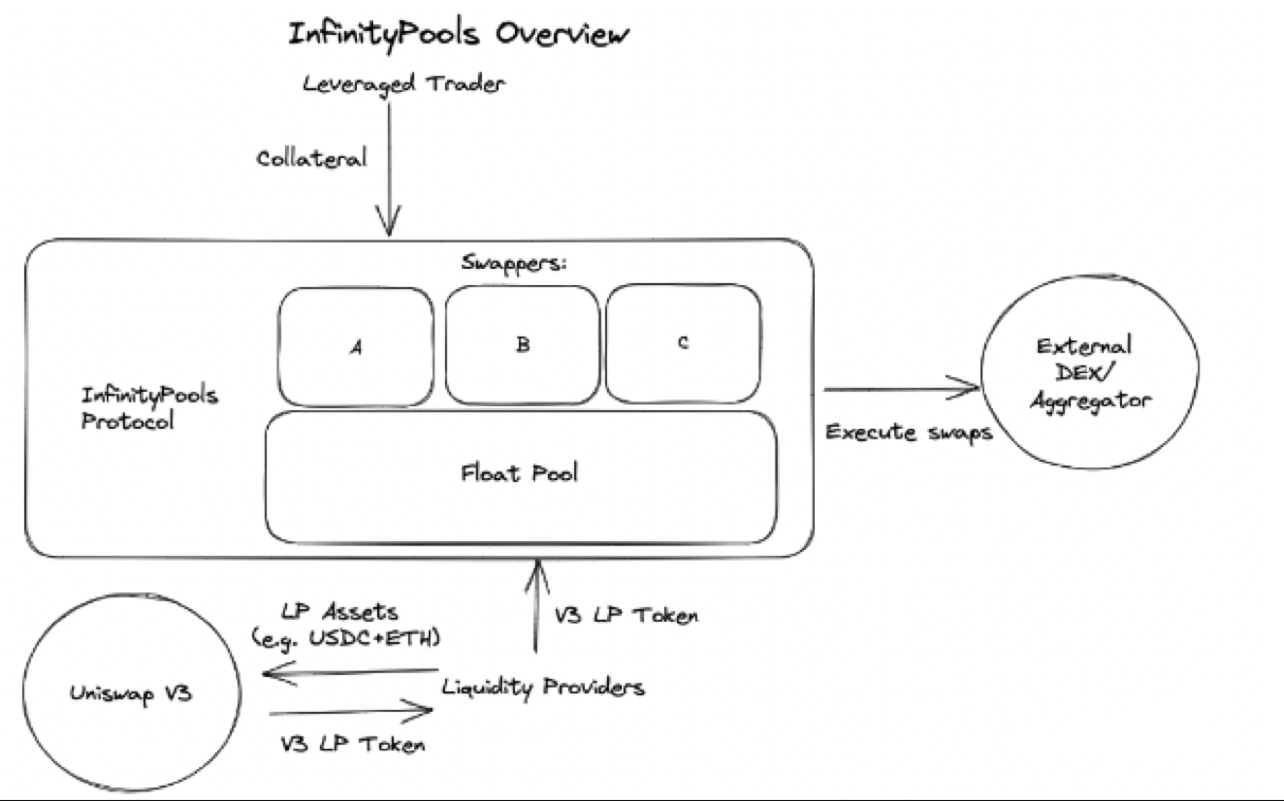

InfinityPools vốn dĩ có một cơ chế khá phức tạp mình sẽ để ảnh ở dưới cho các bạn dễ hình dung và sẽ nói về ý chính của protocol này.

Inifinitypool mà một protocol xây dựng trên nền tảng là Uniswap V3. Nó cho phép LP token của Uniswap v3 có thể được đem cho vay.

LP của InfinityPools có thể deposit tài sản (vd như ETH, USDC,..) trực tiếp lên protocol này hoặc có thể cho vay LP token của Uniswap. Các trader có thể mượn trực tiếp các tài sản kể trên hoặc mượn LP token rồi đổi ra các tài sản mà LP token đó đại diện.

Vậy cơ chế này thì hay ở chỗ nào? Thông thường, khi bạn leverage thì tài sản bạn mượn sẽ thường là stablecoin ví dụ như USDC. Do đó, khi bạn hoàn trả lại khoản vay thì bạn cũng phải trả bằng USDC. Tuy nhiên, cơ chế của InfinityPools linh hoạt ở chỗ bạn có thể trả khoản vay bằng bất kì tài sản nào mà LP token đại diện cho. Ví dụ: Bạn vay LP token của cặp SOL/USDC để long SOL. Nếu có lỡ mà giá của SOL giảm xuống thì bạn cũng có thể trả khoản bạn vay bằng SOL thay vì USDC

Để hiểu rõ hơn thì mình sẽ nêu ra một ví dụ cụ thể.

Hãy tưởng tượng có một pool ETH/USDC và giá hiện tại của ETH là 1000 USDC. Một LP xuất hiện và cung cấp thanh khoản trị giá 1000 USDC nhưng chỉ cung cấp thanh khoản ở mức giá của ETH ở tick 900 USDC. Anh này, chúng ta tạm gọi là Vương đi, anh Vương sẽ nhận lại LP token để đại diện cho việc mình đã cung cấp thanh khoản cho pool kể trên.

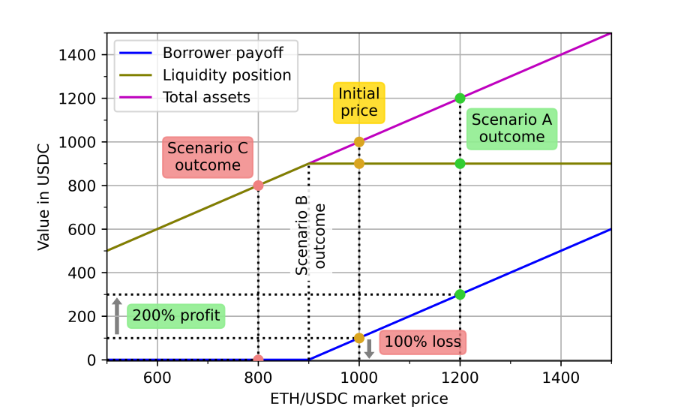

Sau đó, một trader, trong trường hợp này là anh Hải, muốn long ETH. Anh Hải bèn thế chấp 100 USDC của mình và mượn đống LP token đó của anh Vương đó và đổi lấy 1000 USDC. Sau đó, anh Hải có thể đổi 1000 USDC lấy 1 ETH. bằng bất kì DEX bên ngoài nào. Do thế chấp 100 USDC và vay 1000 USDC nên anh Hải đang long 10x trên ETH. Từ đây ta sẽ có 3 viễn cảnh xảy ra:

- Nếu giá của ETH tăng lên trên 1000, anh Hải kiếm được tiền và bán 1 phần của 1 ETH để lấy 1000 USDC và đổi lấy LP token để trả cho anh Vương và nhận lại tài sản thế chấp của mình.

- Nếu giá ETH giảm xuống đến mức dưới 1000 USDC nhưng trên 900 USDC thì 1 ETH mà anh Hải đang nắm giữ có giá trị hơn 900 USDC nhưng ít hơn 1000 USDC còn anh Vương thì đang mong nhận lại số LP token trị giá 1000 USDC. Do đó anh Hải sẽ phải bán 1 ETH của mình đi và lấy một phần tài sản thế chấp của mình để bù vào khoản vay cho anh Vương.

- Nếu giá của ETH xuống dưới 900 USDC, anh Vương sẽ mong đợi nhận lại số LP token trị giá 1,11 ETH. Anh Hải đã nắm giữ 1 ETH và 0,11 ETH còn lại có giá trị tối đa là ~100 USDC. Do đó, giống như với kịch bản trước thì anh Hải chỉ cần lấy phần tài sản thế chấp của mình đổi sang ETH là có thể hoàn trả đầy đủ cho anh Vương.

Điều làm nên sự khác biệt của InfinityPools là khả năng vay các token trong pool. Nó khiến cho các trader có thể swap các token đã mượn để lấy các token khác trong pool với một mức giá được xác định trước. Ví dụ nếu bạn bằng ETH, bạn có thể swap ETH lấy USDC với mức giá định trước và ngược lại. Khả năng swap các token đã vay với mức giá định trước là điều đảm bảo cho các trader cũng như protocol không vướng phải rủi ro thanh lý. Nếu các bạn thắc mắc tại sao rủi ro này lại quan trọng thì hãy nhớ case kinh điển khi Avi Eisenberg và Aave. Vì tài sản thế chấp của Avi là CRV (kinda illquid token) nên khi Aave phải market sell đống token này thì nó bị trượt giá rất nhiều và Aave phải ô̶m̶ ̶h̶ậ̶n̶ ôm nợ (bad debt). Điều này hoàn toàn không thể xảy ra với InfinityPools.

Okay quay lại vấn đề chính, khi rủi ro thanh lý được loại bỏ thì InfinityPools có thể cung cấp số lượng leverage không giới hạn cho bất kỳ tài sản nào. Dưới đây mình sẽ liệt kê một số điểm mình thấy hay của Infintiypool.

Ưu điểm

- Đòn bẩy không giới hạn – với việc trader cũng như protocol đã được đảm bảo khả năng thanh lý trước, các mức đòn bẩy có thể mở rộng gần như vô hạn.

- Tài sản không giới hạn – bất kỳ tài sản nào cũng có thể được tận dụng một cách an toàn vì protocol sử dụng các DEX hiện có. Điều này làm cho InfinityPools hoàn toàn permissionless.

- Khó bị tấn công – InfinityPools không dùng oracle và giá của các tài sản đã được định trước như đã đề cập nên protocol này sẽ tránh khỏi việc bị manipulate như các nền tảng cho phép leverage khác.

- Khả năng mở rộng – do không phụ thuộc vào liquidation bot và oracle, Infinity hoàn toàn có thể hoạt động độc lập (ngoại trừ việc phụ thuộc vào các DEX như Uniswap), cho phép nó mở rộng quy mô cho bất kìa loại tài sản nào. Tất nhiên, nó cũng bị giới hạn bị lượng liquidity của bản thân như bao nền tảng ở ngoài kia - việc thu hút liquidity vẫn luôn là câu chuyện muôn thuở của DeFi. Để tìm hiểu thêm về Liquidity war thì các bạn có thể đọc 2 bài viết này:

Nhược điểm

InfinityPools yêu cầu một lượng liquidity có sẵn để phục vụ cho việc leverage và thanh lý nên protocol này yêu cầu nhiều vốn hơn so với các đối thủ cạnh tranh. Điều này ảnh hưởng đến tốc độ mở rộng của InfinityPools, vì việc có thu hút được liquidity là một quá trình, again, tốn nhiều thời gian và tiền bạc.

Ngoài ra, các trader khi trade trên InfinityPools cũng phải lưu ý rằng mức phí của protocol này sẽ khá cao vì công đoạn cuối của quá trình leverage của bạn sẽ là trên một DEX bên ngoài như Uniswap. So với các Perp DEX thì phí này cao hơn khoảng 10 lần. Ví dụ: phí Uniswap dao động từ 0,1% -0,3%, trong khi phí dYdX bắt đầu ở mức 0,05% và giảm dần dựa trên volume giao dịch của bạn. Với chi phí trade cao hơn đáng kể, việc thu hút các trader sẽ là một thách thức đối với Infinitypool khi các ông lớn như GMX hay dYdX đang tỏ ra quá đỗi thống trị.

Kết luận

InfinityPools theo ý kiến của riêng mình là một protocol rất thú vị với cơ chế độc đáo. Vấn đề lớn nhất mà InfinityPools có thể giải quyết được chính là mở ra được khả năng leverage cho các tài sản illiquid (kém thanh khoản hay long-tail asset) mà vẫn giữ được sự an toàn cho cả trader lẫn protocol xuyên suốt quá trình thanh lý.

Do các điểm yếu cố hữu trong thiết kế mà cả dYdX và GMX hiện tại hỗ trợ khá ít tài sản. dYdX chỉ hỗ trợ 37 loại tài sản và GMX chỉ hỗ trợ 4 loại tài sản cho các trader leverage. Infinity giải quyết các vấn đề của 2 nền tảng này và mở ra khả năng cho trader có thể leverage các loại tài sản chưa bao giờ có perp trước đây.