Disclaimer: Bài viết này nằm trong chuỗi series về Ethereum, với mục đích mang lại cho người đọc một cái nhìn rõ hơn về những gì đang diễn ra trên mạng lưới này. Các bạn có thể đọc bài viết đầu tiên của series ở đây.

Lời đầu

Với việc The Merge đã hoàn tất được một khoảng thời gian tương đối, các dev của Ethereum đã bắt đầu làm việc với bản nâng cấp lớn tiếp theo trên toàn mạng - Shanghai. Thực chất, Shanghai chỉ là tên nâng cấp cho execution layer của Ethereum, trong khi Capella mới là tên nâng cấp cho consensus layer của Ethereum. Tuy nhiên, do việc nâng cấp trên cả layer của Ethereum sẽ diễn ra đồng thời, người ta vẫn thường dùng Shanghai để ám chỉ đến cả 2 bản nâng cấp. Mấu chốt chính của Shanghai chính là việc bổ sung tính năng rút ETH đã được stake trước đó: các validator sẽ có thể rút reward từ consensus layer và toàn bộ lượng ETH họ đã stake trên Beacon Chain.

Như mọi người cũng đã biết thì việc rút ETH đã được stake trên Beacon Chain cho tới nay vẫn là không thể. Cũng vì thế mà áp lực của các staker lên đội ngũ của Ethereum đang ngày càng lớn. Trước sức ép này, các dev của Ethereum đang chạy nước rút để bản nâng cấp Shanghai có thể diễn ra và các staker có thể bắt đầu rút ETH vào tháng 3 năm nay.

Phần tiếp theo của bài viết sẽ là tổng quan chi tiết về quy trình rút ETH đã được stake sẽ diễn ra như thế nào.

Giải thích việc rút ETH sau Shanghai

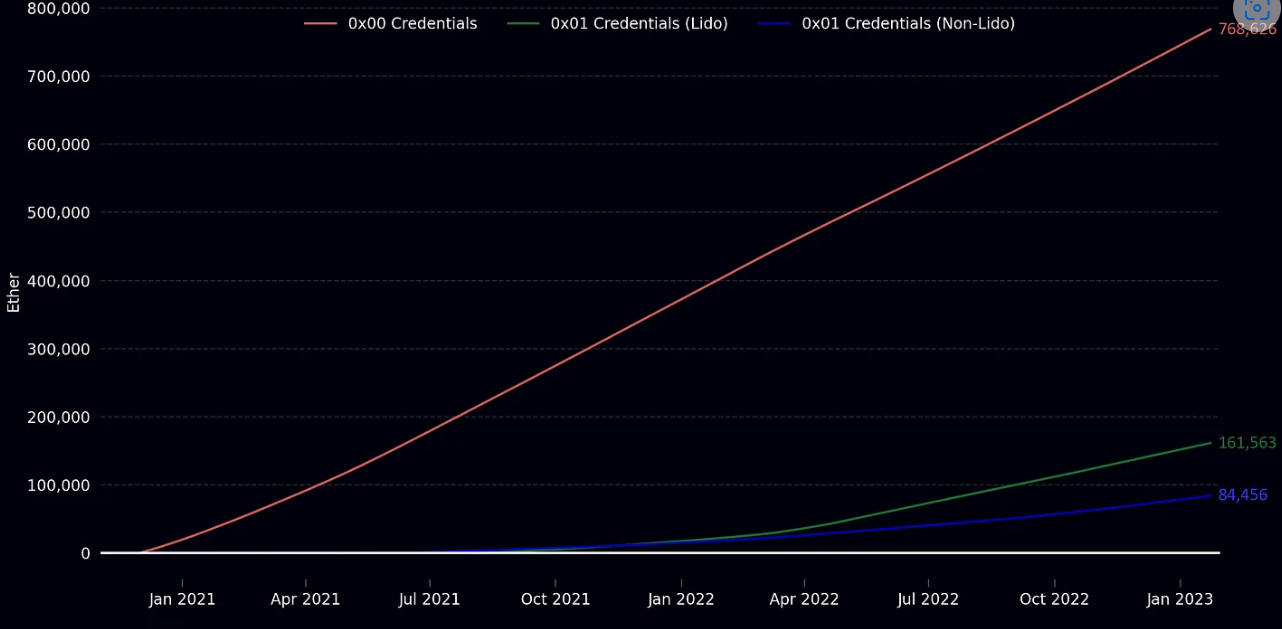

Tất cả các validator nếu muốn rút reward về ví của mình thì phải đảm bảo rằng credential (kiểu một loại tiêu chuẩn) của mình đã được chuyển sang định dạng 0x01 thay vì 0x00. Việc cập nhật lên định dạng 0x01 sẽ làm cho reward được chuyển về địa chỉ trên execution layer (lớp thực thi) của Ethereum thay vì consensus layer (lớp đồng thuận). Các validator phải để tâm điều này vì chỉ những validator khởi chạy từ sau tháng 3 năm 2021 mới có option thêm địa chỉ trên execution layer của Ethereum (dẫu vậy, một số đông các validator này lại chọn dùng địa chỉ trên consensus layer).

Okay, giông dài vậy cho lý thuyết là đủ rồi, đây là key takeaway nếu các bạn không quan tâm đến tech lắm.

- Nếu muốn rút ETH về thì các validator phải cập nhật lên credential 0x01. Các validator đời đầu thường chưa cập nhật lên chuẩn này (mình sẽ phân tích các số liệu về quá trình cập nhật này trong phần sau).

- Một block chỉ có thể diễn ra 16 lần chuyển đổi credential từ 0x00 lên 0x01.

- Việc rút reward (partial withdrawal) sẽ xảy ra tự động cho các validator đã cập nhật lên chuẩn 0x01. Một block cũng chỉ có thể thực hiện được 16 lượt rút ETH (partial + full).

- Nếu các validator muốn rút tất cả ETH mình stake (full withdrawal) thì họ cũng phải cập nhật lên chuẩn 0x01

Tại sao những điều này lại quan trọng thì mời các bạn đọc phần tiếp theo nhé.

Tình hình hiện nay

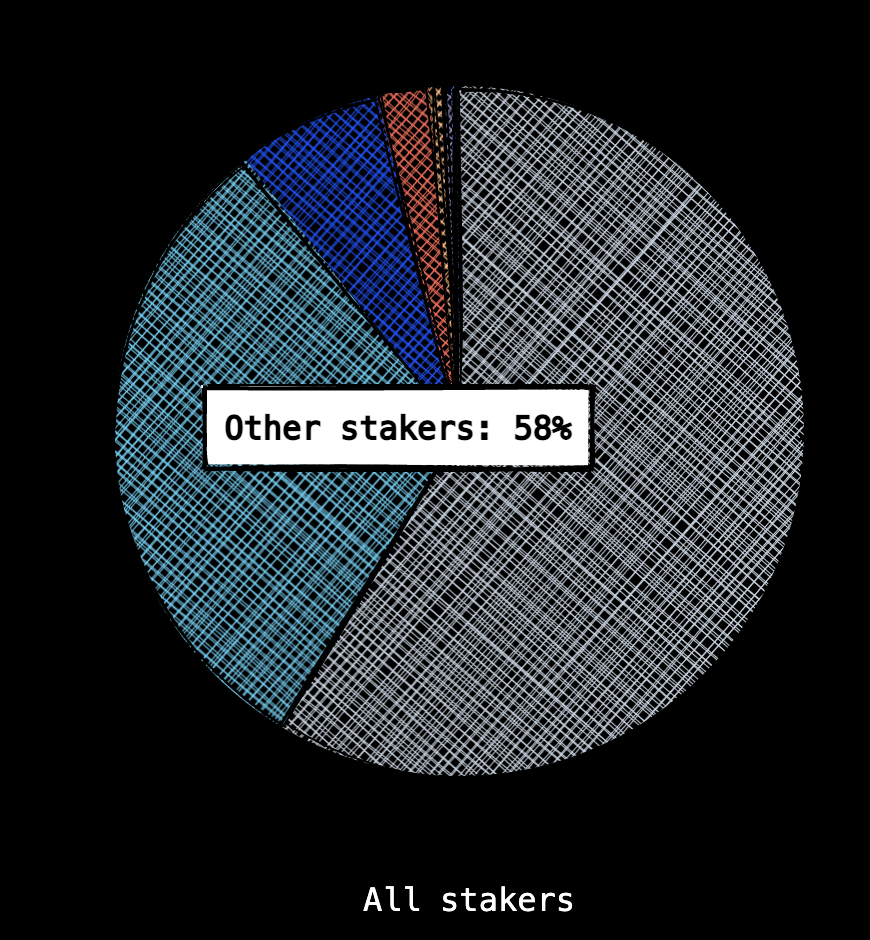

Hiện nay, có đến khoảng 20% các validator mới chưa cập nhật lên chuẩn 0x01, trong số đó thì validator của Lido chính là những người đã cập nhật nhiều nhất lên chuẩn này (88% tổng số validator của Lido đã cập nhật lên chuẩn này). Số lượng người đã cập nhật này của Lido chiếm đến hơn 60% tổng số validator sẽ nhận được reward tự động của Ethereum.

Okay đọc đến đây thì chắc nhiều bạn đọc sẽ nghĩ điều này khá tệ cho Ethereum khi số lượng reward được rút ra này tập trung quá nhiều vào tay Lido. Tuy nhiên, trái lại thì mình nghĩ đây là một điều tốt cho Ethereum vì khi Lido nhận được reward thì nhiều khả năng họ sẽ tiếp tục stake reward đó vào các validator mới để tối đa yield họ nhận được. Điều này sẽ làm giảm sell pressure rõ rệt cho khoảng thời gian sau Shanghai.

Ngoài ra, các validator của Lido còn là những validator đời đầu. Tức là họ đã tích lũy được một lượng rất lớn reward từ Ethereum. Điều này có nghĩa là khi chúng ta phân tách bức tranh validators 0x01 (những người sẽ nhận reward tự động) thì các Lido validator đang nắm giữ số reward vượt xa các validator khác.

Một điều đáng chú ý nữa ở biểu đồ trên là lượng reward của các validator 0x00 đang áp đảo hoàn toàn. Như mình đã đề cập ở trên, các validator này sẽ cần phải chuyển đổi credential của mình và quá trình này sẽ bị giới hạn ở mỗi block ⇒ Việc validator 0x00 rút reward trong những ngày đầu tiên sẽ diễn ra từ từ và trong viễn cảnh tệ nhất là các validator dump reward của mình ngay khi rút được thì cũng không thể nào có chuyện lượng reward này có thể bị dump trong ngày một ngày hai sau Shanghai upgrade. Tiện đây thì chúng ta sẽ nói sâu hơn về sell pressure.

Áp lực bán ra sao?

Theo Ben Edgington, kĩ sư chủ chốt của Ethereum

- Hiện đang có khoảng 302,154 0x00 validator và 186,722 0x01 validator

- Một 0x01 validator của Lido đang tích được trung bình 1.23 ETH reward

- Một 0x01 validator không phải của Lido đang tích được trung bình 1.06 ETH.

- Một 0x00 validator đang tích lũy được trung bình 2.47 ETH (do tuổi đời lâu nhất).

Với những thông tin kể trên thì chúng ta hãy thử tính toán một chút.

Mỗi block sẽ có 16 lượt rút ETH. Vì 60% trong tổng số các 0x01 validator là Lido nên trung bình trong 12 lượt rút đầu tiên từ Shanghai sẽ có:

- 9.6 lượt là từ Lido 0x01 validator

- 6.4 lượt từ các 0x01 validator không đến từ Lido

- Mỗi block này sẽ có 18.592 ETH được rút ra.

1000 block sau đó, khi một số các validaror đã chuyển đổi từ 0x00 sang 0x01 thì sẽ có 1000 x 16 =16000 0x01 validator mới. Khi này tỉ lệ mỗi block của chúng ta sẽ trở thành:

- 8.72 lượt từ Lido 0x01 validator.

- 5.82 lượt từ các 0x01 validator không phải Lido.

- 1.46 lượt từ các validator mới chuyển đổi từ 0x00.

- Mỗi block này sẽ có 20.5 ETH được rút ra.

Dễ thấy, khi bản Shanghai upgrade vừa được hoàn tất thì số lượng ETH được rút ra trong một block sẽ tăng dần theo thời gian. Do đó, hầu hết các quan điểm cho rằng khi vừa upgrade thì lượng ETH rút ra sẽ đạt đỉnh điểm rồi giảm dần là hoàn toàn sai với những phép tính chúng ta vừa thực hiện ở trên. Số lượng reward được rút ra sẽ đạt đỉnh điểm vào khoảng 70 tiếng sau khi cập nhật Shanghai hoàn tất.

Bởi lẽ tỉ lệ rút ETH mỗi block của các validator sẽ chuyển dịch dần dần từ phía các Lido validator sang phía các 0x00 validator nên sell pressure sẽ vì vậy mà tăng theo thời gian. Theo quan điểm cá nhân của mình, việc tỉ trọng của Lido là lớn trong các block đầu tiên sẽ là một điều tốt cho ETH vì họ đa số sẽ không có xu hướng bán số ETH mình vừa nhận được ⇒ điều này sẽ làm cho market không bị panic sell trong vài tiếng sau khi Shanghai hoàn tất. Vả lại, trái với dự đoán của nhiều người là sẽ có 400,000 ETH reward được rút ra trong ngày đầu tiên, mọi tính toán cho thấy sẽ chỉ có hơn 100,000 ETH được rút ra sau 24h kể từ lúc Shanghai hoàn tất.

Tóm lại, viễn cảnh ETH bị rekt ngay sau khi Shanghai được cập nhật xong có vẻ khó có thể xảy ra.

Cơ hội nào cho các LSDs?

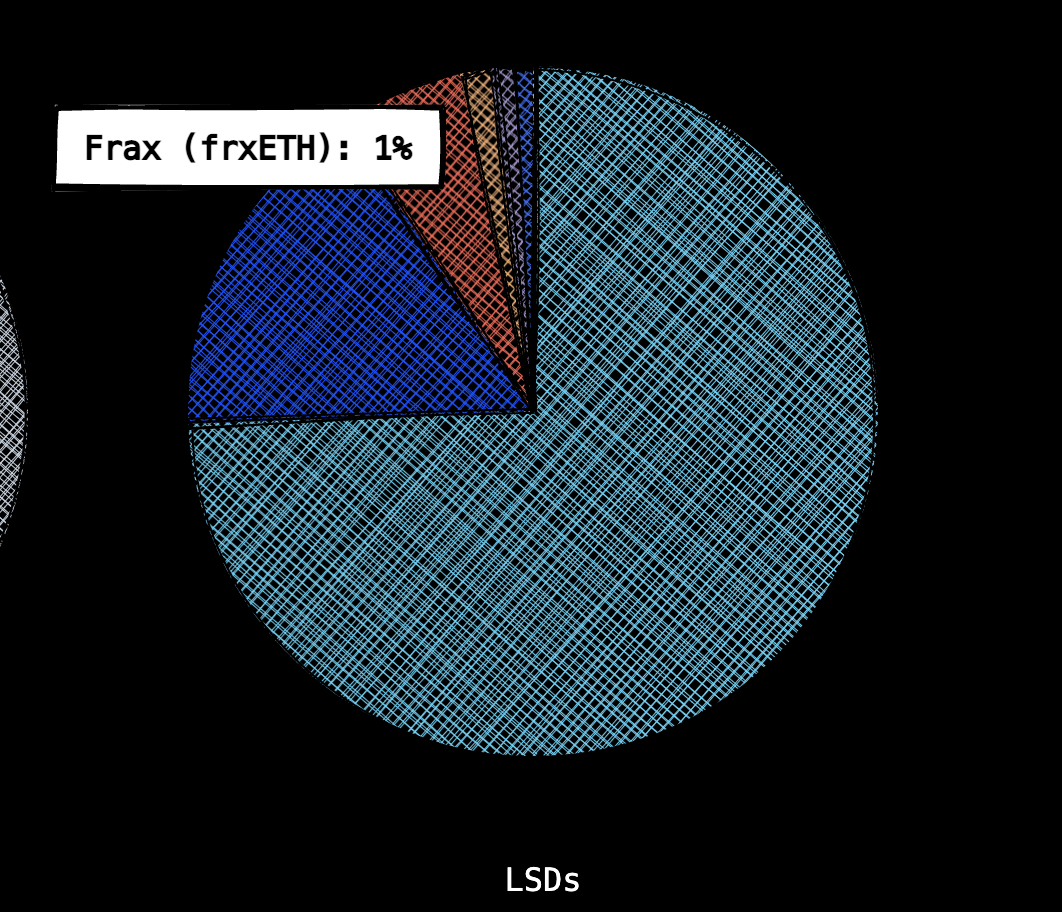

Với việc sẽ có một lượng ETH được rút ra và được đưa vào lưu thông thì đây tín hiệu xuất hiện bull cases cho các LSDs.LSDs đối với các Proof-of-stake network như ETH, thật sự đóng vai trò quan trọng và có thể coi là những infrastructure của các layer 1. Việc có thể chi phối và giải phóng 1 lượng tiền lớn sẽ thúc đẩy các hoạt động kinh tế của các Layer 1 này, ngoài ra còn ảnh hưởng tới khả năng chi phối các transaction và MEV. Xa hơn nữa LSDs còn có thể dùng để trở thành component cho việc offer security ở những chain khác. Ở đây, bọn mình sẽ cover 3 projects liên quan tới LSDs mà mình nghĩ sẽ là top đầu để cạnh tranh cho mảng này: LidoDAO, Rocketpool và Frax.

LidoDao ($LDO)

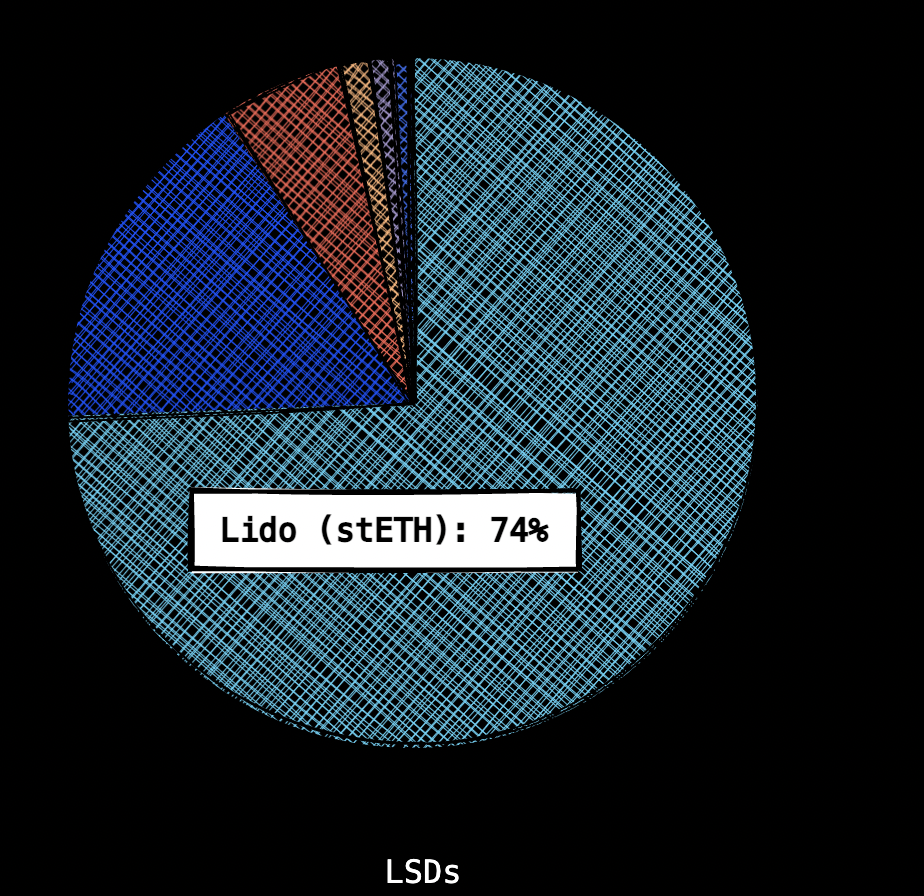

Với viêc là nên tảng offer Liquid Staking services lớn nhất, hiện nay Lido đang năm giữ hơn 4 triệu eth và chiếm 74% thị phần, 1 con số khủng khiếp. Với việc năm nhiều Ethereum như vậy đây cũng có thể coi là con dao 2 lưỡi đối với Lido. Hiện nay, Ethereum đang gặp phải 1 vấn đề về censorship. Các giao dịch có thể bị censored bởi các validator. Mà Lido hiên đang năm rất nhiều Ethereum nên việc tạo block sẽ rơi vào tay của Lido phần nhiều. Lợi trước mắt là LidoDao sẽ thu được thêm phần thu nhập từ MEV nhờ nắm phần lớn quyền tạo block. Có thể thấy LSD không chỉ là stake rồi earn yield mà còn có thể ảnh hưởng tới network của Ethereum. Tuy nhiên việc này cũng là điểm bất lợi, do lo ngại về vấn nạn censorship, nên cộng đồng Ethereum đã bắt đầu tảy chay Lido(lido nắm quá nhiều nodes của ethereum), việc này đẩy lên cao trào LidoDao từ chối self-limit ( giới hạn số lượng ) Ethereum staking với mình. Khi lượng $ETH staked với lido được giải phóng có thể Lido sẽ mất đi phần nào thị phần.

Tuy nhiên, cũng không phải không có lí do để bullish cho Lido, với việc hứa hẹn sẽ decentralize platform của mình hơn nữa và đang là 1 go-to platform cho staking, sau sự kiện shanghai upgrade khi mà mọi người tin tưởng vào cơ chế staking cộng với việc các nền tảng centralized staking cho Ethereum như coinbase và Kraken bị SEC bắt bỏ đi dịch vụ này. Lượng ETH staked với 2 nên tảng này khả năng cao sẽ di dời đi cộng với lượng ETH đem staked cá nhân và lương ETH chưa tham gia staking có thể sẽ ồ ạt đổ về các LS platforms. Được biết thì hiên nay có 16.7 triêu $ETH được staked ( ~ 14% tổng số ETH), Trung bình thì con số này đối với các L1s ( Proof-of-stake) khác là cỡ 50-60% supply. Ngoài ra LSDs chỉ chiếm 42% trong tổng số ETH staked.

Vậy nên, Bull case cho lido có thể từ các yếu tố sau đây:

- Số lượng ETH staked sau shanghai tăng lên

- Số lượng ETH staked cá nhân giảm đi và staker sẽ tham gia nhiều hơn vào LSDs

- số lượng ETH staked với centralized platforms giảm đi, tăng miếng bánh cho các decentralized platforms.

- Lido chi lại lợi nhuận cho $LDO staker và holder.

Rocketpool ($RPL)

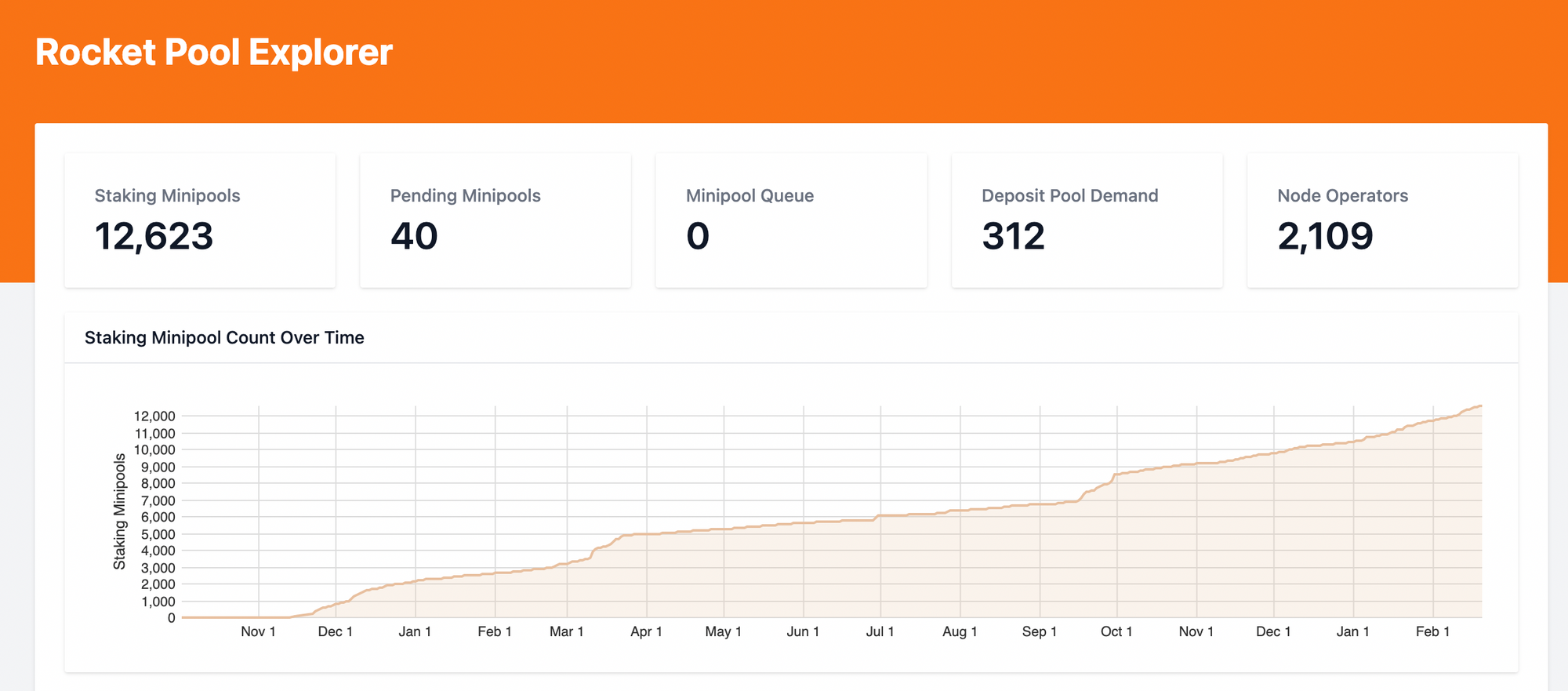

Đối với rocketpool, đây có thể là cơ hôi để chuyển mình mạnh mẽ và cạnh tranh sòng phẳng với Lido. Điểm qua 1 chút về cơ chế của Rocketpool.

- Rocketpool cho phép node operators( người chạy node, cần có máy tính) tham gia vào mạng lưới tự do (permissionless) và với số ETH staked vào thấp hơn so với yêu cầu của mạng lưới Ethereum yêu cầu (32 $ETH).

- Node operators chỉ cần 16 ETH và tối thiểu 10% ( tối đa 150%) giá trị ETH mình staked thế chấp bằng $RPL. Con số 16 đó có thể giảm về 8 để giảm barrier cho node operators trong đợt upgrade Atlas sắp tới. Đối với Staker bình thường, thì họ sẽ có thể stake số lượng bất kì và nhận lại $rETH, 1 LSD của Ethereum tương tự như stETH của Lido.

Như vây, Rocketpool sẽ thực hiện chức năng kết nối 2 thành phần:

- Node operators: 1 bên có máy tính nhưng không có đủ ETH để staked.

- Basic stakers / LSD users: bên có rất ít ETH và không biết các vấn đề phức tạp liên quan tới chạy node

Bên staker sẽ phải trả 15% phần staking yield mà mình nhận được cho bên Node operators, họ sẽ được giải phóng lượng ETH này của mình thông qua rETH. Bên node operators sẽ nhận lại được yield từ staking etherum, commission của stakers ( 15%) và lạm phát sinh ra từ Rocketpool. Như vậy **áp lực mua của RPL sẽ đến từ số lượng node operators (hay còn gọi là minipools) này tham gia càng nhiều thì sẽ càng cần mua RPL**. Ở thời điểm viết bài này thì rocketpool có 12k6. Tùy vào mức độ mà node operators muốn expose vào $RPL họ có thể tăng % thế chấp của mình lên tơi 150% để nhận được nhiều yield từ lạm phát $RPL. Lạm phát cho toàn mạng lưới là 5% 1 năm.

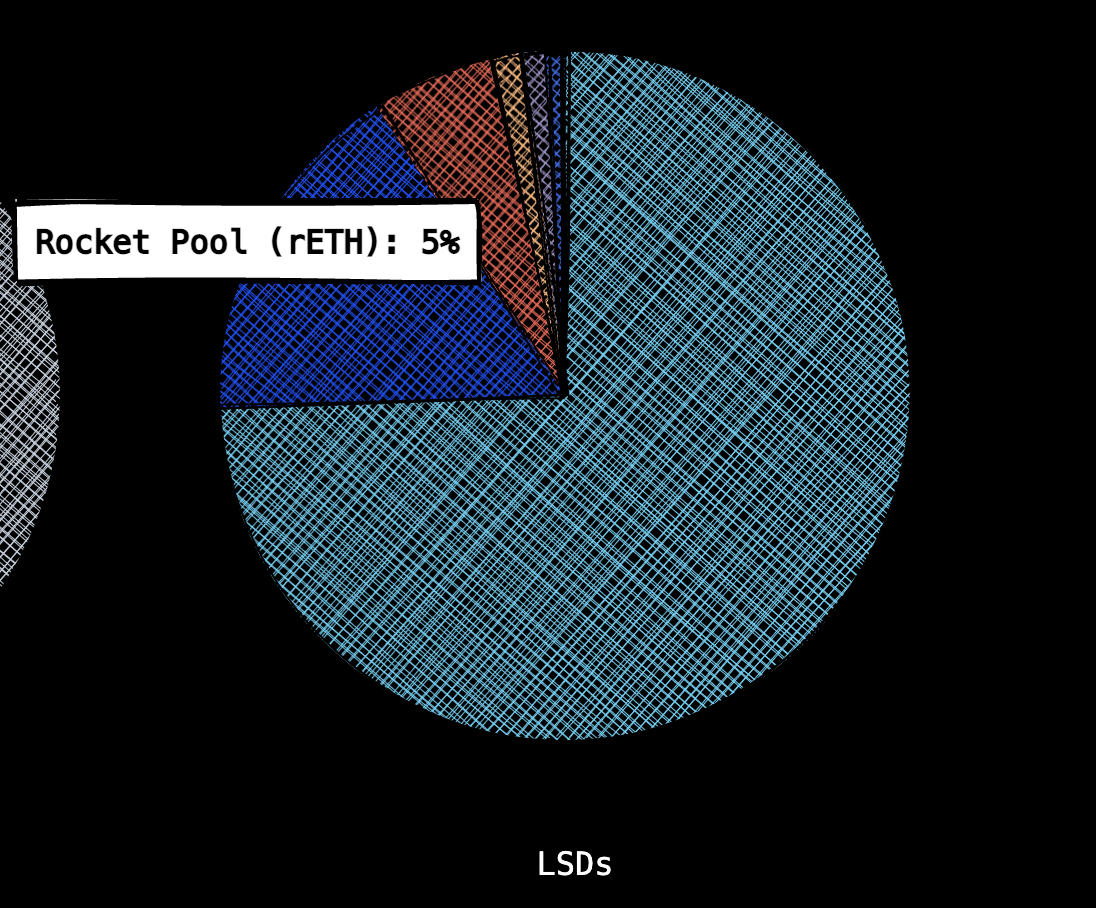

Bull case cho rocketpool đó chính là design khá decentralized và permissionless, khi mà node operators có thể tự động tham gia, với lido thì họ sẽ tự cung cấp phần máy tính. Việc quá nhỏ so với lido chính là 1 lợi thế cho rocketpool, khi mà Lido đang bị chỉ trích là làm centralize Ethereum. Với việc mới chỉ có cỡ 400k ETH staked với rocketpool ( chiếm 5% thị phần LSDs) thì các yếu tố áp dụng cho bull case của Lido đều có thể áp dụng cho Rocketpool. Chỉ cần tăng được thị phần của mình lên 10% gần như áp lực mua của RPL cũng tương đối lớn ( mua để collateralize).

Và lượng $RPL khi được collateralize sẽ bị khóa cho đến khi node operators dừng tham gia mạng lưới như vậy supply của $RPL sẽ bị thu hẹp khá nhiều ( hiện tại 42% RPL lưu hành đã bị staked). Khác biệt này cũng chính là khác biệt lớn nhất của rocketpool và 1 số LSD platform khác như Lido. Khi mà các platform khác demand driver sẽ đến từ việc protocol thu được nhiều revenue từ staked ETH. Còn Rocketpool, nhu cầu sẽ đến khi mà số lượng nodes được scale lên.

Để kể thêm thì founder của RPL cũng nắm giữ tới ~ 2 Triệu RPL/ 19 triêu. Một trong những tin tốt gần đây đó là Coinbase và Kraken bị SEC cấm offer staking Ethereum. Một phần ETH từ 2 platform này dự đoán sẽ đổ về các LSDs. Thêm nữa coinbase ventures đã mua RPL và tham gia vào oDao của rocketpool và cũng đã chạy nodes. Hiên cbETH của coinbase đang chiếm 20% thị phần của LSDs.

1 yếu tố khác hậu shanghai có thể sẽ favor cho rocketpool đó là Eigenlayer. Các bạn có thể đọc thêm về nó ở đây.

Tóm gọn lại, restaking có thể mang về nhiều job hơn cho node operators và đem lại nhiều nguồn yield mới cho node operators của rocketpool. 2 dư án này đã tuyên bố hợp tác với nhau. Như vậy công thức tính yield của node operators của rocketpool sau eigenlayer sẽ như thế này:

Yield = Ethereum staking Yield + Commision + RPL rewards + Eigenlayer emission + RestakingYield

Frax Finance ($FXS)

Không giấu diếm gì, tụi mình là 1 fan của dự án này. Tuy nhiên trong bài viết bọn mình sẽ đưa ra những luận điểm khách quan nhất. Trong 3 top dog thì frax chính là dự án nhỏ nhất trong mảng này nhưng cũng chính vì thế, frax đang có tốc độ tăng trưởng nhanh nhất trong cả 3. Khi mà thị phần của Frax đang chỉ là 1%.

Để có được 1% thị phần trong LSD không phải là dễ dàng khi mà rocketpool cũng đã phải mất hơn 1 năm để chiếm dc 5% thị phần. Frax làm được điều này trong vỏn vẹn 3 tháng từ ngày khởi chạy fraxETH, có thể nói mô hình fraxETH của frax tương tự như stETH của lido khi mà node operators sẽ do Frax năm giữ đối lập với mô hình permissionless của Rocketpool. Nhìn sâu hơn ta sẽ thấy frax có tới 2 LSDs cho $ETH : $frxETH và $sfrxETH. Thứ tự sẽ là ETH staked vào sinh ra $fraxETH, stake $fraxETH sẽ sinh ra $sfrxETH

- đối với $sfrxETH, yield sẽ tới từ staking rewards của ETH

- $frxETH sẽ nhận yield từ frxETH/ETH pool ở trên curve.

Tại sao lại tạo ra 2 phiên bản như vậy, với việc yield của ETH cho staker là có giới hạn nếu chỉ offer 1 LSDs thì mọi người sẽ thi nhau deposit ETH vào frax và làm giảm đi phần yield của việc staking với Frax. Trong khi đó Frax đang control khá nhiều convex để có thể chuyển thể phần curve emission về pool mà mình muốn từ đó có thể tạo ra yield cho frxETH/ETH và giữ liquidity cho LSDs của mình. Như vây, staker stake với frax sẽ phải chọn giữa 2 LSDs này ⇒ yield sẽ ở mức tương đối cho cả 2 thể loại và thu về 1 lượng ETH đáng kể cho protocol. Đây là mô hình thông minh có lợi cho pool của frxETH/ETH pool ( tăng liquidity) và tăng số lượng ETH staked với Frax nhưng vẫn offer được yield cao hơn mặt bằng chung của thị trường lúc này. Trong tương lai như Sam của Frax truyền tải thì frxETH sẽ cố để thay thế WETH vì cơ bản cả 2 cái này hoạt động tương tự. Tuy nhien mô hình này sẽ có trần bão hòa khi mà cả 2 LSDs đạt tới 1 con số nhất định thì yield cả 2 bên sẽ giảm đi nhiều. Frax sẽ phải tim cách để giải quyết bài toán về yield cho các stakers. Trước mắt với thị phần tương đối nhỏ và yield offer khá cao. Frax sẽ hưởng lợi khá nhiều từ sự kiện shanghai khi biểu đồ staking ETH có thể được phần phối lại : giảm thị phần của lido, tăng thị phần của staked ETH và LSDs.

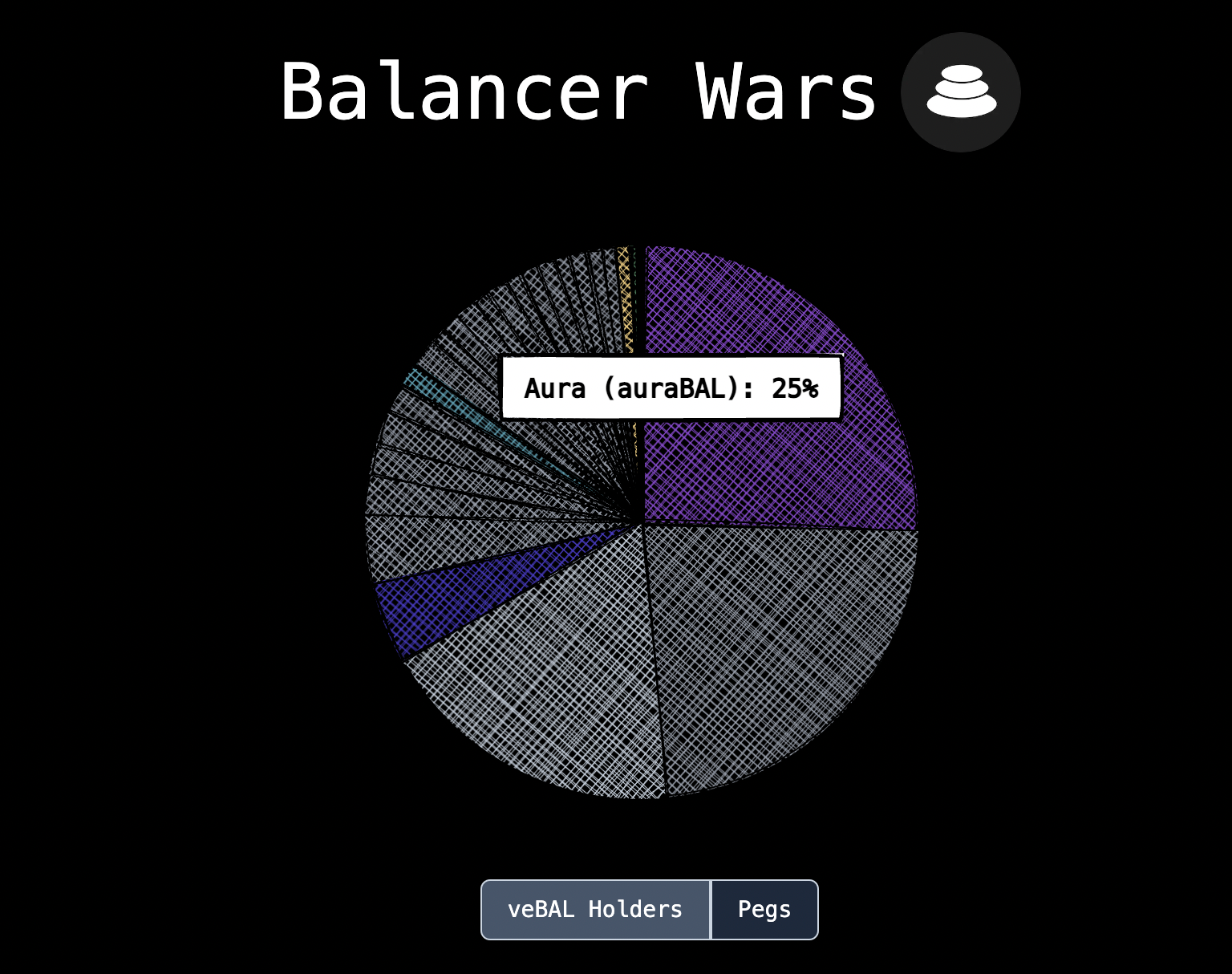

Aura Finance ($AURA)

Aura Finance có thể không phải là dự án LSDs nhưng với LSDs war sắp diễn ra và khi shanghai mở cửa cho ETH stakers có thể thoải mái nạp rút thì LSDs như rETH, stETH hay frxETH sẽ cần liquidity để chống đỡ cho các đợt dump để giữ peg. với Frax họ có frxETH/ETH pool ở trên curve với incentives khá mạnh. Tuy nhiên với các LSDs khác thì ngoài curve, balancer cũng offer 1 mô hình cho stable/peg assets khá mượt mà slow slippage. Do đó việc bribing incentives cho các pool trên Balancer sẽ là 1 lựa chọn không ngoan. Hiện nay Aura Finance đang năm giữ thị phần lớn nhất của veBAL ( token để vote trên Balancer). Cho nên thay vì phải mua BAL và locked => veBAL để hướng liquidity về pool của LSDs của mình, các dự án sẽ tiết kiệm hơn khi bribe Aura finance để nhờ DAO này hướng incentives về các pool LSDs của mình để tăng thanh khoản. Từ đó ta thấy được revenue của Aura sẽ tăng lên gần shanghai. Revenue tăng thì sẽ làm nhu cầu cho $AURA tăng. Hiện các LSDs đã bắt đầu thi nhau partner với Aura.

Lời kết

Đó cũng là tất cả những gì bọn mình muốn nói về bản nâng cấp Shanghai lần này. Nhìn chung, Shanghai upgrade sẽ đem lại nhiều cơ hội cũng như thách thức cho thị trường cũng những điều vô cùng thú vị. Nếu các bạn thấy hay thì hãy chia sẻ bài viết này để tiếp động lực cho bọn mình ra thêm nhiều sản phẩm chất lượng nhé.